ВТБ Иркутск предоставляет услуги оценочного сопровождения операций с недвижимостью и движимым имуществом. Для обеспечения надежности и качества оценки банк аккредитует специализированные оценочные компании, которые соответствуют высоким стандартам и требованиям. В статье будут рассмотрены основные оценочные компании, аккредитованные в ВТБ Иркутск и их преимущества для клиентов банка.

Зачем ВТБ банку нужна оценка квартиры?

ВТБ банк привлекает аккредитованные оценочные компании для оценки квартир, чтобы получить объективную и надежную информацию о стоимости недвижимости. Это обеспечивает безопасность для банка и его клиентов при проведении операций с недвижимостью.

- Установление рыночной стоимости. Оценка квартиры позволяет ВТБ банку определить рыночную стоимость недвижимости и установить адекватную сумму кредита под залог.

- Минимизация рисков. Оценка квартиры помогает банку оценить риски, связанные с предоставлением кредита, и принять решение о его выдаче с учетом степени надежности залога.

- Соблюдение нормативов. Банкам требуется проводить оценку квартиры в соответствии с законодательством и нормативными требованиями. Это позволяет ВТБ банку быть в законе и соблюдать все необходимые правила.

- Документальное подтверждение. Оценочный отчет, полученный после проведения процедуры оценки, служит документальным подтверждением стоимости квартиры и может использоваться как основа для дальнейших операций с залогом.

Оценка квартиры является важным элементом в процессе предоставления кредита под залог недвижимости ВТБ банком. Она позволяет банку оценить рыночную стоимость квартиры, минимизировать риски и соблюдать все законодательные требования. Такая процедура обеспечивает безопасность для банка и его клиентов и является неотъемлемой частью финансовых операций на рынке недвижимости.

Как банк ВТБ аккредитует страховые компании?

Банк ВТБ аккредитует страховые компании для обеспечения финансовой устойчивости и защиты интересов своих клиентов. Процесс аккредитации включает несколько этапов, в которых банк проводит анализ и оценку страховой компании, чтобы убедиться в ее надежности и соответствии установленным требованиям.

Этапы аккредитации:

- Предоставление заявки – страховая компания предоставляет банку ВТБ заявку на аккредитацию, в которой указываются все необходимые документы и информация.

- Анализ заявки – банк ВТБ проводит анализ предоставленной заявки и документов, чтобы определить соответствие страховой компании установленным требованиям.

- Оценка финансовых показателей – банк ВТБ анализирует финансовые показатели страховой компании, такие как прибыль, активы, обязательства и прочее, чтобы определить ее финансовую устойчивость и надежность.

- Проверка деятельности – банк ВТБ проводит проверку деятельности страховой компании, включая оценку ее репутации, клиентской базы, условий страхования и прочих факторов.

- Принятие решения – на основе проведенного анализа и оценки, банк ВТБ принимает решение о аккредитации страховой компании или отказе.

Преимущества аккредитации в банке ВТБ:

- Доступ к более широкой клиентской базе – аккредитация в банке ВТБ позволяет страховой компании получить доступ к более широкой аудитории клиентов, что способствует увеличению объема продаж и развитию бизнеса.

- Финансовая поддержка – аккредитированные страховые компании могут рассчитывать на финансовую поддержку со стороны банка ВТБ, что обеспечивает стабильность и устойчивость их деятельности.

- Безопасность и надежность – банк ВТБ осуществляет строгий контроль и мониторинг деятельности аккредитованных страховых компаний, что обеспечивает безопасность и надежность услуг для клиентов.

- Партнерство с крупным финансовым институтом – аккредитация в банке ВТБ позволяет страховым компаниям установить партнерские отношения с одним из крупнейших финансовых институтов в России, что способствует повышению их репутации и привлечению новых клиентов.

Аккредитация страховых компаний в банке ВТБ является важным этапом в их развитии и обеспечивает финансовую устойчивость, надежность и доступ к широкой клиентской базе. Банк ВТБ осуществляет тщательный анализ и оценку страховых компаний, чтобы гарантировать защиту интересов своих клиентов и обеспечить высокий уровень сервиса.

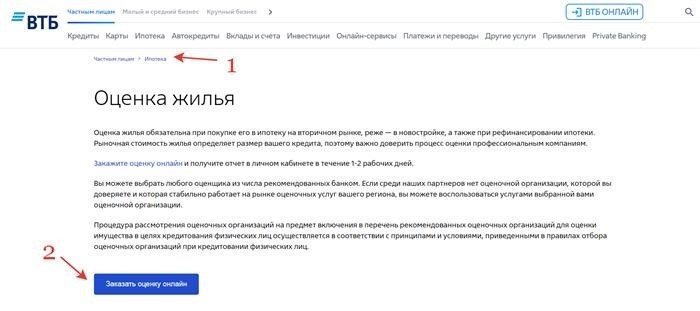

Как заказать оценку в ВТБ

Выберите оценочную компанию

Первый шаг – выбор оценочной компании, аккредитованной ВТБ. Банк имеет список партнеров, с которыми сотрудничает в каждом регионе. Иркутск не исключение – вам нужно выбрать одну из аккредитованных оценочных компаний.

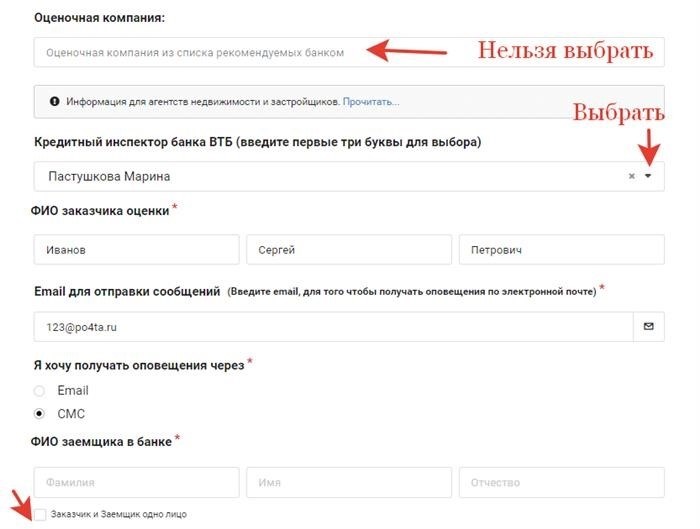

Заполните заявку

После выбора оценочной компании, вам необходимо заполнить заявку на оценку. Заявка может быть заполнена как в офисе компании, так и онлайн на их официальном сайте. В заявке вам потребуется указать информацию о себе, имуществе, которое вы хотите оценить, а также подробности о цели оценки.

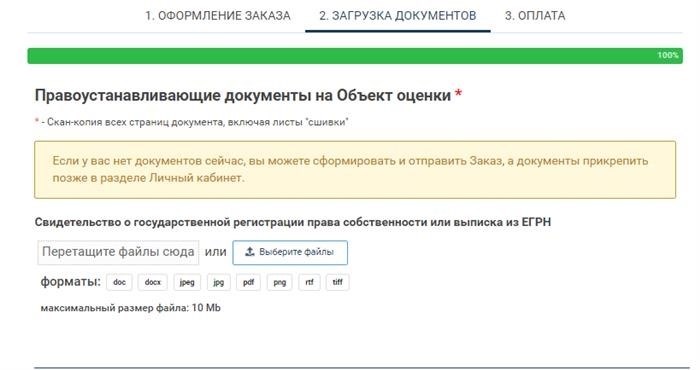

Предоставьте необходимые документы

Оценочная компания потребует от вас предоставить необходимые документы для проведения оценки. Обычно это копия документа, удостоверяющего личность, свидетельства о праве собственности или договора купли-продажи, технический паспорт недвижимости и другие документы, которые могут быть связаны с имуществом.

Ожидайте результаты оценки

После предоставления всех необходимых документов и оплаты услуг оценочной компании, вам остается только ожидать результаты оценки. Обычно оценка проводится в течение нескольких дней, в зависимости от сложности и объема работы. По окончании оценки вам будет предоставлен официальный отчет с результатами.

Теперь вы знаете, как заказать оценку в ВТБ. После получения отчета вы можете использовать его при заключении сделок или предоставлении в банк в качестве залога. Удачи в ваших финансовых операциях!

Стоимость оценки и кто ее оплачивает

Стоимость оценки имущества

Стоимость оценки имущества может варьироваться в зависимости от различных факторов, таких как вид оцениваемого имущества, его стоимость, сложность проведения оценки, регион и т.д. Обычно оценочные компании работают по справедливым тарифам, которые определяются на основе времени, затраченного на проведение оценки, и уровня квалификации оценщика.

Предварительно стоимость оценки может быть оговорена с оценщиком. В этом случае оценщик проводит исследование и подготавливает отчет с описанием стоимости этих услуг.

Кто оплачивает оценку?

Изначально, стоимость оценки имущества обычно оплачивается заказчиком — физическим или юридическим лицом, которые являются заинтересованными сторонами в оценке имущества. Например, при покупке недвижимости стоимость оценки может быть включена в стоимость операции и оплачена покупателем. В случае ипотеки, стоимость оценки может также быть включена в затраты заемщика.

Однако в некоторых ситуациях стоимость оценки может быть распределена между двумя или более сторонами, особенно если она проводится в рамках судебного процесса или раздела имущества при разводе. В таких случаях стороны могут согласовать, какая часть стоимости будет оплачена каждой из них.

В некоторых случаях оценка может быть оплачена третьей стороной, например, банком, если она требуется для получения кредита или иной финансовой операции.

Можно ли застраховаться в не одобренной банком компании?

Вопрос о страховании в не одобренной банком компании может волновать многих. Давайте разберемся, возможно ли это и какие риски с этим связаны.

Различия между одобренными и не одобренными банком компаниями

Одобренные банком компании прошли процесс аккредитации и получили одобрение от банка. В этом случае банк несет определенную ответственность за деятельность таких компаний и за выплаты страховых возмещений. Не одобренные компании в свою очередь не имеют прямой связи с банком и работают на свое усмотрение.

Можно ли доверять не одобренным компаниям?

Как и в любой сфере, есть и надежные компании, которые работают честно и ответственно, несмотря на отсутствие аккредитации от банка. Однако, доверять им все равно приходится больше, чем одобренным компаниям, поскольку отсутствие аккредитации означает, что банк не гарантирует их надежность.

Риски страхования в не одобренной компании

Если вы решите застраховаться в не одобренной банком компании, вам стоит быть готовым к некоторым рискам:

- Ограниченная ответственность компании. Такие компании могут не нести полную ответственность за возможные страховые случаи.

- Непризнание страхового возмещения. В случае страхового случая компания может отказаться выплатить вам обещанное возмещение.

- Нет возможности обратиться в банк. В случае конфликта с не одобренной компанией вы не сможете обратиться за поддержкой и защитой к самому банку.

- Ограниченные условия страхования. Компании, не одобренные банком, могут предлагать менее выгодные условия страхования по сравнению с одобренными компаниями.

Что делать, если хочется застраховаться в не одобренной компании?

Если вы все же решите застраховаться в не одобренной банком компании, будьте готовы к рискам и убедитесь, что:

- Компания надежна и имеет хорошую репутацию.

- Условия страхования несут для вас максимальную выгоду.

- Вы осознаете риски и предусмотрили возможные проблемы.

В любом случае, рекомендуется обратиться к одобренным банком компаниям для страхования, чтобы быть уверенным в надежности и гарантиях выплаты возмещений.

Какие документы нужны для проведения оценки квартиры

1. Документы, подтверждающие право собственности

- Свидетельство о собственности – основной документ, удостоверяющий право собственности на квартиру.

- Выписка из ЕГРН – документ, содержащий полную информацию о квартире и ее собственнике, включая технические характеристики и историю сделок.

2. Техническая документация на квартиру

- План квартиры – чертеж, отображающий планировку квартиры и расположение комнат и помещений.

- Технический паспорт – документ, содержащий технические характеристики квартиры, такие как площадь, этаж, материалы построки и т. д.

- Документы на внесение изменений в техническую документацию – если в квартире были проведены реконструкция или перепланировка, требуется предоставить документы, подтверждающие согласование этих изменений.

3. Документы об обременениях и ограничениях

- Выписка из ЕГРН – документ, содержащий сведения об обременениях и ограничениях на квартиру, таких как ипотека, арест и другие.

- Справка о приватизации – документ, подтверждающий статус приватизации квартиры.

4. Документы, подтверждающие стоимость квартиры

- Договор купли-продажи – если квартира была приобретена недавно, требуется предоставить договор купли-продажи или иной документ, подтверждающий стоимость.

- Акт приема-передачи – документ, подтверждающий факт передачи квартиры.

Все предоставленные документы должны быть оригинальными или нотариально заверенными копиями. Они позволят оценочной компании провести объективную оценку квартиры на основе правильных и достоверных данных.