При выплате дивидендов физическому лицу необходимо составить и отправить платежное поручение. Для удобства и предотвращения ошибок можно воспользоваться готовыми образцами, которые содержат все необходимые реквизиты и инструкции по заполнению. В данной статье представлены примеры платежных поручений, а также подробное описание каждого поля, чтобы процесс выплаты дивидендов был максимально прост и понятен.

КБК по дивидендам по НДФЛ в 2026-2026 годах

Выплата дивидендов физическим лицам облагается налогом на доходы физических лиц (НДФЛ). Классификационный бюджетный код (КБК) используется для идентификации и учета средств, уплачиваемых в бюджет НДФЛ по выплате дивидендов.

КБК по дивидендам по НДФЛ в 2026-2026 годах имеет следующую структуру:

1. Код дохода

В рамках КБК по дивидендам по НДФЛ в 2026-2026 годах, код дохода определяет источник дохода физического лица. Код дохода для дивидендов составляет:

| Тип дохода | Код дохода |

|---|---|

| Дивиденды на акции российских компаний | 201 |

| Дивиденды на акции иностранных компаний | 202 |

2. Код бюджетной классификации

Код бюджетной классификации определяет целевое назначение доходов, полученных в результате выплаты дивидендов. Применяемые коды бюджетной классификации для дивидендов в 2026-2026 годах:

- Национальный бюджет: 1821;

- Бюджет субъекта РФ: 1823;

- Местные бюджеты: 1824.

3. Код статьи расходов

Код статьи расходов используется для определения целевого назначения дивидендов при их использовании в бюджетах. Коды статей расходов для дивидендов в 2026-2026 годах:

- Оплата доли дивидендов на акции российских компаний: 02.02.13.02;

- Оплата доли дивидендов на акции иностранных компаний: 02.02.13.04.

Таким образом, КБК по дивидендам по НДФЛ в 2026-2026 годах состоит из трех основных элементов: кода дохода, кода бюджетной классификации и кода статьи расходов. Корректное указание правильного КБК при выплате дивидендов поможет правильно уплатить налоги и избежать возможных нарушений законодательства.

Уплата прочих сумм, не входящих в ЕНП

Что такое прочие суммы, не входящие в ЕНП?

Прочие суммы, не входящие в ЕНП, включают в себя различные виды доходов, которые не подпадают под эту категорию налогообложения. Такие суммы могут быть связаны, например, с продажей имущества, получением дивидендов или процентов, а также с другими видами доходов.

Как осуществляется уплата прочих сумм, не входящих в ЕНП?

Уплата прочих сумм, не входящих в ЕНП, производится путем уплаты соответствующих налогов и сборов в соответствии с действующим законодательством. Налоговая служба обеспечивает контроль и учет этих платежей. В большинстве случаев граждане должны самостоятельно заполнять и подавать декларации о доходах для определения своей налоговой обязанности.

Важные моменты уплаты прочих сумм, не входящих в ЕНП

- Сроки уплаты. Для правильной и своевременной уплаты прочих сумм, не входящих в ЕНП, необходимо учитывать установленные законодательством сроки. Нарушение сроков может повлечь за собой штрафные санкции.

- Документальное подтверждение. При уплате прочих сумм, не входящих в ЕНП, следует иметь документальное подтверждение о происхождении этих сумм, чтобы предоставить его налоговой службе по запросу. Это поможет избежать возможных недоразумений и споров.

- Учет расходов. При расчете налоговой базы для определения налогооблагаемой суммы необходимо учитывать допустимые расходы, которые можно вычесть. Это поможет снизить общую налоговую нагрузку.

Преимущества правильной уплаты прочих сумм, не входящих в ЕНП

- Соблюдение законодательства. Правильная уплата прочих сумм, не входящих в ЕНП, позволяет гражданам соблюдать налоговое законодательство и избежать возможных проблем с налоговой службой.

- Минимизация рисков. Последовательное соблюдение правил уплаты прочих сумм, не входящих в ЕНП, помогает минимизировать риски возникновения штрафов и санкций со стороны налоговых органов.

- Поддержка государства. Уплата прочих сумм, не входящих в ЕНП, способствует финансированию важных государственных программ и инициатив, что влияет на социальное и экономическое развитие страны.

Дивиденды и налоги

Дивиденды представляют собой доход, получаемый акционерами от участия в прибылях предприятий. Однако при выплате дивидендов физическим лицам возникает вопрос о налогообложении этого дохода.

Формы налогообложения дивидендов

Налогообложение дивидендов зависит от ряда факторов: юридического статуса акционера, суммы дивидендов и срока их получения. На сегодняшний день в России существуют две формы налогообложения дивидендов: по ставке 13% и по ставке 35%. Размер ставки зависит от ряда факторов, таких как срок участия в капитале предприятия и наличие договоров об избежании двойного налогообложения.

Преимущества налогообложения дивидендов по ставке 13%

- Налог по ставке 13% распространяется на дивиденды, выплаченные российскими организациями.

- Эта ставка применяется при наличии акций на протяжении трех лет.

- Данная ставка более выгодна для акционеров, так как позволяет снизить налоговую нагрузку.

Преимущества налогообложения дивидендов по ставке 35%

- Налог по ставке 35% применяется к иностранным организациям и инвесторам, у которых нет налогового резидентства в России.

- Данная ставка также применяется в случае получения дивидендов от иностранных юридических лиц.

- Ставка 35% является максимальной и применяется без учета срока владения акциями.

Декларирование доходов от дивидендов

Полученные дивиденды должно быть обязательно декларированы в налоговой декларации. Физическое лицо должно самостоятельно рассчитать сумму налога на доходы физических лиц, исходя из предусмотренных законодательством норм и оставить налоговую декларацию в указанной налоговой инспекции.

Как избежать двойного налогообложения

Для избежания двойного налогообложения дивидендов существуют международные договоры о налогообложении. Они предусматривают порядок учета и взимания налога от дивидендов для двух стран — резидента и источника платежа. В случае наличия такого договора, акционеры имеют право применять налоговые льготы и снизить налоговую нагрузку.

| Форма налогообложения | Ставка налога | Условия применения |

|---|---|---|

| Ставка 13% | 13% | Дивиденды, выплаченные российскими организациями |

| Ставка 35% | 35% | Дивиденды от иностранных организаций или инвесторов |

Таким образом, налогообложение дивидендов является важным аспектом для акционеров. Они должны учитывать предусмотренные законодательством ставки и сроки применения налогов, а также возможности снизить налоговую нагрузку через договоры об избежании двойного налогообложения. Важно также не забывать о декларировании полученных дивидендов и своевременном уплате налогов.

Перечисление платежей разными платежными поручениями

1. Платежное поручение по форме № ПД-4

Платежное поручение по форме № ПД-4 – это один из наиболее распространенных видов платежных поручений, используемый в банковской практике. Оно состоит из нескольких блоков, в которых указываются реквизиты плательщика и получателя, сумма платежа, цель перевода, а также дата и подпись отправителя. Платежное поручение по форме № ПД-4 можно предоставить в банк как в бумажном виде, так и через систему интернет-банкинг.

2. Электронное платежное поручение

Электронное платежное поручение – это современный вариант перечисления платежей, который позволяет совершать переводы через специальные платежные системы или банковские сайты. Отправитель заполняет соответствующую форму на сайте или в приложении, указывает реквизиты получателя, сумму платежа и прочие необходимые данные. Далее система автоматически отправляет платеж получателю. Электронное платежное поручение является удобным и быстрым способом осуществления переводов.

3. Платежное поручение по форме № ПД-3

Платежное поручение по форме № ПД-3 используется для перечисления денежных средств без открытия банковского счета. Оно позволяет отправителю указать реквизиты получателя, сумму платежа, цель перевода и другие необходимые данные. После заполнения формы отправитель может предоставить ее в банк или использовать систему интернет-банкинга для отправки платежа. Платежное поручение по форме № ПД-3 удобно использовать, если нет возможности или необходимости открывать банковский счет.

4. Вексель

Вексель – это особый вид платежного поручения, который используется в расчетах между юридическими лицами. Вексель является письменным документом, в котором указываются реквизиты плательщика и получателя, срок платежа, сумма, цель и другие условия перевода. Вексель может быть передан другому лицу в качестве платежного инструмента или использован для получения кредитных средств. Перечисление платежей с использованием векселей позволяет обеспечить надежность и удобство в финансовых транзакциях.

В результате, перечисление платежей разными платежными поручениями предоставляет возможность отправителю выбрать наиболее удобный и подходящий вариант для осуществления финансовых транзакций. Благодаря разнообразию платежных поручений, каждый может выбрать наиболее подходящий способ перевода денежных средств, соответствующий его потребностям и требованиям.

Инструкция по заполнению реквизитов платежного поручения

При заполнении реквизитов платежного поручения необходимо соблюдать определенные требования и правила. Ниже приведена инструкция, которая поможет вам правильно заполнить платежное поручение:

1. Заполнение основных реквизитов

Перед началом заполнения платежного поручения убедитесь, что вы имеете следующую информацию:

- Наименование получателя платежа;

- Корреспондентский счет банка-получателя;

- БИК банка-получателя;

- Номер расчетного счета получателя платежа;

- ИНН (индивидуальный номер налогоплательщика) получателя платежа.

Все эти данные необходимы для правильного и точного осуществления перевода.

2. Заполнение суммы платежа

Важно указать сумму платежа как числовое значение в рублях и копейках. Для разделения целой части и десятичной части суммы используйте запятую. Например, 10 000,50.

3. Заполнение назначения платежа

Назначение платежа – это обязательное поле, в котором необходимо указать цель или основание перевода. Например, «За предоставление услуг», «Оплата товара», «Выплата дивидендов». В рамках назначения платежа можно также указать дополнительную информацию, необходимую для уточнения цели платежа.

4. Заполнение реквизитов плательщика

Необходимо указать реквизиты плательщика: полное наименование организации или фамилию и имя физического лица, адрес плательщика и контактные телефоны. Эта информация поможет банку сопоставить плательщика и правильно выполнить перевод.

5. Подпись и дата

Не забудьте поставить свою подпись и указать дату заполнения платежного поручения. Дата должна быть указана полностью, с указанием дня, месяца и года.

Следуя этой инструкции, вы сможете правильно заполнить реквизиты платежного поручения и выполнить перевод без ошибок.

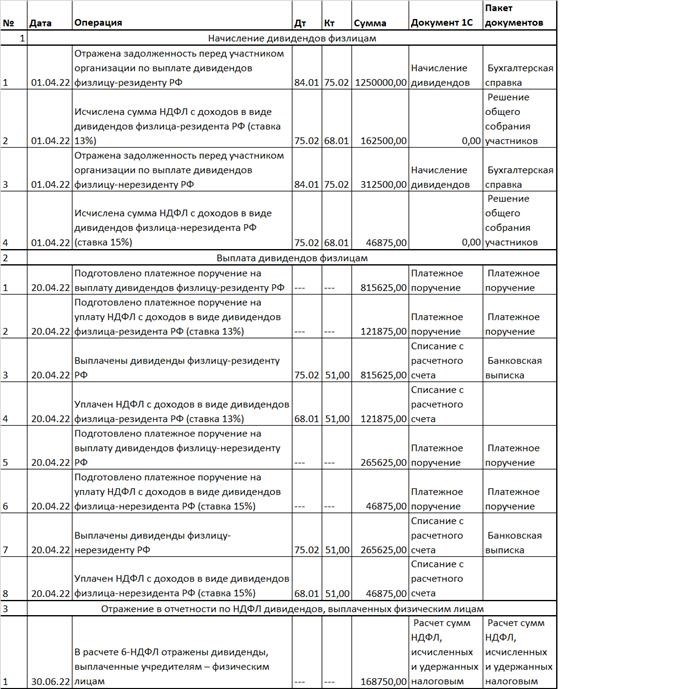

Порядок выплаты учредителям

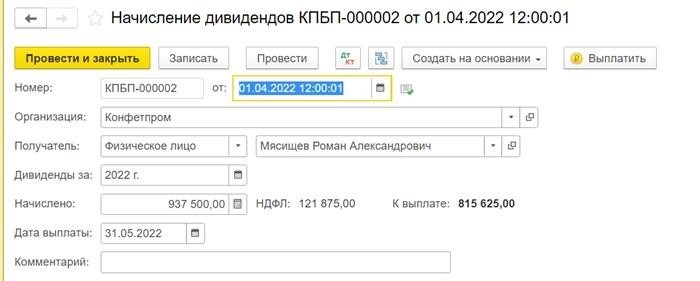

1. Подготовка документов

Первым этапом процесса выплаты дивидендов является подготовка необходимых документов. Компания должна составить акт о выплате дивидендов, в котором указать сумму выплаты каждому учредителю. Также необходимо составить платежное поручение, в котором прописать все реквизиты компании и учредителей.

2. Уведомление учредителей

После подготовки документов необходимо уведомить учредителей о намерении компании выплатить им дивиденды. Для этого можно отправить письменное уведомление по почте или использовать электронные средства связи. В уведомлении следует указать срок и способ получения дивидендов.

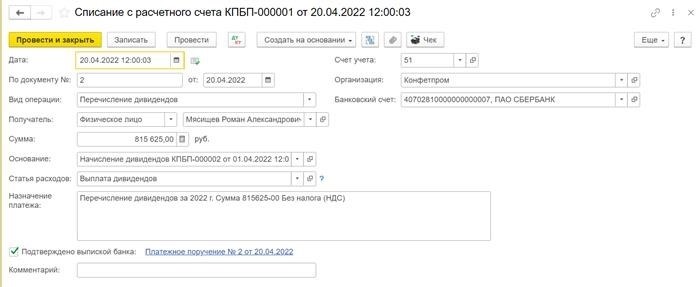

3. Перечисление дивидендов

После получения согласия учредителей на получение дивидендов их следует перечислить на их банковские счета. Для этого необходимо внести соответствующие записи в бухгалтерскую систему и осуществить банковское перечисление средств. Важно учесть, что сумма выплаты должна соответствовать размеру и доле учредителя в компании.

4. Отчетность и документация

После выполнения перечисления дивидендов необходимо составить отчет о проведенных выплатах. В отчете следует указать дату и сумму выплаты каждому учредителю, а также приложить копии платежных поручений и актов о выплате дивидендов. Эта документация может быть необходима для проведения внутреннего аудита и предоставления в налоговые органы.

5. Особенности выплаты дивидендов открытым акционерным обществам

Для открытых акционерных обществ (публичных компаний) выплата дивидендов имеет свои особенности. Законодательство устанавливает требование к нижней границе собирания прямым согласием акционеров общего собрания, а именно – 75%. Кроме того, открытое акционерное общество имеет право объявить только дивиденд по прибыли, о котором будет объявлен отчётный год. Все выплаты акционерам такого общества осуществляются после проведения годового общего собрания акционеров, на котором будет принято решение о размере дивидендной выплаты.

Таким образом, организация и проведение процесса выплаты дивидендов учредителям требует соблюдения определенного порядка и выполнения необходимых юридических формальностей. Это обеспечивает прозрачность и легальность таких операций и способствует формированию доверия между компанией и ее учредителями.

Как платить НДФЛ с дивидендов

1. Определение размера дохода

Первым шагом при оплате НДФЛ с дивидендов является определение размера полученного дохода. Размер дохода составляет разницу между суммой полученных дивидендов и налоговыми вычетами, которые могут быть применены.

2. Расчет налога и заполнение декларации

После определения размера дохода следует расчет налога, который должен быть уплачен. НДФЛ с дивидендов подлежит уплате в размере 13 процентов. Для уплаты налога необходимо заполнить декларацию по форме 3-НДФЛ, указав полученный доход и применяемые налоговые вычеты, если таковые имеются.

3. Уплата налога

После заполнения декларации и расчета налога, необходимо произвести его уплату. Уплату НДФЛ с дивидендов можно произвести следующими способами:

- Банковский перевод;

- Через платежные системы;

- В офисах налоговых служб;

- Почтовым переводом или переводом с расчетного счета.

4. Сохранение документов

После уплаты налога важно сохранить все документы, подтверждающие факт получения и уплаты дивидендов, а также расчет и уплату НДФЛ. Это могут быть копии платежных поручений, выписки из банковских счетов, копия декларации и другие необходимые документы. Сохранение документов поможет в случае проверки со стороны налоговых органов.

5. Соблюдение сроков

Оплата НДФЛ с дивидендов должна быть произведена до установленных законодательством сроков. В случае просрочки уплаты налога могут быть предусмотрены пенальные санкции, такие как штрафы или уплата неустойки.

6. Консультация с профессионалами

Если у вас возникли сложности или вопросы по оплате НДФЛ с дивидендов, рекомендуется проконсультироваться с участниками рынка финансовых услуг или специалистами в области налогового права. Они помогут разобраться в сложностях, связанных с процедурой уплаты налога и предоставят необходимую консультацию.

Дивиденды, выплаченные физическому лицу российской организацией

В соответствии с законодательством Российской Федерации дивиденды, выплачиваемые физическому лицу российской организацией, трактуются как доходы от источников в России. Такие доходы подлежат налогообложению.

Выплата дивидендов физическим лицам

Для выплаты дивидендов физическим лицам российская организация должна выполнить следующие действия:

- Принять решение о выплате дивидендов. Решение должно быть принято компетентным органом организации в соответствии с ее учредительными документами.

- Определить размер дивидендов. Размер дивидендов может быть определен в процентах от суммы прибыли или в фиксированной сумме.

- Составить акт (поручение) о выплате дивидендов физическому лицу. В акте должны быть указаны данные акционера (наименование, ИНН, адрес) и сумма выплаты. Акт оформляется в соответствии с учредительными документами и требованиями законодательства.

- Осуществить перевод дивидендов на банковский счет физического лица. Для этого используется платежное поручение, которое составляется на основании акта о выплате дивидендов. В платежном поручении указываются реквизиты физического лица и реквизиты его банковского счета.

Налогообложение дивидендов, выплаченных физическим лицам

Дивиденды, выплаченные физическому лицу российской организацией, подлежат налогообложению. Налог на доходы в виде дивидендов уплачивается в размере 13%. Физическое лицо самостоятельно удерживает налог, а затем перечисляет его в бюджет в соответствующие сроки.

Выплата дивидендов физическому лицу российской организацией требует выполнения определенных юридических формальностей. Она может быть осуществлена путем составления акта о выплате дивидендов и перевода средств на банковский счет акционера. При этом, необходимо учесть налоговые обязательства и удержать налог в размере 13% от выплаченных дивидендов.

Отдельные коды бюджетной классификации для начисления дивидендов физическим лицам

При выплате дивидендов физическим лицам необходимо использовать отдельные коды бюджетной классификации, которые обеспечивают корректное начисление и учет данных выплат в бюджетной системе. В данной статье мы рассмотрим основные коды КБК (коды бюджетной классификации), которые используются при выплате дивидендов физическим лицам.

Коды КБК

Для выплаты дивидендов физическим лицам используются следующие коды КБК:

- 101 01 03010 03 1000 140 – Заработная плата должным образом начисляется и уплачивается в бюджетную систему. Данный код КБК обеспечивает правильную идентификацию дивидендов, начисленных физическому лицу.

- 101 01 04120 02 2000 140 – Компенсация за неиспользованный отпуск предусматривает начисление дивидендов физическим лицам за неиспользованные ими отпуска.

- 101 01 01110 05 1000 140 – Прочие выплаты представляет собой выплаты, не включенные в другие категории. Данный код КБК используется для учета и начисления дивидендов в таких случаях.

Преимущества отдельных КБК для дивидендов

Использование отдельных кодов КБК для начисления дивидендов физическим лицам имеет ряд преимуществ:

- Учет и контроль. Отдельные КБК позволяют более точно учитывать и контролировать выплаты дивидендов физическим лицам, что способствует прозрачности и эффективному управлению финансами.

- Удобство и понятность. Отдельные коды КБК для дивидендов обеспечивают удобство и понятность в процессе учета и обработки данных по выплатам.

- Корректное начисление налогов. Использование отдельных КБК позволяет корректно начислять и уплачивать налоги с выплат дивидендов физическим лицам, что важно с точки зрения соблюдения налогового законодательства.

Использование отдельных кодов КБК при выплате дивидендов физическим лицам обеспечивает правильное начисление и учет данных выплат в бюджетной системе. Отдельные коды КБК обладают рядом преимуществ, включая учет и контроль выплат, удобство и понятность процесса учета, а также корректное начисление налогов.

Отражение в отчетности по НДФЛ дивидендов, выплаченных физическим лицам

В данном разделе рассмотрим вопрос отражения выплаченных дивидендов физическим лицам в отчетности по налогу на доходы физических лиц (НДФЛ).

Отражение выплаченных дивидендов в отчетности является важным этапом для предоставления полной и достоверной информации о доходах налогоплательщика. Отчетность по НДФЛ должна быть составлена в соответствии с требованиями Налогового кодекса РФ и подтверждена соответствующими документами.

Форма отчетности

Отчетность по НДФЛ подается налогоплательщиками в налоговые органы ежегодно. Основными формами отчетности являются:

- форма 3-НДФЛ «Сведения о доходах, подлежащих обложению налогом, включаемым в налоговую базу по ставке 13%»;

- форма 2-НДФЛ «Справка об удержанном налоге на доходы физических лиц»;

- форма 6-НДФЛ «Сведения о составе семьи налогоплательщика».

Отражение выплаченных дивидендов

Выплата дивидендов физическому лицу является доходом, подлежащим налогообложению по ставке 13%. Для отражения этого дохода в отчетности необходимо заполнить следующие реквизиты:

| Реквизит | Описание |

|---|---|

| Код дохода | Указывается код соответствующего дохода из Единого кодификатора доходов |

| Сумма дохода | Указывается сумма выплаченных дивидендов |

| Наименование плательщика | Указывается наименование организации, выплатившей дивиденды физическому лицу |

Документы для подтверждения

Для подтверждения факта выплаты дивидендов физическому лицу необходимо предоставить следующие документы:

- Договор о выплате дивидендов (при наличии);

- Платежное поручение или иной документ о фактической выплате дивидендов;

- Акт приема-передачи (при наличии);

- Справка 2-НДФЛ (филиалами нерезидента РФ).

Отражение выплаченных дивидендов физическим лицам в отчетности по НДФЛ является обязательным требованием законодательства и играет важную роль в формировании полной и достоверной информации о доходах налогоплательщика. Все документы, связанные с выплатой дивидендов, должны быть сохранены и предоставлены налоговым органам при необходимости.

Уплата НДФЛ с дивидендов в бюджет

В соответствии с действующим законодательством, уплата НДФЛ с дивидендов осуществляется физическими лицами, получающими доходы от акций или акционерных долей. Уплата налога производится путем перечисления соответствующей суммы в бюджет.

Процедура уплаты НДФЛ с дивидендов

Для осуществления уплаты НДФЛ с дивидендов необходимо выполнить следующие шаги:

- Определить размер полученных дивидендов.

- Рассчитать сумму НДФЛ в соответствии с установленной ставкой.

- Заполнить платежное поручение на уплату налога.

- Перечислить сумму налога в бюджет.

Ставка НДФЛ с дивидендов

Ставка НДФЛ с дивидендов может изменяться, исходя из действующего законодательства. В настоящее время ставка НДФЛ с дивидендов составляет 13%.

Сроки уплаты НДФЛ с дивидендов

Срок уплаты НДФЛ с дивидендов устанавливается законодательством и может варьироваться в зависимости от региона. Обычно срок уплаты налога составляет 15 календарных дней с момента получения дохода.

Ответственность за неуплату НДФЛ с дивидендов

Неуплата НДФЛ с дивидендов или неправильный расчет налога может повлечь за собой ответственность со стороны налоговых органов. Физическое лицо может быть обязано уплатить не только недостающую сумму налога, но и понести штрафные санкции.

| Наименование | Ставка |

|---|---|

| НДФЛ с дивидендов | 13% |

В случае возникновения вопросов или необходимости получения консультации по уплате НДФЛ с дивидендов, рекомендуется обратиться к специалистам в области налогового права.

Пару слов в завершение

Важные моменты при составлении поручения:

- Указывайте корректные реквизиты компании, выплачивающей дивиденды, а также физического лица, которому будет производиться выплата.

- Не забывайте указывать сумму выплаты, а также дату и способ ее производства.

- Прилагайте копии необходимых документов, подтверждающих право на получение дивидендов (например, выписку из реестра акционеров).

- Проверяйте правильность заполнения поручения и подписывайте его.

Дополнительные материалы и ресурсы:

- Официальная информация ФНС России о дивидендах и налогообложении

- Федеральный закон № 208-ФЗ «О акционерных обществах»

- Портал государственных услуг — информация о долгах и обязательствах

Важно: Вся предоставленная информация носит исключительно информационный характер и не является юридической консультацией. Перед принятием решения или составлением документов обязательно проконсультируйтесь с юристом или другим квалифицированным специалистом.

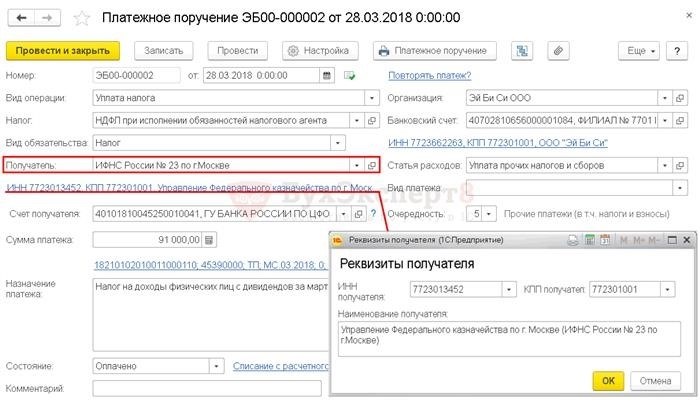

Образец заполнения платежки-уведомления при перечислении НДФЛ налоговым агентом

Перечисление налога на доходы физических лиц (НДФЛ) налоговым агентом производится в соответствии с налоговым законодательством Российской Федерации. Для осуществления данной процедуры требуется заполнение и представление платежного поручения-уведомления в налоговый орган.

Платежное поручение-уведомление:

- Наименование налогового агента: указывается полное наименование организации, являющейся налоговым агентом.

- ИНН налогового агента: указывается индивидуальный налоговый номер (ИНН) налогового агента.

- КПП налогового агента: указывается код причины постановки на учет (КПП) налогового агента.

- Период налогообложения: указывается период, за который осуществляется перечисление НДФЛ.

Реквизиты получателя дохода:

- ФИО получателя дохода: указываются фамилия, имя и отчество получателя дохода.

- ИНН получателя дохода: указывается индивидуальный налоговый номер (ИНН) получателя дохода.

- Адрес получателя дохода: указывается адрес места жительства или места пребывания получателя дохода.

Сумма и период деятельности:

- Сумма дохода: указывается сумма дохода, подлежащая налогообложению, без учета НДФЛ.

- Сумма НДФЛ: указывается сумма налога на доходы физических лиц (НДФЛ), подлежащая перечислению.

- Период деятельности: указывается период, за который получен доход.

Реквизиты платежа:

- Номер счета: указывается номер банковского счета налогового агента, с которого производится перечисление НДФЛ.

- Наименование банка: указывается полное наименование банка, в котором открыт счет налогового агента.

- БИК банка: указывается банковский идентификационный код (БИК) банка налогового агента.

Подписи и даты:

- Подпись руководителя: руководитель налогового агента подписывает платежное поручение-уведомление.

- Дата подписания: указывается дата подписания платежного поручения-уведомления.

Перечисление НДФЛ налоговым агентом является обязательным действием согласно требованиям налогового законодательства. Корректное заполнение платежного поручения-уведомления обеспечивает правильную передачу информации в налоговый орган и соблюдение необходимых процедур.

Проверка расчетов с бюджетом по НДФЛ с дивидендов

Порядок проверки расчетов

Для проверки расчетов с бюджетом по НДФЛ с дивидендов следует выполнить следующие шаги:

- Проверить правильность указания суммы полученных дивидендов в декларации по НДФЛ.

- Убедиться в правильности применения налоговых льгот и освобождений при расчете налога на доходы физических лиц с дивидендов.

- Проанализировать правильность расчета налоговой базы по НДФЛ с дивидендов и определить правильность применения налоговой ставки.

- Проверить правильность расчета суммы удержанного налога, которая должна быть уплачена в бюджет.

Важные аспекты проверки расчетов

При проверке расчетов с бюджетом по НДФЛ с дивидендов следует обратить внимание на следующие аспекты:

- Правильность заполнения налоговой декларации по НДФЛ, включая указание всех необходимых данных.

- Правильность применения налоговых льгот и освобождений, предусмотренных налоговым законодательством.

- Правильность расчета налоговой базы и применение правильной налоговой ставки.

- Проверка соответствия удержанного налога, указанного в платежном поручении, и расчетной суммы налога.

Возможные последствия неправильного расчета

Неправильный расчет НДФЛ с дивидендов может привести к следующим последствиям:

- Уплата недостающей суммы налога вместе с процентами за пользование чужими денежными средствами.

- Наказание в виде штрафов или административных взысканий.

- Аннулирование налоговых льгот и освобождений, если они были применены неправильно.

- Возможность налоговой проверки и дополнительных проверок со стороны налоговых органов.

Таким образом, проверка расчетов с бюджетом по НДФЛ с дивидендов является важной процедурой для обеспечения соблюдения налогового законодательства и предотвращения возможных негативных последствий для физических лиц.

Перечисление сумм как ЕНП

Основные требования к платежному поручению

При составлении платежного поручения для перечисления сумм как ЕНП, необходимо учитывать следующие требования:

- Наименование плательщика: в заголовке платежного поручения указывается полное наименование индивидуального предпринимателя, зарегистрированного на основе ЕНП.

- ИНН плательщика: обязательно указывается индивидуальный номер налогоплательщика (ИНН) индивидуального предпринимателя. В случае отсутствия ИНН, платежное поручение не будет принято банком.

- Наименование банка плательщика: указывается наименование банка, в котором имеется счет индивидуального предпринимателя, а также его БИК (банковский идентификационный код).

- Расчетный счет плательщика: в платежном поручении указывается расчетный счет индивидуального предпринимателя, на который следует произвести перечисление сумм как ЕНП.

- Сумма платежа: указывается точная сумма, которую индивидуальный предприниматель желает перечислить как ЕНП.

- Назначение платежа: важно указать, что сумма перечисляется как Единый налог на вмененный доход.

Пример платежного поручения для перечисления сумм как ЕНП

ПЛАТЁЖНОЕ ПОРУЧЕНИЕПлательщик: ИП Иванов Иван ИвановичИНН: 1234567890Наименование банка плательщика: ОАО "Банк России"БИК: 012345678Расчетный счет плательщика: 987654321Сумма платежа: 5000.00 рубНазначение платежа: Перечисление суммы как ЕНП

Обработка платежного поручения

Получив платежное поручение от индивидуального предпринимателя, банк осуществит перечисление суммы в соответствии с указанными реквизитами. В случае правильно и полностью заполненного платежного поручения, перевод средств будет произведен успешно.

Перечисление сумм как ЕНП упрощает процесс уплаты налогов для индивидуальных предпринимателей, позволяет избежать предъявления фактического дохода и уплаты налогов по его вычету.

Форма и правила заполнения платежки: что учесть плательщику

При выплате дивидендов физическим лицам необходимо заполнить платежное поручение особым образом. Существуют определенные форма и правила заполнения, которые плательщик должен учесть. Это позволит избежать ошибок и обеспечить корректную и своевременную выплату дивидендов.

Форма платежного поручения

Платежное поручение для выплаты дивидендов физическому лицу заполняется на специальной бухгалтерской бланке. Этот бланк должен содержать следующую информацию:

- Название организации, платящей дивиденды;

- Полное наименование физического лица, которому осуществляется выплата;

- ИНН физического лица;

- Сумма дивидендов, подлежащая выплате;

- Дата, когда платежное поручение было заполнено.

Правила заполнения платежки

При заполнении платежного поручения следует учесть следующие правила:

- В поле «Название организации» указывается полное наименование организации-плательщика. Если организация является иностранной, укажите ее название на родном языке и переведите его на русский.

- В поле «Полное наименование физического лица» необходимо указать фамилию, имя и отчество физического лица, которому осуществляется выплата.

- В поле «ИНН физического лица» указывается индивидуальный налоговый номер получателя дивидендов. Эту информацию можно найти на специальном документе, выдаваемом налоговыми органами.

- Сумма дивидендов указывается в поле «Сумма». При этом следует прописывать сумму прописью и цифрами.

- В поле «Дата» указывается дата, когда платежное поручение было заполнено. Это может быть текущая дата или дата в прошлом, если платежное поручение заполняется с отсрочкой.

Пример заполнения платежки

Ниже приведен пример заполнения платежного поручения по выплате дивидендов физическому лицу:

| Поле | Пример заполнения |

|---|---|

| Название организации | ООО «Рога и Копыта» |

| Полное наименование физического лица | Иванов Иван Иванович |

| ИНН физического лица | 1234567890 |

| Сумма | Пять тысяч рублей 00 копеек |

| Дата | 01.01.2026 |

Заполняя платежное поручение согласно указанным форме и правилам, плательщик сможет обеспечить точную и своевременную выплату дивидендов физическому лицу. Неверное заполнение платежки может привести к задержкам или отказу в выплате дивидендов, поэтому следует проявить особую внимательность при заполнении.

Платежное поручение на уплату НДФЛ с дивидендов

Образец платежного поручения на уплату НДФЛ с дивидендов:

| Номер счета | МФО банка | Наименование банка |

|---|---|---|

| 12345678901234567890 | 47894 | ПАО «Банк» |

В таблице выше представлены основные данные банка, которые необходимы для заполнения платежного поручения.

Информация о плательщике:

Наименование плательщика: ООО «Название компании»

ИНН плательщика: 1234567890

Адрес плательщика: Россия, г. Москва, ул. Название улицы, дом 1

Информация о получателе:

Наименование получателя: Иванов Иван Иванович

ИНН получателя: 9876543210

Адрес получателя: Россия, г. Москва, ул. Название улицы, дом 2

Детали платежа:

Назначение платежа: Уплата НДФЛ с дивидендов за период 01.01.2022 — 31.12.2022.

Сумма платежа: 5000 рублей.

Подпись плательщика:

______________________

Платежное поручение составлено с соблюдением требований законодательства и должно быть оформлено в соответствии с установленными нормами. После его подписания и передачи в банк, плательщик может быть уверен в правильной уплате НДФЛ с дивидендов, и сумма налога будет успешно перечислена в бюджет.

Принцип удержания НДФЛ с дивидендов в 2026 году

В 2026 году в России будет действовать принцип удержания налога на доходы физических лиц (НДФЛ) с выплачиваемых дивидендов. Это особое требование государства, которое призвано обеспечить уплату налогов и урегулировать соотношение между налоговыми обязанностями и владельцами акций.

Как работает принцип удержания НДФЛ?

Согласно принципу удержания НДФЛ, предприятия-эмитенты акций обязаны удерживать сумму налога непосредственно при выплате дивидендов акционерам. Таким образом, сумма выплачиваемых дивидендов уменьшается на размер налога, а сам налог перечисляется в бюджет государства.

Ставка НДФЛ для дивидендов

Ставка НДФЛ для дивидендов в 2026 году составляет 13%. Это означает, что 13% от суммы выплаченных дивидендов будет удержано и перечислено в бюджет государства.

Пример расчета удержания НДФЛ

Для лучшего понимания принципа удержания НДФЛ, рассмотрим пример. Предположим, что инвестор получает 100 000 рублей дивидендов на свой счет.

| Сумма дивидендов | Ставка НДФЛ | Удержание НДФЛ |

|---|---|---|

| 100 000 рублей | 13% | 13 000 рублей |

Таким образом, после удержания НДФЛ в размере 13 000 рублей, инвестор получит на свой счет 87 000 рублей.

Обязанности предприятий-эмитентов

Предприятия-эмитенты акций несут обязанность удерживать и перечислять НДФЛ с выплачиваемых дивидендов в соответствии с установленной ставкой. Это требование вытекает из законодательства Российской Федерации и нарушение его может повлечь за собой административную ответственность или уголовное преследование.

В 2026 году в России будет применяться принцип удержания НДФЛ с дивидендов на акции. Это обязательное требование государства, направленное на обеспечение уплаты налогов и регулирование отношений между владельцами акций и государством. Предприятия-эмитенты обязаны удерживать и перечислять НДФЛ с дивидендов в бюджет государства согласно установленной ставке.