Один из важных вопросов, возникающих у пенсионеров, связан с возможностью переносить остаток социального вычета за протезирование зубов на предыдущие годы. В данной статье мы рассмотрим этот вопрос и выясним, имеется ли такая возможность и как ее осуществить.

Можно ли вернуть НДФЛ через работодателя?

Возможность вернуть НДФЛ через работодателя существует в определенных случаях и при соблюдении определенных условий. Работодатели имеют право осуществлять возврат удержанного подоходного налога по инициативе работника. Однако, не все работодатели предоставляют такую услугу, поэтому необходимо уточнить этот вопрос в своей организации.

Если работодатель согласен вернуть НДФЛ, необходимо собрать определенный пакет документов и подать заявление. Такой пакет может включать:

- копию трудового договора или трудовой книжки;

- справку о доходах и удержанных налогах за соответствующий период;

- копию паспорта;

- заявление на возврат НДФЛ через работодателя.

При наличии всех необходимых документов, работодатель осуществит возврат НДФЛ на указанный работником банковский счет или наличными.

Преимущества возврата НДФЛ через работодателя:

- Удобство. Возврат производится через знакомую организацию, с которой уже сотрудничал работник.

- Быстрота. Работодатель имеет возможность осуществить возврат налога оперативно, без необходимости обращения в налоговую службу.

- Высокая вероятность возврата. Работодатель уже удержал налог и имеет все документы, необходимые для возврата, поэтому вероятность получить деньги выше, чем при самостоятельном обращении в налоговую службу.

Ограничения и особенности возврата НДФЛ через работодателя:

- Не все работодатели предоставляют такую возможность. Необходимо уточнить этот вопрос в своей организации.

- Возврат НДФЛ через работодателя возможен только в том случае, если работник способен предоставить все необходимые документы и присутствует согласие работодателя на такую операцию.

- Работодатель может удержать комиссию за предоставление услуги по возврату НДФЛ.

- Если сумма возврата превышает определенный порог, необходимо предоставить дополнительные документы, подтверждающие прохождение процедуры налоговой резидентности.

Возврат подоходного налога за лечение зубов

Кто имеет право на возврат подоходного налога?

В соответствии с законодательством Российской Федерации, право на возврат подоходного налога имеют следующие категории граждан:

- Пенсионеры, достигшие определенного возраста;

- Инвалиды;

- Лица, имеющие детей-инвалидов.

Возврат подоходного налога осуществляется на основании предоставленных документов, подтверждающих фактические затраты на лечение зубов.

Как производится возврат подоходного налога?

Для получения возврата подоходного налога нужно предоставить в налоговую инспекцию документы, подтверждающие фактические затраты на лечение зубов. В качестве таких документов могут выступать:

- Счета и квитанции от стоматологических клиник;

- Медицинские заключения и справки;

- Договоры на оказание стоматологических услуг.

После предоставления документов, налоговая инспекция проводит проверку и возвращает подоходный налог с учетом затрат на лечение зубов. Сумма возврата может быть перечислена наличными или переведена на банковский счет заявителя.

Особенности возврата подоходного налога для пенсионеров

Для пенсионеров возможен возврат подоходного налога на основании возможности перенести остаток социального вычета за протезирование зубов на предыдущие годы. Это означает, что пенсионеры могут воспользоваться остатком своего социального вычета на будущий год или запросить его перенос на предыдущие годы.

Возврат подоходного налога за лечение зубов является одной из мер социальной поддержки граждан Российской Федерации. Эта мера позволяет пенсионерам и другим категориям граждан сократить финансовую нагрузку на лечение и улучшить свое здоровье. Важно помнить, что для получения возврата необходимо соблюдать определенные требования и предоставить все необходимые документы в налоговую инспекцию.

Требования к получателю

Чтобы получить возможность перенести остаток социального вычета за протезирование зубов на предыдущие годы, пенсионер должен соответствовать следующим требованиям:

1. Статус

- Пенсионер, получающий пенсию по возрасту или инвалидности.

2. Гражданство

- Гражданство Российской Федерации.

3. Признание инвалидности

- Инвалидность должна быть признана установленным порядком.

- Наличие документа, подтверждающего инвалидность.

4. Резидентство

- Пенсионер должен быть резидентом Российской Федерации, имеющим регистрацию или временную регистрацию на территории России.

5. Выполнение медицинской процедуры

- Протезирование зубов должно быть выполнено в медицинском учреждении, аккредитованном Министерством здравоохранения РФ.

6. Ограничения

- Единовременный социальный налоговый вычет применяется только к одному протезированию зубов.

- Вычет не может быть применен, если протезирование зубов было выполнено более 3 лет назад.

Можно ли получить выплаты иноземцу?

1. Трудовая деятельность

Если иностранный гражданин работает на территории России и имеет официальное трудоустройство, то имеет право на получение социальных выплат, таких как пособия по временной нетрудоспособности, пособия по беременности и родам, пенсии и прочее. В таком случае все выплаты осуществляются на общих основаниях и требуют предоставления необходимых документов.

2. Регистрация

Для получения социальных выплат иноземец должен быть зарегистрирован на территории России, иметь вид на жительство или временное разрешение на проживание. Без таких документов возможность получения выплат ограничивается.

3. Международные договоры

Россия имеет ряд международных договоров, регулирующих вопросы социального обеспечения и выплат иноземцам. Например, соглашение между Россией и определенной страной может предусматривать возможность получения пенсии по старости или по потере кормильца для иностранных граждан. В таком случае, иноземец будет получать пенсию в соответствии с условиями договора.

4. Индивидуальные случаи

В ряде случаев, возможно получение социальных выплат иноземцу, если имеется основание, предусмотренное законодательством. Например, иностранец, ставший жертвой преступления на территории России, может иметь право на компенсацию вреда.

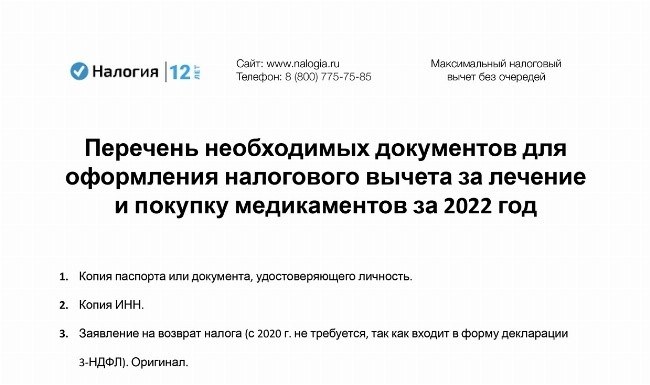

Документы для ФНС

Для взаимодействия с Федеральной налоговой службой (ФНС) и оформления различных налоговых документов, необходимо предоставить определенные документы. В данной статье перечислены основные документы, которые могут потребоваться для работы с ФНС.

1. Паспорт

Один из основных документов, который требуется предоставить при взаимодействии с ФНС, — это паспорт гражданина Российской Федерации. Паспорт является основным документом, подтверждающим вашу личность и гражданство.

2. ИНН (Идентификационный номер налогоплательщика)

Для работы с ФНС также необходимо иметь ИНН — Идентификационный номер налогоплательщика. ИНН выдаётся по заявлению налогоплательщика или автоматически при рождении.

3. Свидетельство о государственной регистрации

Предпринимателям и организациям необходимо предоставить свидетельство о государственной регистрации в налоговом органе. Этот документ подтверждает факт регистрации и включения в Единый государственный реестр юридических лиц.

4. Договор аренды или свидетельство собственности

В случае, если вы арендуете коммерческую недвижимость или являетесь владельцем такой недвижимости, необходимо предоставить договор аренды или свидетельство о собственности на имущество. Это поможет подтвердить право на использование данной недвижимости в налоговых целях.

5. Банковские выписки и документы о доходах

Банковские выписки и документы о доходах (например, справки 2-НДФЛ), являются важными документами для предоставления информации о вашем финансовом положении и размере доходов. Они могут понадобиться при заполнении налоговых деклараций или других документов, связанных с налогообложением.

6. Документы, подтверждающие расходы и налоговые вычеты

Если у вас есть расходы, на которые вы можете претендовать на налоговый вычет, необходимо предоставить документы, подтверждающие эти расходы. Например, это могут быть чеки, счета, договоры и другие документы, подтверждающие затраты на образование, лечение, покупку жилья и другие цели.

7. Другие документы по требованию ФНС

Кроме вышеуказанных документов, ФНС может потребовать предоставить и другие документы в зависимости от конкретной ситуации. Например, это могут быть документы организации (устав, свидетельство о государственной регистрации изменений в уставе и т.д.), документы о налоговых вычетах и льготах, сопроводительные документы к налоговой декларации и т.д.

Как рассчитать размер компенсации?

Размер компенсации зависит от нескольких факторов, включая уровень дохода, степень вредности полученного увечья, а также причиненный ущерб.

1. Установите уровень вредности

Первым шагом необходимо определить степень вредности полученного увечья. Для этого обратитесь к медицинскому заключению или обратитесь к врачу-эксперту, чтобы установить процент вредности.

2. Рассчитайте базовую компенсацию

Базовая компенсация является основным финансовым документом, определяющим размер компенсации. Для ее рассчета необходимо умножить уровень вредности на базовый размер компенсации, установленный законодательством.

3. Учтите дополнительные обстоятельства

Помимо базовой компенсации, необходимо учесть дополнительные обстоятельства, которые могут повлиять на размер компенсации. Это могут быть:

- Возраст пострадавшего;

- Дополнительные финансовые расходы, связанные с восстановлением здоровья или утрата трудоспособности;

- Пропущенная работа и упущенная выгода;

- Уровень дохода пострадавшего до получения увечья;

- Семейное положение пострадавшего.

4. Рассмотрите возможность получения компенсации за моральный вред

В случае получения серьезного увечья, потери здоровья или утраты трудоспособности, вы можете также требовать компенсации за моральный вред. Для ее рассчета необходимо обратиться к суду и предоставить необходимые доказательства.

5. Обратитесь к юристу для проверки правомерности компенсации

Важно проконсультироваться с юристом, чтобы удостовериться в правомерности и корректности рассчета размера компенсации. Он поможет оценить все обстоятельства дела и предоставит профессиональную поддержку в деле о компенсации.

Компенсация затрат на лекарства

Механизмы получения компенсации

- Социальное страхование здоровья — основной источник компенсации затрат на лекарства. Через систему обязательного медицинского страхования граждане могут получить возмещение части стоимости медикаментов.

- Льготные программы — для определенных категорий граждан предусмотрены льготные программы, которые позволяют получить лекарства бесплатно или существенно снизить их стоимость.

- Порядок компенсации — каждый регион определяет свои правила компенсации затрат на лекарства. Важно ознакомиться с местными нормативными актами и условиями получения компенсации в конкретном регионе.

Необходимые документы

- Рецепт — для получения компенсации необходимо предоставить в аптеке рецепт на лекарственное средство от врача.

- Справка о доходах — в некоторых случаях гражданам необходимо предоставить справку о своих доходах для определения возможности получения компенсации.

- Паспорт — при получении лекарств по льготным программам или через систему социального страхования здоровья необходимо предъявить документ, удостоверяющий личность.

Важно помнить

Сроки получения компенсации — обычно компенсация затрат на лекарства производится в течение определенного срока после предоставления необходимых документов. Важно ознакомиться с правилами региона и не превышать установленные сроки.

Ограничения на получение компенсации — некоторые лекарственные средства могут быть исключены из программы компенсации или иметь определенные ограничения по количеству, выписываемому врачом. Важно ознакомиться с перечнем компенсируемых лекарств и ограничениями на их получение.

Где оформить налоговый вычет за лечение

Чтобы оформить налоговый вычет, вам потребуется следующая информация и документы:

- Справка о доходах и налогах (форма 2-НДФЛ) за соответствующий отчетный год;

- Чеки, счета и другие документы, подтверждающие расходы на лечение;

- Медицинская документация, подтверждающая проведение лечебных процедур, покупку лекарств и посещение врачей.

Эти документы можно предоставить в налоговую инспекцию лично, через портал государственных услуг или по почте.

Важно знать!

Если вы хотите перенести остаток социального вычета за лечение на предыдущие годы, вам необходимо обратиться в налоговую инспекцию до 1 марта года, следующего за отчетным. Не забудьте предоставить все необходимые документы и объяснить причину переноса вычета.

| Регион | Адрес | Телефон |

|---|---|---|

| Москва | ул. Ленина, д. 10 | 8 (495) 123-45-67 |

| Санкт-Петербург | набережная реки Фонтанки, д. 5 | 8 (812) 987-65-43 |

Не забывайте, что налоговый вычет за лечение может быть оформлен только за фактически произведенные расходы на медицинские услуги и лекарства. Если вы приобрели фиктивные счета или не сохранили документацию, вы не сможете воспользоваться налоговым вычетом и можете быть привлечены к ответственности.

Оформление налогового вычета за лечение дает возможность получить компенсацию за затраты на медицинские услуги и лекарства. Для этого необходимо обратиться в свою налоговую инспекцию и предоставить необходимые документы. Также, если вы пенсионер и хотите перенести остаток социального вычета за лечение на предыдущие годы, вам нужно обратиться в налоговую инспекцию до 1 марта года, следующего за отчетным. И помните, что налоговый вычет может быть оформлен только за фактически произведенные расходы, поэтому сохраняйте всю документацию и не забывайте о сроках обращения.

Возврат налога за лечение зубов: инструкция

Пенсионеры имеют право на возврат налога за лечение зубов, но есть определенные условия, которые нужно учитывать. В этой инструкции я пошагово расскажу, как осуществить возврат налога.

Шаг 1: Сбор документов

Первый шаг — собрать все необходимые документы. Вам понадобится:

- Справка из стоматологической клиники, подтверждающая стоимость лечения зубов.

- Квитанции об оплате стоматологических услуг.

Шаг 2: Расчет стоимости лечения

Определите общую стоимость лечения зубов, включая все процедуры и лекарства. Эта сумма будет использоваться при расчете возврата налога.

Шаг 3: Заполнение налоговой декларации

Заполните налоговую декларацию, указав стоимость лечения зубов в разделе «Расходы на медицинские услуги». Приложите к декларации все собранные документы.

Шаг 4: Подача декларации

Подайте заполненную налоговую декларацию в налоговую инспекцию. Можно сделать это лично, либо отправить декларацию почтой с уведомлением о вручении.

Шаг 5: Ожидание решения

После подачи декларации, ожидайте решения налоговой инспекции. Обычно процесс занимает несколько недель.

Шаг 6: Получение возврата налога

Если ваша заявка одобрена, вы получите возврат налога на указанный вами банковский счет или в виде чека по почте.

Важно: Запомните, что возврат налога за лечение зубов доступен только для тех пенсионеров, которые уплачивают налог на доходы физических лиц. Также учтите, что сумма возврата не может превышать установленный лимит.

Компенсация: какие случаи позволяют ее получить?

ДТП

- Получение компенсации возможно при участии в ДТП, если в результате аварии имеются материальные потери или физические повреждения;

- Подлежат компенсации расходы на ремонт автомобиля или приобретение нового, а также медицинские расходы на лечение травм, полученных в аварии;

Медицинская ошибка

- Если пациенту нанесен вред или ущерб в результате медицинской ошибки – плохого качества медицинской помощи, то он имеет право на компенсацию;

- Пациент может получить компенсацию за моральный и материальный ущерб, а также за оплату дополнительного лечения или восстановительных процедур;

Трудовые споры

- Если работник считает, что был незаконно уволен или в отношении него было совершено иное нарушение, он может требовать компенсацию;

- Работник имеет право на компенсацию за вынужденные неотработанные дни, выплату за неиспользованный отпуск, а также за незаконное увольнение;

Ущерб при покупке товара

- Покупатель имеет право на компенсацию в случае приобретения товара ненадлежащего качества;

- Если товар оказался неисправным, не соответствует заявленным характеристикам или не удовлетворяет другим требованиям, покупатель может получить компенсацию за ущерб;

Прочие случаи

- Компенсацию можно получить также при пожаре, затоплении квартиры, утрате и повреждении ценных вещей и имущества;

- В случае причинения вреда здоровью или имуществу другому лицу можно быть обязанным выплатить компенсацию;

Важно помнить, что получение компенсации требует обоснования причин причиненного ущерба и соблюдения определенных сроков.

Размеры налогового вычета

Отдельные виды налоговых вычетов доступны только определенным категориям граждан. Особенно важен вопрос размера налогового вычета для пенсионеров, которые часто имеют ограниченные доходы.

Размеры налоговых вычетов для пенсионеров

1. Социальный налоговый вычет на протезирование зубов

| Год | Размер вычета |

|---|---|

| 2021 | 20 000 рублей |

| 2022 | 30 000 рублей |

Пенсионеры, достигшие 60-летнего возраста, имеют право на вычет в размере 20 000 рублей в 2021 году и 30 000 рублей в 2022 году, если они протезируют свои зубы.

2. Вычет на лечение

Пенсионеры имеют право на налоговый вычет по расходам на лечение в размере до 120 000 рублей в год. Этот вычет может быть использован для оплаты медицинских услуг, лекарств и прочих расходов, связанных с лечением. Сумма вычета зависит от документально подтвержденных расходов на лечение.

3. Вычет на обучение

Если пенсионер получает образование, он имеет право на налоговый вычет по данному обучению. Размер вычета определяется фактическими затратами на образование, но в пределах 120 000 рублей в год.

4. Вычет на недвижимость

Пенсионеры, владеющие недвижимостью, имеют право на налоговый вычет по расходам на содержание и ремонт этой недвижимости. Размер вычета не может превышать 260 000 рублей в год.

Итоги

Размеры налоговых вычетов для пенсионеров зависят от разных факторов и видов расходов. Определенные вычеты доступны только определенным категориям пенсионеров. Чтобы получить налоговый вычет, пенсионер должен предоставить документы, подтверждающие осуществленные расходы.

Социальный и имущественный вычет в один год – это возможно?

Социальный и имущественный вычеты предусмотрены законодательством Российской Федерации и позволяют гражданам снизить сумму налогового платежа. Однако часто возникает вопрос о возможности получения обоих видов вычетов в один и тот же год. Рассмотрим данную ситуацию подробнее.

Различия между социальным и имущественным вычетами

Социальный вычет предоставляется гражданам, отвечающим определенным критериям, и позволяет снизить сумму налога на доходы физических лиц. Он предусматривает возможность учесть расходы на лечение, обучение, приобретение жилья и другие социально важные нужды.

Имущественный вычет, в свою очередь, предоставляется при осуществлении определенных имущественных операций, таких как приобретение, строительство или реконструкция жилья. Он позволяет гражданам снизить налогооблагаемую базу в размере затрат на эти операции.

Возможность получения обоих вычетов в один год

Согласно действующему законодательству, одновременное получение социального и имущественного вычетов в один и тот же налоговый период не предусмотрено.

Таким образом, гражданин может выбрать, какой вычет ему более выгоден и воспользоваться им в соответствующем году. Максимальная сумма социального вычета за протезирование зубов составляет 120 000 рублей, а размер имущественного вычета может достигать 2 000 000 рублей.

Возможность переноса остатка социального вычета на предыдущие годы

По закону, остаток социального вычета за протезирование зубов не может быть перенесен на предыдущие годы. То есть, если гражданин не воспользовался полностью своим социальным вычетом в текущем налоговом периоде, неиспользованная сумма не может быть учтена в следующих годах.

Социальный и имущественный вычеты являются важными инструментами для уменьшения налоговых платежей гражданам. Однако получение обоих вычетов в один год не предусмотрено законодательством. Гражданин должен выбрать, какой вид вычета ему более выгоден, и воспользоваться им в соответствующем налоговом периоде.

Документы, необходимые для возврата налога

Для возврата налога необходимо подготовить следующие документы:

1. Справка о доходах

Справка о доходах является основным документом для возврата налога. Она выдается работодателем и содержит информацию о заработной плате, выплаченной за отчетный период. Справка должна содержать данные о начисленных налогах и социальных отчислениях.

2. Декларация по налогу на доходы физических лиц

Декларация по налогу на доходы физических лиц заполняется самостоятельно и подается в налоговый орган. В декларации необходимо указать все доходы, полученные за год, а также расходы, по которым можно получить налоговый вычет.

3. Документы, подтверждающие расходы

Для возврата налога на определенные расходы необходимо предоставить документы, подтверждающие эти расходы. Например, для получения налогового вычета на лечение необходимо предоставить медицинские счета и договоры с медицинскими учреждениями.

4. Свидетельство о регистрации налогоплательщика

Для подачи декларации и возврата налога необходимо иметь свидетельство о регистрации налогоплательщика (ИНН). Если его нет, необходимо обратиться в налоговую службу для его получения.

5. Прочие документы

Кроме основных документов, могут потребоваться дополнительные документы в зависимости от типа доходов и расходов. Например, для возврата налога по ипотечным кредитам могут потребоваться договоры с банком и справки об уплате процентов.

Подача декларации на вычет за 2011 год: процедура и сроки

Если вы хотите получить вычет за 2011 год, вам необходимо подать декларацию. Ниже представлена процедура подачи декларации и сроки, которые следует учесть.

Как подать декларацию на вычет за 2011 год?

- Скачайте форму декларации с официального сайта налоговой службы или получите ее в налоговом органе.

- Заполните декларацию, указав все необходимые данные о вашем доходе и расходах в 2011 году.

- Приложите к декларации все необходимые документы, подтверждающие ваши расходы (например, чеки, квитанции).

- Сохраните копию заполненной декларации и документов для себя.

- Подайте декларацию в налоговый орган, либо отправьте ее по почте с уведомлением о вручении.

Какие сроки нужно соблюдать?

Сроки подачи декларации на вычет за 2011 год зависят от вашего статуса налогоплательщика:

| Статус налогоплательщика | Срок подачи декларации |

|---|---|

| Физическое лицо, не являющееся индивидуальным предпринимателем | До 30 апреля 2012 года |

| Индивидуальный предприниматель | До 31 июля 2012 года |

Важно помнить, что декларацию на вычет за 2011 год можно подать только один раз и только в указанный срок. Поэтому, не откладывайте это на последний момент.

Зачем подавать декларацию на вычет за 2011 год?

Подача декларации на вычет за 2011 год является возможностью вернуть часть уплаченных налогов в качестве вычета. Это позволяет снизить свою налоговую нагрузку и получить дополнительные средства.

Если в 2011 году у вас были значительные расходы, которые можно учесть при подаче декларации (например, на оплату образования или ремонт жилья), вы имеете право на вычет. Поэтому, не упускайте возможность получить свои деньги обратно.

Как узнать сумму возврата

Узнать сумму возврата можно простыми шагами. Все, что вам нужно знать, это правильно оформить заявление и предоставить необходимые документы.

Шаг 1: Оформление заявления

- Составьте заявление на возврат суммы.

- Укажите свои персональные данные и контактную информацию.

- Укажите дату и подпишите заявление.

Шаг 2: Предоставление документов

Для подтверждения суммы возврата вам необходимо предоставить следующие документы:

- Копию паспорта, а также оригинал для проверки.

- Копию документа, подтверждающего право на социальный вычет.

- Копии документов, подтверждающих размер затрат, например, чеки или счета.

Шаг 3: Обработка заявления и расчет суммы возврата

После того, как вы предоставите заявление и необходимые документы, они будут рассматриваться и обрабатываться соответствующими органами. По итогам обработки, будет произведен расчет суммы возврата.

Шаг 4: Получение информации о сумме возврата

Информацию о сумме возврата можно получить следующими способами:

- Зайти на официальный сайт налоговой службы и воспользоваться соответствующим онлайн-сервисом.

- Обратиться в налоговую инспекцию лично или по телефону и запросить информацию по вашему возврату.

- Получить уведомление о сумме возврата по почте или через электронную почту.

Зная все эти шаги, вы сможете легко узнать сумму вашего возврата и быть уверенными в своих действиях.

За какое лечение можно получить налоговый вычет

Стоматологическое лечение

Стоматологическое лечение является одним из видов медицинского лечения, за которое можно получить налоговый вычет. В том числе, в некоторых случаях пенсионерам предоставляется возможность переносить остаток социального вычета за протезирование зубов на предыдущие годы.

Операция и лечение в стационаре

Операции и реабилитационное лечение в стационаре также подпадают под категорию медицинского лечения, за которое можно получить налоговый вычет. Однако, следует учесть, что для получения вычета необходимо предоставить документы, подтверждающие прохождение операции или лечения в стационаре.

Лечение у врача-специалиста

Посещение врача-специалиста также является видом медицинского лечения, за которым можно получить налоговый вычет. Это может быть консультация врача-терапевта, врача-хирурга, врача-гинеколога и других специалистов. Однако, необходимо иметь документальное подтверждение о визите к врачу и оказанных услугах.

Лечение за границей

Лечение за границей, в том числе иностранными специалистами, также может быть основанием для получения налогового вычета. Однако, для этого необходимо иметь документы, подтверждающие стоимость и необходимость лечения за границей.

Лекарства и медицинские изделия

Расходы на приобретение лекарств и медицинских изделий также могут быть основанием для получения налогового вычета. Однако, необходимо иметь документы, подтверждающие приобретение и стоимость этих товаров.

Сроки подачи заявления на вычет – до 3 лет

Согласно действующему законодательству, пенсионеры имеют право на социальный вычет за протезирование зубов. Однако многим может быть интересно, можно ли перенести остаток этого вычета на предыдущие годы. В данной статье мы рассмотрим вопрос о сроках подачи заявления на вычет и возможности его переноса.

Какие сроки подачи заявления на вычет установлены законодательством?

- Пенсионеры имеют право подать заявление на социальный вычет за протезирование зубов в течение трех лет с момента получения медицинской услуги.

- Сроки подачи заявления рассчитываются с учетом даты, указанной в медицинском документе, подтверждающем факт протезирования зубов.

- При подаче заявления на вычет в течение первого года с момента получения медицинской услуги пенсионер имеет право в полном объеме воспользоваться социальным вычетом.

- Если по истечении первого года пенсионер не воспользовался социальным вычетом полностью, то остаток может быть перенесен на следующие два года.

Возможность переноса остатка социального вычета на предыдущие годы

Пенсионеры имеют право перенести остаток социального вычета за протезирование зубов на следующие два года, если они не воспользовались им полностью в первый год.

Однако согласно законодательству, нет возможности перенести остаток на более ранние годы, только на следующие два года после получения медицинской услуги.

Важно отметить, что перенос остатка социального вычета возможен только в случае, если пенсионер подает заявление на вычет в установленные сроки — в течение трех лет с момента получения медицинской услуги.

- Пенсионерам имеется право подать заявление на социальный вычет за протезирование зубов в течение трех лет с момента получения медицинской услуги.

- В случае, если пенсионер не воспользовался социальным вычетом полностью, остаток может быть перенесен на следующие два года.

- Перенос остатка социального вычета на более ранние годы не предусмотрен законодательством.

Перерасчет жилищных выплат и социальных вычетов: права и возможности

Перерасчет жилищных выплат и социальных вычетов может быть необходим по различным причинам, например, изменение материального положения гражданина, получение новой информации о его доходах или привлечение к уголовной ответственности. В таких случаях, пенсионер имеет право обратиться в соответствующую организацию для пересмотра своих выплат и вычетов.

Права пенсионера при перерасчете жилищных выплат:

- Получить информацию о процедуре и условиях перерасчета жилищных выплат

- Предоставить документы, подтверждающие изменение его материального положения

- В случае неправомерного отказа в перерасчете, пенсионер имеет право обратиться в суд

Возможности пенсионера при перерасчете социальных вычетов:

- Обратиться в налоговый орган с заявлением о пересчете социальных вычетов

- Предоставить документы, подтверждающие наличие права на такие вычеты

- При отказе в перерасчете, пенсионер может обратиться в административный или судебный порядок для защиты своих прав

Примеры оснований для перерасчета:

| Жилищные выплаты | Социальные вычеты |

|---|---|

| Изменение семейного положения (развод, смерть супруга) | Изменение доходов и расходов пенсионера |

| Переезд в другой регион или изменение условий проживания | Новые законодательные акты, предоставляющие дополнительные права на вычеты |

При перерасчете жилищных выплат и социальных вычетов, очень важно соблюдать все необходимые процедуры и предоставить полную и достоверную информацию. В случае неправомерного отказа, пенсионер имеет право обратиться в суд или обратиться в налоговый орган в случае перерасчета социальных вычетов.

Перерасчет жилищных выплат и социальных вычетов является важной возможностью для пенсионеров получить более справедливую и соответствующую их текущему материальному положению социальную поддержку.

Как пенсионеру получить вычет

Шаг 1: Подготовка документов

Для получения социального вычета на протезирование зубов пенсионеру необходимо подготовить следующие документы:

- Медицинскую справку о состоянии зубов;

- Справку о доходах;

- Паспорт и копию пенсионного удостоверения.

Шаг 2: Обращение в налоговую инспекцию

После подготовки необходимых документов, пенсионеру нужно обратиться в налоговую инспекцию, предоставив следующую информацию и документы:

- Заявление о предоставлении социального вычета;

- Документы, подтверждающие право на получение вычета (медицинская справка, справка о доходах);

- Паспорт и копию пенсионного удостоверения.

Шаг 3: Рассмотрение заявления

После получения заявления и необходимых документов, налоговая инспекция проводит рассмотрение заявления пенсионера. Результатом рассмотрения может быть положительное или отрицательное решение.

Шаг 4: Получение вычета

В случае положительного решения, пенсионер получает социальный вычет на протезирование зубов в виде уменьшения налогового платежа. Этот вычет можно использовать для оплаты протезирования зубов или получить возврат средств, если налог был уже уплачен.

Будьте внимательны при заполнении заявления и предоставлении необходимых документов, чтобы избежать задержки или отказа в получении социального вычета.

Как вернуть деньги через работодателя?

1. Проверьте свои права

Перед тем, как обратиться к работодателю с просьбой о возврате денег, важно убедиться, что у вас есть право на эту сумму. Ознакомьтесь с вашим трудовым договором, возможными изменениями в законодательстве и другими документами, которые могут регулировать этот вопрос.

2. Соберите необходимые документы

Подготовьте все необходимые документы, подтверждающие ваше право на возврат денег. Это может включать в себя выписку из банковского счета, копии трудового договора, кассовых чеков или других документов, связанных с ситуацией.

3. Обратитесь к работодателю

Свяжитесь с вашим работодателем и объясните ему ситуацию. Предоставьте все необходимые документы и убедительно объясните, почему вам полагается вернуть деньги. Постарайтесь договориться с работодателем о возврате суммы в кратчайшие сроки.

4. Зарегистрируйте претензию

Если ваш работодатель отказывается вернуть деньги или не реагирует на вашу просьбу, зарегистрируйте претензию в соответствующих государственных органах. При регистрации претензии предоставьте все имеющиеся доказательства и ждите реакции от соответствующих органов.

5. Обратитесь в суд

Если все предыдущие меры не увенчались успехом, вы можете подать иск в суд. В этом случае вам потребуется помощь юриста, который поможет вам составить и подать исковое заявление. В суде будут рассмотрены все представленные доказательства, и суд примет окончательное решение по этому вопросу.

Запомните, что вернуть деньги через работодателя может быть сложно, особенно если у вас нет достаточных доказательств или если ваш работодатель отказывается сотрудничать. Всегда старайтесь сохранять копии всех важных документов и вести записи о любых событиях, связанных с этой ситуацией.

Налоговый вычет за протезирование зубов пенсионерам

Особенности налогового вычета для пенсионеров

- Право на получение вычета. Пенсионеры, достигшие пенсионного возраста и имеющие официальный статус пенсионера, могут претендовать на налоговый вычет за протезирование зубов.

- Сумма налогового вычета. Максимальная сумма налогового вычета за протезирование зубов составляет определенный процент от суммы фактических расходов. Данный процент может различаться в разных регионах и определяется законодательством.

- Необходимость документального подтверждения. Для получения налогового вычета пенсионер должен предоставить документы, подтверждающие факт протезирования зубов и сумму потраченных денежных средств. В качестве таких документов могут выступать медицинские счета, квитанции об оплате, листки нетрудоспособности и другие документы, подтверждающие факт и стоимость протезирования.

Как получить налоговый вычет за протезирование зубов?

Для получения налогового вычета за протезирование зубов пенсионер должен соблюсти определенные шаги:

- Получить необходимые документы. Пенсионер должен собрать все документы, подтверждающие факт и стоимость протезирования зубов. Это могут быть медицинские счета, квитанции об оплате, листки нетрудоспособности и другие документы.

- Заполнить декларацию. Пенсионер должен заполнить налоговую декларацию и указать в ней сумму расходов на протезирование зубов.

- Подать декларацию в налоговую инспекцию. Заполненную декларацию необходимо подать в налоговую инспекцию в соответствии с установленными сроками.

- Ожидать решение налоговой инспекции. После подачи декларации, налоговая инспекция рассмотрит заявление и принимает решение о предоставлении налогового вычета. В случае положительного решения, пенсионер получит возврат части суммы, потраченной на протезирование зубов.

Преимущества налогового вычета за протезирование зубов для пенсионеров

Получение налогового вычета за протезирование зубов предоставляет пенсионерам ряд преимуществ:

- Экономия средств. Налоговый вычет позволяет пенсионерам сэкономить средства, которые могут быть использованы на другие нужды.

- Улучшение качества жизни. Благодаря налоговому вычету, пенсионеры могут пройти протезирование зубов и улучшить качество своей жизни, получив возможность нормально питаться, говорить и улыбаться без проблем.

- Поддержка государства. Налоговый вычет за протезирование зубов для пенсионеров является одним из способов государственной поддержки данной категории граждан, которые нуждаются в дорогостоящих медицинских услугах.

Таким образом, налоговый вычет за протезирование зубов является важным инструментом поддержки пенсионеров, позволяющим им получить финансовую помощь при протезировании зубов.

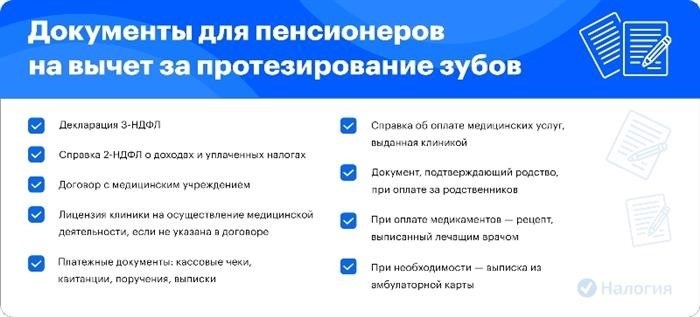

Какие документы нужны для получения вычета

Для того чтобы получить социальный вычет на протезирование зубов, пенсионеру необходимо предоставить следующие документы:

2. Документы, подтверждающие статус пенсионера

Пенсионер должен предоставить документы, подтверждающие его статус пенсионера, такие как пенсионное удостоверение или свидетельство о праве на пенсию.

3. Документы, подтверждающие платежи

Пенсионер должен предоставить документы, подтверждающие факт оплаты за протезирование зубов. Это могут быть квитанции, счета или договоры.

4. Копия паспорта

Пенсионер должен предоставить копию своего паспорта, чтобы подтвердить свою личность.

5. Решение комиссии

Если пенсионер обратился за социальным вычетом на протезирование зубов впервые и его право на него должно быть подтверждено решением комиссии социальной защиты населения.

Все предоставленные документы должны быть оригинальными или заверены нотариально. Также рекомендуется оформить копии всех документов.

Компенсация налога на лечение зубов

Компенсация налога на лечение зубов представляет собой возможность пенсионерам перенести остаток социального вычета за протезирование зубов на предыдущие годы и получить обратно уплаченный налог. Это позволяет пенсионерам получить возмещение своих затрат на лечение зубов и получить облегчение от финансовой нагрузки.

Правила компенсации налога на лечение зубов для пенсионеров

Чтобы получить компенсацию налога на лечение зубов, пенсионер должен соответствовать определенным правилам:

- Быть пенсионером;

- Уплатить налог за лечение зубов;

- Подать заявление на компенсацию налога в налоговую инспекцию;

- Предоставить документы, подтверждающие расходы на лечение зубов (например, счета, медицинские справки).

Процедура получения компенсации налога на лечение зубов

Для получения компенсации налога на лечение зубов пенсионеру необходимо выполнить следующие шаги:

- Уплатить налог за лечение зубов в соответствии с законодательством;

- Подать заявление на компенсацию налога в налоговую инспекцию, указав сумму и период, за который осуществляется компенсация;

- Предоставить налоговой инспекции документы, подтверждающие расходы на лечение зубов;

- Дождаться рассмотрения заявления и получить компенсацию налога на лечение зубов.

Преимущества компенсации налога на лечение зубов

Компенсация налога на лечение зубов для пенсионеров имеет ряд преимуществ:

- Помогает пенсионерам получить обратно уплаченный налог и снизить свои финансовые затраты;

- Позволяет пенсионерам получить возмещение своих затрат на лечение зубов и поддерживать свое здоровье;

- Дает возможность пенсионерам использовать остаток социального вычета за протезирование зубов на предыдущие годы;

- Обеспечивает финансовую поддержку пенсионерам и улучшает их качество жизни.

Компенсация налога на лечение зубов для пенсионеров является важной возможностью получить обратно уплаченный налог и снизить финансовую нагрузку на пенсионеров. Она помогает пенсионерам получить возмещение своих затрат на лечение зубов и поддерживать свое здоровье. Компенсация налога на лечение зубов является практичным и полезным инструментом для пенсионеров, который помогает им улучшить свое финансовое положение и повысить качество своей жизни.

Получение имущественных налоговых вычетов для работающих пенсионеров

Работающие пенсионеры также имеют право на получение имущественных налоговых вычетов. Это положительная новость, которая может помочь сократить налоговую нагрузку и улучшить финансовое положение пенсионера. Однако, чтобы воспользоваться таким вычетом, необходимо выполнить определенные условия и предоставить необходимую документацию.

Какие условия необходимо выполнить для получения имущественных налоговых вычетов?

- Статус работающего пенсионера: Для получения имущественных налоговых вычетов необходимо официально работать и состоять на пенсионном обслуживании. Налоговые органы требуют предоставить документ, подтверждающий статус работающего пенсионера.

- Приобретаемое имущество: Вычеты обычно предоставляются на определенные виды имущества, такие как квартиры, дома, участки, автомобили, земельные участки и т.д. Пенсионер должен предоставить документы, подтверждающие приобретение такого имущества.

- Сохранение имущества: В течение определенного периода (обычно не менее трех лет) после получения налогового вычета, пенсионер должен сохранить данное имущество. Если имущество будет продано или передано другому лицу раньше, то вычет может быть аннулирован, и пенсионер будет обязан вернуть полученные налоговые льготы.

Какие документы нужно предоставить для получения имущественных налоговых вычетов?

Чтобы получить имущественные налоговые вычеты, пенсионер должен предоставить следующие документы:

- Документы, подтверждающие статус работающего пенсионера: Это может быть трудовой договор, страховое свидетельство пенсионного фонда или иной документ, подтверждающий официальное трудоустройство и состояние на пенсионном обслуживании.

- Документы на приобретаемое имущество: Пенсионер должен предоставить копии договоров купли-продажи, свидетельства о праве собственности или другие документы, подтверждающие приобретение имущества.

- Документы о сохранении имущества: Налоговые органы могут потребовать от пенсионера предоставить документы, подтверждающие, что имущество сохранено в течение необходимого периода.

Важно помнить

Получение имущественных налоговых вычетов для работающих пенсионеров является реальной возможностью снизить налоговую нагрузку и улучшить финансовое положение. Однако, необходимо тщательно изучить требования налоговых органов и предоставить все необходимые документы. Также стоит иметь в виду, что наличие вычета может повлиять на общую налоговую декларацию и другие налоговые обязательства пенсионера.

Исходя из этого, работающие пенсионеры могут использовать имущественные налоговые вычеты для улучшения своего финансового положения, но только при соблюдении всех условий и предоставлении необходимых документов.