Акт на демонтаж одного объекта и монтаж другого объекта является важным финансовым документом, который необходимо правильно оформить в бухгалтерской отчетности. В данной статье мы рассмотрим, как правильно отразить данные операции в бухгалтерии, чтобы обеспечить точность финансовой отчетности и соблюсти требования законодательства.

Хозяйственный способ – ликвидируем своими силами. Отражение в учете

Хозяйственный способ, при котором осуществляется демонтаж одного объекта и монтаж другого объекта своими силами, требует соответствующего отражения в бухгалтерском учете.

1. Документирование проводимых работ

Прежде всего, необходимо правильно оформить документы, подтверждающие демонтаж и монтаж объектов. Для этого следует составить акт, в котором будут указаны основные характеристики демонтируемого объекта, а также характеристики монтажного объекта. В акте следует указать дату начала и окончания работ, а также подписи ответственных лиц.

2. Учет расходов на демонтаж и монтаж

В бухгалтерском учете следует создать отдельные счета для отражения расходов, связанных с демонтажем и монтажем объектов. При проведении работ необходимо фиксировать расходы на материалы, заработную плату сотрудников, затраты на транспорт и другие расходы.

3. Амортизация объектов

После завершения монтажа нового объекта, его следует учесть на балансе организации и начислить амортизацию в соответствии с установленными правилами. Демонтированный объект следует списать с баланса и учесть его стоимость в расходах.

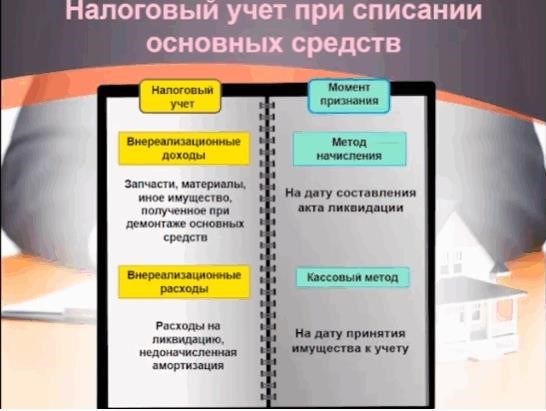

4. Налогообложение

В случае демонтажа и монтажа объектов, возможно изменение налогооблагаемой базы. При осуществлении хозяйственного способа самостоятельно, необходимо учитывать налоговые аспекты и внести изменения в налоговую отчетность.

Пример оформления акта:

| Акт №: | _______ |

| Дата составления: | _______ |

| Демонтируемый объект: | _______ |

| Характеристики демонтируемого объекта: | _______ |

| Монтажный объект: | _______ |

| Характеристики монтажного объекта: | _______ |

| Дата начала работ: | _______ |

| Дата окончания работ: | _______ |

| Ответственные лица: | _______ |

Общий порядок ликвидации объекта основных средств

1. Подготовительный этап

На данном этапе необходимо выполнить следующие действия:

- Установить факт непригодности объекта для дальнейшего использования;

- Оценить стоимость объекта в его текущем состоянии;

- Составить акт об оценке объекта основных средств.

2. Решение о ликвидации

Необходимо провести внутреннее согласование и принять решение о ликвидации объекта основных средств с учетом внутренних и внешних факторов.

3. Составление акта на списание объекта

Оформляется акт на списание объекта основных средств, который должен содержать следующую информацию:

- Наименование и характеристики объекта;

- Фактическую причину списания;

- Статус объекта (полностью амортизированный или нет);

- Дата списания.

4. Прекращение учета объекта

На данном этапе происходит прекращение учета объекта. Для этого необходимо:

- Внести соответствующие изменения в бухгалтерскую запись объекта;

- Снять объект с бухгалтерского учета.

5. Внесение изменения в налоговый учет

Необходимо зарегистрировать изменение в налоговом учете объекта основных средств.

6. Процесс демонтажа

На данном этапе происходит демонтаж ненужного объекта и, при необходимости, монтаж нового объекта. Это включает в себя следующие действия:

- Получение разрешительной документации на демонтаж и возможно на монтаж нового объекта;

- Демонтаж объекта в соответствии с установленными правилами и требованиями безопасности;

- Монтаж нового объекта, если он предусмотрен.

7. Финансовые расчеты

Необходимо провести все финансовые расчеты, связанные с ликвидацией объекта, включая:

- Определение стоимости ликвидации;

- Расчет налоговых обязательств, связанных с ликвидацией объекта.

Следуя описанному выше порядку ликвидации объекта основных средств, можно обеспечить правильное и юридически верное осуществление данного процесса.

Документы при списании объекта основных средств

1. Акт о списании объекта основных средств

Акт о списании объекта основных средств является основным документом, который подтверждает факт списания и содержит основную информацию об объекте. В акте указываются следующие данные:

- наименование и характеристики объекта;

- причина списания;

- дата и номер акта;

- информация о способе списания (демонтаж, утилизация и т.д.);

- сумма списания;

- подписи ответственных лиц.

2. Служебная записка о списании объекта ОС

Служебная записка является вспомогательным документом, который содержит пояснительные данные к акту о списании. В ней указывается:

- подробное описание состояния и характеристик объекта до списания;

- принятые меры по обеспечению сохранности информации и данных, находящихся на объекте;

- указание на то, каким образом будет обеспечена замена списываемого объекта;

- другие важные сведения, имеющие отношение к списанию объекта ОС.

3. Акт осмотра комиссией

Акт осмотра комиссией составляется с целью подтверждения факта состояния и целостности объекта до его демонтажа или утилизации. В акте указываются подробные данные о состоянии объекта, его характеристиках и причинах списания.

4. Справка об учетной стоимости списываемого объекта ОС

Справка об учетной стоимости объекта основных средств дает информацию о его стоимости на момент списания. В данной справке указывается история изменения стоимости объекта, учетные и налоговые амортизации.

5. Справка из бухгалтерии о наличии задолженности или иных обязательств

Справка из бухгалтерии о наличии задолженности или иных обязательств предоставляется с целью проверки отсутствия непогашенных долгов по объекту основных средств, который подлежит списанию.

Перед списанием объекта ОС необходимо внимательно заполнить все вышеуказанные документы, чтобы обеспечить правильное и точное отражение данного процесса в бухгалтерском учете предприятия.

Отражение в учете материалов и запчастей после демонтажа

Список материалов и запчастей

После демонтажа объекта и монтажа нового объекта возникает необходимость заполнения списка материалов и запчастей. В этом списке должны быть указаны все использованные материалы и запчасти, причем каждая позиция должна быть четко идентифицирована и иметь свою собственную стоимость.

- В список следует включить все материалы, которые были использованы в процессе демонтажа и монтажа, включая такие позиции, как кабель, провода, крепежные элементы и т.д.

- Каждую позицию следует сопровождать его стоимостью, которая должна быть установлена на основании документов, подтверждающих затраты на приобретение или использование материала.

- Необходимо также указать количество использованных единиц каждого материала.

Учет материалов и запчастей

Отражение материалов и запчастей после демонтажа можно выполнить в бухгалтерском учете с помощью следующих операций:

- Списывание стоимости материалов и запчастей с соответствующих счетов затрат.

- Определение стоимости демонтажа и монтажа как новых объектов.

- Учет стоимости материалов и запчастей с использованием соответствующих счетов учета основных средств или нематериальных активов, если это необходимо.

Пример:

Выполним демонтаж и монтаж оборудования:

| Наименование материала | Количество | Стоимость |

|---|---|---|

| Кабель | 100 м | 5000 руб |

| Провода | 200 м | 10000 руб |

| Крепежные элементы | 500 шт | 3000 руб |

Стоимость демонтажа и монтажа — 20000 руб.

Отразим эти операции в учете:

- Дебет счета затрат на материалы и запчасти на 17500 руб. (5000 + 10000 + 3000).

- Дебет счета затрат на демонтаж и монтаж на 20000 руб.

- Кредит счета основных средств или нематериальных активов на 37500 руб. (17500 + 20000).

Таким образом, для правильного отражения материалов и запчастей после демонтажа необходимо составить список использованных позиций с указанием их стоимости. Затем провести соответствующие операции в бухгалтерии, чтобы демонтаж и монтаж были корректно отражены в учете.

Оприходование запчастей в результате ликвидации основных средств

1. Определение состава запчастей

Перед оприходованием запчастей необходимо определить их состав, включая наименование, количество и стоимость каждой запчасти. Для этого можно использовать документацию, предоставленную при ликвидации основных средств.

Пример:

- Запчасть 1: наименование, количество, стоимость

- Запчасть 2: наименование, количество, стоимость

- Запчасть 3: наименование, количество, стоимость

2. Оформление приходной накладной

Для оприходования запчастей необходимо оформить приходную накладную. В накладной указывается наименование запчастей, количество, стоимость, дату оприходования и другую информацию, связанную с запчастями.

Пример:

Приходная накладная №XX

| Наименование запчасти | Количество | Стоимость |

|---|---|---|

| Запчасть 1 | 10 | 1000 |

| Запчасть 2 | 5 | 500 |

| Запчасть 3 | 3 | 300 |

3. Учет запчастей на счете «Материалы»

Оприходованные запчасти отражаются в бухгалтерском учете на счете «Материалы». Для этого проводится запись в журнал бухгалтерских операций с указанием счета «Материалы» и соответствующей суммы.

Пример записи:

Дебет: счет «Материалы» — сумма

Кредит: счет «Расходы» — сумма

4. Отражение запчастей в бухгалтерской отчетности

Оприходованные запчасти должны быть отражены в бухгалтерской отчетности компании. Для этого необходимо составить соответствующие отчеты, включающие информацию о запчастях и их стоимости.

Пример отчета:

- Отчет о запчастях: наименование, количество, стоимость каждой запчасти

Оприходование запчастей в результате ликвидации основных средств является важным шагом в бухгалтерском учете. Корректное оприходование и учет запчастей позволяет обеспечить точность и надежность финансовой отчетности компании.

Оценка стоимости оставшихся материалов и запчастей для учета

Определение оставшихся материалов и запчастей

Сначала необходимо провести инвентаризацию и определить, какие материалы и запчасти останутся после демонтажа объекта. Важно учесть только те материалы и запчасти, которые являются ценностями и могут быть использованы в будущем. Это могут быть, например, металлические конструкции, провода, трубы, электронные компоненты и другие средства производства.

Оценка стоимости оставшихся материалов и запчастей

Для определения стоимости оставшихся материалов и запчастей необходимо применить методы оценки, которые приняты в организации. Один из таких методов — оценка рыночной стоимости, когда анализируется рыночная цена аналогичных материалов и запчастей.

Важно: Оценка стоимости оставшихся материалов и запчастей должна быть проведена компетентной организацией или специалистом с опытом в данной области. Такая оценка гарантирует объективность и точность оценки.

Учет оставшихся материалов и запчастей

Полученная оценка стоимости оставшихся материалов и запчастей должна быть документально зафиксирована и учтена в бухгалтерском учете. Для этого необходимо составить акт оценки стоимости, который будет содержать следующую информацию:

- Полное наименование организации;

- Дата проведения оценки;

- Описание оставшихся материалов и запчастей;

- Оценка их стоимости;

- Подпись ответственного лица и печать организации.

Составленный акт оценки стоимости должен быть передан в бухгалтерию для дальнейшего учета.

Оценка стоимости оставшихся материалов и запчастей является важной процедурой при демонтаже одного объекта и монтаже другого объекта. Точная и объективная оценка позволяет правильно учесть стоимость активов и вести бухгалтерский учет в соответствии с требованиями законодательства.

Налоги на оприходованные материалы

НДС (Налог на добавленную стоимость)

НДС – это налог, который взимается при продаже товаров или оказании услуг. При оприходовании материалов может возникнуть обязанность уплатить НДС. Ставка НДС может зависеть от характера материалов и региона, где осуществляется бизнес. При этом, НДС, уплаченный при приобретении материалов, может быть учтен как вычет, позволяющий снизить сумму обязательств по НДС.

Налог на прибыль

При оприходовании материалов и их дальнейшем использовании в бизнесе, может возникнуть обязанность уплатить налог на прибыль. Налог на прибыль рассчитывается от прибыли, полученной в результате деятельности предприятия. Он взимается как федеральными, так и региональными налоговыми органами.

Акцизы

Акцизы – это налоги, которые взимаются с определенных товаров, в том числе и материалов. Уровень акцизов может зависеть от вида материалов и их потребительских характеристик. Акцизы уплачиваются в местном бюджете.

Единый налог на вмененный доход

Единый налог на вмененный доход – это налог, который может быть применен к определенным категориям предпринимателей, включая тех, кто использует оприходованные материалы в своей деятельности. Ставка налога зависит от вида деятельности и региональных особенностей.

Учет и отчетность

Важным аспектом при оприходовании материалов является правильный учет транзакций и составление соответствующих налоговых отчетов. Налоговые органы требуют от предпринимателей соблюдения определенных правил учета и отчетности, чтобы гарантировать прозрачность и точность информации о налоговых обязательствах.

Демонтаж силами подрядчиков. Отражение в учете

Отражение демонтажа в учете

Для правильного отражения демонтажа в учете следует выполнить следующие действия:

- Списать стоимость демонтируемого объекта: В бухгалтерском учете необходимо списать стоимость демонтируемого объекта, который будет передан подрядчикам. Это можно сделать путем списания стоимости по соответствующим счетам, например, счету «Основные средства».

- Оформить акт демонтажа: Для фиксации демонтажа следует оформить акт демонтажа, в котором будет указано, что объект был демонтирован силами подрядчиков. Данный акт послужит основанием для дальнейшего учета.

- Учесть затраты на демонтаж: Если подрядчикам были выплачены деньги за демонтаж, необходимо учесть эти затраты в бухгалтерии. Затраты могут быть отражены на соответствующих счетах, например, счету «Расходы на производство».

Отражение монтажа в учете

После демонтажа объекта подрядчики приступают к монтажу нового объекта. Для правильного отражения монтажа в учете следует выполнить следующие действия:

- Занести стоимость нового объекта в учет: После завершения монтажа нового объекта его стоимость должна быть занесена в учет. Стоимость может быть отражена на счету «Основные средства» или другом соответствующем счете.

- Внести изменения в бухгалтерские документы: После монтажа нового объекта могут возникнуть изменения в бухгалтерских документах, например, в балансе или в отчетах о финансовых результатах. Эти изменения следует правильно отразить в соответствующих документах.

Пример отражения демонтажа и монтажа в учете

Ниже приведен пример отражения демонтажа и монтажа в учете:

| Счет | Дебет | Кредит |

|---|---|---|

| Основные средства (для списания стоимости демонтируемого объекта) | Х | |

| Расходы на производство (для учета затрат на демонтаж) | Х | |

| Основные средства (для учета стоимости нового объекта) | Х |

Таким образом, правильное отражение демонтажа и монтажа в учете позволит корректно отразить операции с демонтируемыми и устанавливаемыми объектами в бухгалтерии компании.

Оприходованы материалы от ликвидации основных средств: налоги

При ликвидации основных средств организации и последующем монтаже новых объектов, важно правильно учесть налоговые аспекты данного процесса. Оприходование материалов, полученных в результате демонтажа, должно сопровождаться расчетом и уплатой соответствующих налогов.

Основные налоги при оприходовании материалов:

- НДС — налог на добавленную стоимость;

- Налог на прибыль — налог, который начисляется на полученную организацией прибыль;

- Налог на имущество — налог, облагающий имущество организации;

- Единый налог на вмененный доход — налоговая система, применяемая для отдельных видов деятельности;

Расчет и уплата налогов:

Для правильного расчета и уплаты налогов, необоходимо учитывать следующие факторы:

- Оценка стоимости оприходованных материалов: Необходимо определить рыночную стоимость материалов, полученных от демонтажа, для последующего учета в налоговых расчетах.

- Выбор налогового режима: Организации имеют возможность выбрать различные налоговые режимы, в зависимости от размера доходов и масштаба деятельности, что также может повлиять на сумму налоговых платежей.

- Заполнение и сдача налоговых деклараций: Для оприходования материалов от ликвидации основных средств необходимо заполнить и сдать соответствующие налоговые декларации, указав все полученные материалы и произведенные налоговые расчеты.

- Учет налоговых платежей: После расчета суммы налоговых платежей, организация должна внести соответствующие суммы налогов в бюджет.

Важно знать:

Необходимо помнить, что неправильное оприходование материалов от ликвидации основных средств и неправильный расчет и уплата налогов может повлечь за собой налоговые штрафы и прочие негативные последствия. Поэтому рекомендуется обращаться за консультацией к бухгалтеру или налогового специалисту, чтобы учесть все правила и требования при оприходовании и учете материалов от ликвидации основных средств.

Как оприходовать запчасти и материалы

Основные шаги при оприходовании запчастей и материалов:

- Проверка комплектности и качества поставки. При получении запчастей и материалов необходимо внимательно проверить их комплектацию и качество. В случае выявления недостачи или повреждений следует составить акт и связаться с поставщиком.

- Оформление первичной документации. Для оприходования запчастей и материалов нужно составить накладную или акт приема-передачи. В документе указываются наименование, количество, стоимость и характеристики каждой единицы товара.

- Регистрация операции в бухгалтерии. Получив первичную документацию, необходимо занести информацию о полученных запчастях и материалах в учетные книги или компьютерную программу. Создается запись о приходе данных товаров на склад.

- Отражение в учете затрат. Запчасти и материалы, оприходованные в бухгалтерии, могут относиться к разным статьям затрат, таким как «запасные части» или «материалы». Важно указать соответствующую статью при проведении операции.

Примеры оформления оприходования:

Пример оформления первичной документации:

Акт приема-передачи № ______

Мы, нижеподписавшиеся:

- Получатель: ООО «Название компании»

- Поставщик: ООО «Название поставщика»

составили акт о приеме-передаче следующих запчастей:

| № | Наименование | Количество | Стоимость, руб. |

|---|---|---|---|

| 1 | Запчасть 1 | 10 | 1000 |

| 2 | Запчасть 2 | 5 | 500 |

Пример записи в учете затрат:

Запись о приходе в учет затрат № ______

- Дата: XX.XX.XXXX

- Категория затрат: Запасные части

- Наименование: Запчасть 1

- Количество: 10 шт.

- Стоимость: 1000 руб.

Следуя правилам оформления и учета, вы сможете достоверно отражать движение запчастей и материалов в бухгалтерии вашей компании.