Когда банк теряет свою банковскую лицензию, это может вызвать серьезные проблемы для клиентов, особенно тех, кто имел ипотеку в этом банке. Если прошло уже 5 лет с момента лишения банка лицензии, а ипотеку до сих пор не сняли, это может вызвать множество вопросов и сложностей для заемщиков. Нужно быть внимательным и знать свои права в такой ситуации.

Как оплачивать кредит и ипотеку, если банк закрылся

Нередко в России бывают случаи, когда коммерческий банк лишается лицензии и прекращает свою деятельность. В такой ситуации многие ссудополучатели оказываются в затруднительном положении, так как не знают, как правильно оплачивать свой кредит или ипотечный займ. Однако, существуют определенные рекомендации, которые могут помочь организовать оплату долга в сложившейся ситуации.

1. Свяжитесь с назначенным временным управляющим

После того, как банк лишился лицензии, к нему назначается временный управляющий. Свяжитесь с этим лицом, чтобы узнать детали относительно оплаты вашего кредита или ипотеки. Временный управляющий сможет предоставить информацию о том, какие действия необходимо предпринять для продолжения оплаты долга.

2. Приготовьте необходимые суммы

Перед оплатой кредита или ипотеки, убедитесь, что у вас есть необходимые суммы для выплаты долга. Осуществляйте оплату в соответствии с графиком платежей, указанным временным управляющим. Используйте доступные способы оплаты, такие как банковские переводы или оплата через банкоматы.

3. Возврат документов

Обратитесь к временному управляющему для возврата ваших документов, связанных с кредитом или ипотекой. Это может включать договоры, справки о состоянии счета и другие важные документы. Возможно, временный управляющий потребует определенных процедур для возврата документов, следуйте их инструкциям.

4. Мониторинг новостей

Будьте в курсе обновлений относительно банка, который лишился лицензии. Подписывайтесь на официальные каналы коммуникации, такие как официальный сайт или страницы в социальных сетях, чтобы быть в курсе последних событий и получать актуальную информацию. Это поможет вам быть в курсе, если банк возобновит свою деятельность или если появятся новые инструкции относительно оплаты долга.

5. Поиск альтернативных вариантов

- Обратитесь к другим банкам — ищите возможность рефинансирования кредита или ипотеки у других банков, чтобы продолжить выплаты.

- Консультируйтесь с юристом — посоветуйтесь с опытным юристом, который сможет дать вам конкретные рекомендации относительно вашей ситуации.

Информация представленная выше может помочь вам оплачивать кредит или ипотеку, если ваш банк лишился лицензии и прекратил свою деятельность. Важно соблюдать инструкции, полученные от временного управляющего, и быть в курсе последних новостей относительно банка.

Как быть юридическим лицам?

Для юридических лиц, которые заключили ипотечный договор с банком, лишившимся лицензии пять лет назад, существуют определенные точки, которые следует учесть при решении данной ситуации.

1. Изучите договор

В первую очередь, необходимо тщательно изучить сам ипотечный договор, подписанный с банком. Возможно, в договоре были указаны специальные условия, включающиеся в случае лишения банка лицензии. Такие условия могут предусматривать процедуры, которые необходимо выполнить для продолжения ипотечного кредитования.

2. Контактируйте с ликвидационной комиссией

В случае, если банк лишился лицензии, его деятельность передается на ликвидационную комиссию. Свяжитесь с этой комиссией, чтобы получить информацию о том, какие действия требуются со стороны заемщика для перехода ипотечного договора на другой банк или для получения возмещения.

3. Обратитесь к другому банку

Если ликвидационная комиссия подтвердит невозможность продолжения ипотечного кредитования в рамках договора, необходимо обратиться в другой банк. Проведите исследование рынка и найдите банк, который готов переоформить ваш ипотечный договор, учитывая все действующие условия.

4. Участие в судебном разбирательстве

В случае, если ликвидационная комиссия не может решить вопрос вашего ипотечного договора или возмещения, вы можете обратиться в суд. Предоставьте доказательства и документы, подтверждающие вашу правоту, и примите участие в судебном разбирательстве для защиты своих интересов и получения справедливого решения.

Страхование вкладов ИП: защита вашего бизнеса

Что такое страхование вкладов ИП?

Страхование вкладов ИП является своеобразной защитой депозитов индивидуальных предпринимателей. В случае, если банк, в котором хранятся ваши деньги, лишается лицензии и не способен вернуть вам вклад, страховая компания, с которой вы заключили договор, возмещает вам потерянную сумму. Таким образом, страхование вкладов ИП обеспечивает вам финансовую безопасность и предотвращает потерю средств.

Как работает страхование вкладов ИП?

Процесс страхования вкладов ИП состоит из следующих этапов:

- Выбор страховой компании — перед тем как заключить договор по страхованию вкладов ИП, важно тщательно изучить рынок и выбрать надежного партнера. Обратите внимание на репутацию компании, условия страхования и возможные ограничения.

- Внесение платежей — страховая премия за страхование вкладов ИП обычно вносится единовременно или ежегодно, в зависимости от условий договора. Платежи должны быть внесены своевременно, чтобы договор был действительным.

- Страховое возмещение — в случае, если банк, в котором хранятся ваши деньги, лишается лицензии и не возвращает вам депозит, вы можете обратиться в страховую компанию. Предоставьте все необходимые документы и получите страховое возмещение в размере установленной страховой суммы.

Преимущества страхования вкладов ИП

Страхование вкладов ИП имеет ряд преимуществ:

- Финансовая безопасность — страхование вкладов ИП позволяет вам защитить свои средства от потери в случае лишения банка лицензии.

- Возврат депозита — если ваш банк лишился лицензии и не способен вернуть вам депозит, страховая компания возмещает потерянные средства.

Страхование вкладов ИП является важным инструментом защиты вашего бизнеса. В случае, если банк лишается лицензии и не способен вернуть вам вклад, страховая компания возмещает вам потери. Не забывайте тщательно выбирать страховую компанию, заключать договор и своевременно вносить платежи. Страхование вкладов ИП обеспечивает вам финансовую безопасность и спокойствие в бизнесе.

Какие деньги можно вернуть?

Если банк лишился лицензии, прошло уже 5 лет, а ипотеку не сняли, то важно знать, какие деньги можно вернуть. В такой ситуации существует несколько возможных вариантов:

1. Возврат основной суммы кредита

Вы имеете право вернуть основную сумму кредита, которую вы уплачивали банку. Документы, необходимые для подтверждения выплат, могут включать договор кредита, квитанции об оплате и другие документы, которые вы получали во время погашения ипотечного кредита.

2. Возврат переплаты по процентам и штрафам

Если вы платили банку проценты и штрафы сверх основной суммы кредита, то вы также можете потребовать возврата этих переплат. В этом случае важно иметь все необходимые документы, которые подтверждают вашу переплату.

3. Возврат комиссий и платежей за обслуживание

Банк мог взимать с вас различные комиссии и платежи за обслуживание ипотечного кредита. Если вы можете подтвердить, что эти платежи были необоснованными или незаконными, вы также можете потребовать возврата этих денежных средств.

4. Возврат страховых премий

В случае если банк требовал от вас оплату страховых премий, а вы не получили обещанные преимущества от этих страховых услуг, вы имеете право потребовать возврата страховых премий.

5. Возврат уплаченных налогов и сборов

Если вы уплачивали налоги и сборы при оформлении ипотеки, вы также можете потребовать возврата этих денег, особенно если налог или сбор был уплачен неправильно или незаконно.

| Тип денежных средств | Необходимые документы |

|---|---|

| Основная сумма кредита | Договор кредита, квитанции об оплате и другие документы погашения кредита |

| Переплата по процентам и штрафам | Первоначальный договор кредита, расчеты процентов и штрафов, квитанции об оплате |

| Комиссии и платежи за обслуживание | Договор кредита, квитанции об оплате, расчеты комиссий и платежей |

| Страховые премии | Договор страхования, расчеты страховых премий |

| Уплаченные налоги и сборы | Документы, подтверждающие уплату налогов и сборов |

Важно помнить, что для возврата денежных средств в случае утраты лицензии банка прошло 5 лет, необходимо иметь соответствующие документы, которые подтверждают выплаты и переплаты. Также стоит обратиться к юристу или специалисту в области финансового права, чтобы получить консультацию и помощь в этом процессе.

Если банк попал под санкции

Санкции против банка могут быть наложены в различных ситуациях, будь то нарушение правил финансовой деятельности, участие в сомнительных сделках или финансирование запрещенных организаций. Когда банк оказывается в такой ситуации, это может повлечь серьезные последствия для его деятельности и клиентов.

Что может произойти, если банк попал под санкции?

Когда банк попадает под санкции, это может привести к следующим последствиям:

- Ограничение операций средств клиентов. Банк может быть ограничен в осуществлении определенных операций и передаче денежных средств клиентам. Это может затруднить их финансовые операции и доступ к своим счетам.

- Заморозка активов. Банку могут быть наложены ограничения на распоряжение своими активами, что может привести к проблемам с выплатой зарплаты сотрудникам и партнерам.

- Отзыв лицензии. В некоторых случаях банк может быть лишен лицензии на осуществление банковской деятельности. Это будет означать прекращение его работы и перевод активов в другие банки.

- Потеря доверия клиентов. Санкции могут повлечь за собой потерю доверия со стороны клиентов и инвесторов, что может негативно сказаться на финансовом положении банка и его деловой репутации.

Что делать, если банк, у которого у вас есть ипотека, попал под санкции?

Если банк, у которого у вас есть ипотека, попал под санкции, важно принять следующие меры:

- Свяжитесь со специалистом. Обратитесь к юристу или финансовому консультанту, чтобы получить информацию о вашеми правах и возможных действиях в данной ситуации.

- Изучите условия ипотечного договора. Внимательно прочитайте условия вашего ипотечного договора и выясните, какие последствия указаны в случае наложения санкций на банк.

- Свяжитесь с банком. Обратитесь в банк, у которого у вас есть ипотека, чтобы узнать о текущем состоянии и какие действия нужно предпринять. Возможно, они смогут предложить вам альтернативные варианты выплаты ипотеки.

- Ищите альтернативные варианты. Рассмотрите возможность перевода ипотеки в другой банк или рефинансирования ипотечного кредита. Обратитесь к другим банкам и узнайте о возможных условиях.

Важно помнить, что каждая ситуация индивидуальна, и рекомендации могут различаться в зависимости от обстоятельств. Поэтому важно получить профессиональную консультацию в своем случае.

Причины, по которым банк может прекратить работу

1. Финансовые трудности

Одной из основных причин прекращения работы банка являются финансовые проблемы. Это может быть вызвано неправильным управлением активами и пассивами банка, недостатком ликвидности или непроизводительными активами. Финансовые трудности могут привести к убыткам, неспособности выполнять свои обязательства перед клиентами и другими банками, а также к потере доверия со стороны клиентов и инвесторов.

2. Юридические проблемы

Юридические проблемы также могут стать причиной прекращения работы банка. Это может быть связано с нарушением законодательства в области банковской деятельности, финансовыми мошенничествами или другими юридическими нарушениями. Органы государственной власти, ответственные за регулирование банковского сектора, могут принять решение о лишении банка лицензии в связи с такими проблемами.

3. Утеря доверия клиентов

Важным условием успешной работы банка является доверие клиентов. Если банк не выполняет свои обязательства перед клиентами, например, не возвращает вклады или не обеспечивает безопасность денежных средств, это может привести к утрате доверия со стороны клиентов. Утеря доверия клиентов может привести к снижению объемов депозитов и кредитного портфеля, что может привести к финансовым трудностям и прекращению работы банка.

4. Изменение финансовой политики государства

Изменение финансовой политики государства может также повлиять на работу банка. Например, введение жестких ограничений на банковскую деятельность, повышение налогов и сборов, изменение правил регулирования банковского сектора. Это может значительно затруднить деятельность банка и привести к его прекращению.

5. Репутационные риски

Репутационные риски также могут стать причиной прекращения работы банка. Негативная репутация, связанная с нарушениями законодательства, финансовыми проблемами или неэффективным управлением, может привести к оттоку клиентов и потере доверия со стороны инвесторов и партнеров. Снижение объемов вкладов и кредитов, потеря рыночной доли и убыточность могут привести к прекращению работы банка.

6. Технологические проблемы

Технологические проблемы, связанные с обработкой данных, безопасностью информации или возникновением ошибок в работе банковских систем, также могут стать причиной прекращения работы банка. Недостаточная инвестиционная активность в обновление технологической базы может привести к устареванию систем и повышению рисков в проведении операций.

7. Рыночные изменения

Рыночные изменения, такие как снижение спроса на банковские услуги, появление новых конкурентов или изменение условий конкуренции, могут также повлиять на работу банка. Неспособность адаптироваться к новым условиям рынка и сохранить конкурентоспособность может привести к снижению прибыльности и прекращению работы банка.

Прекращение работы банка может быть вызвано различными причинами, включая финансовые трудности, юридические проблемы, утрату доверия клиентов, изменение финансовой политики государства, репутационные риски, технологические проблемы и рыночные изменения. При возникновении таких проблем, банк может быть лишен лицензии или принять решение о прекращении своей деятельности.

Заемщикам каких банков можно переживать

Когда банк, предоставивший ипотечный кредит, теряет свою лицензию, это может вызывать беспокойство у заемщиков. Однако, существуют определенные банки, которые отличаются надежностью и стабильностью своей работы. Вот несколько из них:

1. Банк «Сбербанк России»

Сбербанк является одним из самых надежных банков в России. Он имеет широкую сеть филиалов, многолетний опыт работы и высокий уровень доверия у клиентов. В случае, если заемщик получил ипотеку от этого банка, он может быть уверен в сохранности своего кредита.

2. Банк «Альфа-Банк»

Альфа-Банк является крупным коммерческим банком с хорошей репутацией. Он также предоставляет ипотечные кредиты и известен своими надежными условиями. Заемщикам этого банка не стоит опасаться, что их ипотека окажется под угрозой.

3. Банк «ВТБ»

ВТБ является одним из ведущих российских банков и имеет высокую степень надежности. Он предоставляет широкий спектр услуг, включая ипотечные кредиты. Заемщики этого банка могут быть спокойны, что их кредит будет сохранен и не подвергнется риску.

4. Банк «Газпромбанк»

Газпромбанк является крупным банком и имеет высокую надежность. Он предоставляет ипотечные кредиты с конкурентными условиями. Заемщики этого банка могут быть уверены в сохранности своего кредита и не опасаться его потери.

Независимо от банка, важно помнить, что в случае потери лицензии у банка, регулирующие органы обязательно предпримут меры для сохранения интересов заемщиков. Это может включать перевод ипотечных кредитов в другие банки или продажу их специализированным финансовым учреждениям. Главное – не паниковать и контролировать ситуацию.

Все не происходит быстро

Когда банк лишается лицензии, это может вызывать некоторые неудобства для клиентов, особенно тех, кто имеет ипотечный кредит. В такой ситуации многие сталкиваются с вопросом о том, что произойдет с ипотекой и как восстановить свои права.

Банкротство банка — сложный процесс, который может занять несколько лет. Нижеперечисленные факторы могут влиять на сроки в этом процессе:

1. Внесудебное урегулирование

В некоторых случаях, когда банк теряет лицензию, управляющая компания может предложить внесудебное урегулирование, чтобы минимизировать негативные последствия для клиентов. Это может включать перевод ипотеки в другой банк или продажу ипотечного портфеля другому финансовому учреждению.

2. Судебный процесс

Если внесудебное урегулирование не является возможным или не урегулировало ситуацию полностью, то может быть инициирован судебный процесс. В процессе будет проводиться проверка действий банка, оценка его финансового состояния и урегулирование прав клиентов, включая тех, у кого есть ипотека.

3. Распределение активов

После судебного процесса будет проведено распределение активов банка, включая ипотечный портфель. Это может занять некоторое время, так как должны быть учтены все интересы заинтересованных сторон, включая клиентов с ипотекой.

4. Перевод ипотеки в другой банк

В случае банкротства банка, управляющая компания или Казначейство могут предложить перевести ипотеку клиентов в другой банк. Это поможет сохранить стабильность и позволит клиентам продолжать выплачивать свои кредиты.

Невозможно точно предсказать сроки востановления прав клиентов, у которых есть ипотека у банка, лишившегося лицензии. Все зависит от конкретной ситуации, сложности банкротства и решений, принятых компетентными органами.

Тем не менее, важно помнить, что власти стремятся минимизировать потери клиентов и защитить их права. Если у вас есть ипотека у банка без лицензии, обратитесь к специалистам и юристам, которые могут оказать помощь и консультацию по вашему случаю. Ваши права не должны быть нарушены.

Ипотека при лишении банка с иностранным капиталом лицензии

Когда банк лишается лицензии, это может вызвать серьезные проблемы у его клиентов, особенно если речь идет о выплате ипотечных кредитов. Если банк не смог снять ипотеку в течение 5 лет после потери лицензии, позвольте рассмотреть ситуацию, когда банк был с иностранным капиталом.

Когда банк, принадлежащий иностранным инвесторам, теряет лицензию и не выполняет свои обязательства по снятию ипотеки, возникает несколько сценариев действий, среди которых можно выделить следующие:

1. Продажа кредитного портфеля

При потере банком лицензии его кредитный портфель может быть продан другому финансовому учреждению. В этом случае, новый владелец кредитного портфеля может связаться с должниками и предложить им решение, возможно, даже переоформив кредитные договоры в новой организации. Таким образом, клиенты с ипотекой в банке с иностранным капиталом могут иметь шанс рассмотреть новые условия выплаты кредита.

2. Возврат средств из депозитов

Если банк, лишившийся лицензии, не смог снять ипотеку, клиенты, у которых есть депозиты в этом банке, могут рассчитывать на возврат своих средств. В случае, если средства находятся на счету в банке с иностранным капиталом, возможно привлечение специализированных международных юридических организаций для возврата средств клиентам.

3. Обращение в суд

В случае, если клиенты банка с иностранным капиталом, у которого отозвана лицензия, не получают своих выплат по ипотеке в течение 5 лет, они могут подать иск в суд. Судебный процесс может помочь им получить компенсацию за упущенную выгоду, причиненные убытки и возврат всех неполученных выплат по ипотеке.

4. Взаимодействие с регулирующими органами

Клиенты банка, лишившегося лицензии, могут обратиться к регулирующим органам, ответственным за финансовый сектор, с жалобой на невыполнение обязательств по снятию ипотеки. Взаимодействие с регулирующими органами может помочь ускорить процесс решения проблемы и добиться способа выплаты ипотеки.

Месяц бухгалтерского обслуживания в подарок: экономьте время и деньги

Вам надоело тратить много времени на ведение бухгалтерии для вашего бизнеса? Хотите сэкономить деньги, не нарушая законодательство? Мы предлагаем вам уникальную возможность получить месяц бухгалтерского обслуживания в подарок! Наша компания имеет многолетний опыт работы в сфере бухгалтерии, и мы готовы взять на себя ответственность за все ваши финансовые процессы.

Преимущества бухгалтерского обслуживания у нас

- Экономия времени и денег: мы возьмем на себя все рутинные бухгалтерские операции, позволяя вам сосредоточиться на развитии и управлении бизнесом.

- Уверенность в точности данных: наша команда профессионалов в области бухгалтерии обеспечит правильность всех финансовых отчетов и документов.

- Поддержка в налоговых вопросах: мы поможем вам соблюсти все налоговые обязательства и минимизировать налоговые риски.

- Конфиденциальность и надежность: мы гарантируем полную конфиденциальность ваших финансовых данных и соблюдение всех правил и требований законодательства.

Как мы работаем

Наша команда профессиональных бухгалтеров готова помочь вам во всех аспектах ведения бухгалтерии. Мы предлагаем широкий спектр услуг, включая:

- Ведение учета доходов и расходов.

- Составление и подачу налоговой отчетности.

- Контроль за исполнением финансовых обязательств.

- Подготовка и анализ финансовых отчетов.

- Помощь в управлении дебиторской и кредиторской задолженностью.

Мы готовы разработать индивидуальную программу бухгалтерского обслуживания, учитывающую все потребности вашего бизнеса. Не откладывайте знакомство с удобным и надежным способом ведения бухгалтерии – закажите бухгалтерское обслуживание у нас и получите месяц в подарок!

Что произойдет с ипотечным кредитом, если лицензия банка была отозвана пять лет назад?

Процесс после отзыва лицензии зависит от решения, принятого регулирующим органом, и может включать в себя такие варианты:

1. Активы банка были переданы другому финансовому учреждению

В некоторых случаях активы банка, включая ипотечные кредиты, могут быть переданы другому финансовому учреждению. Это означает, что вы как заемщик продолжаете выплачивать кредит в новом банке. В таком случае вам могут измениться условия кредита, например, процентная ставка или сумма ежемесячного платежа. Важно обратиться к новому банку для получения подробной информации о текущем статусе вашего кредита и о возможных изменениях.

2. Управление кредитом передается соответствующему структурированному финансовому фонду (СФФ)

В некоторых случаях, после лишения банка лицензии, управление кредитом может быть передано специально созданному структурированному финансовому фонду (СФФ). Это может произойти, например, если СФФ приобретает активы банка. Если ваш кредит был передан СФФ, вы должны получить уведомление о смене кредитного сервисного бюро и инструкции о том, как продолжить выплаты по кредиту. Важно следовать инструкциям, чтобы сохранить добрый кредитный рейтинг и избежать проблем с выплатами.

3. Кредит передан в арбитражный управляющий или ликвидационную комиссию

В случае, если банк, выдавший ипотечный кредит, был ликвидирован или передан в управление арбитражному управляющему, ваш кредит может быть включен в процедуру ликвидации. В таком случае, внешний управляющий принимает все решения относительно дальнейшего погашения кредита и выплат. Важно связаться с управляющим и получить всю необходимую информацию о процессе ликвидации и возможности продолжить ежемесячные выплаты по кредиту.

В каждом конкретном случае важно обратиться к регулирующему органу или новому банку для получения подробной информации о состоянии вашего кредита и дальнейших действиях. Самостоятельное неправильное управление кредитом может привести к негативным последствиям, включая проблемы с кредитной историей и выплатами.

Что будет с кредитными картами, если банк лишился лицензии на ипотеку 5 лет назад

1. Прекращение выпуска новых карт

Сразу после лишения банка лицензии на ипотеку, он прекратит выпуск новых кредитных карт. Это связано с тем, что банк не сможет предоставлять новые кредиты без соответствующей лицензии.

2. Использование существующих карт

Владельцы уже имеющихся кредитных карт смогут продолжать использовать их как обычно до окончания срока действия карты или до решения банка о закрытии карточного счета.

3. Возможные изменения в условиях использования

Кредитный банк может допустить изменения в условиях использования карт в следующих областях:

- Процентные ставки — банк может пересмотреть процентные ставки по кредитным картам, чтобы реагировать на изменение обстановки на финансовых рынках.

- Лимит кредитной линии — банк может пересмотреть лимит кредитной линии по картам в зависимости от своих финансовых возможностей и политики риска.

- Возможность получения новых карт — банк может запретить выдачу новых карт или введет дополнительные требования для получения карты.

4. Переход кредитных карт к другим банкам

Если банк решит закрыть свой кредитный отдел или не сможет продолжить обслуживание кредитных карт, владельцам карт может быть предложено перейти к другим банкам. В этом случае они могут сохранить свои кредитные линии и условия использования, но подразумевается согласие на переход к новому кредитору.

5. Возврат задолженности по кредитным картам

При закрытии карточных счетов или переходе к новому кредитору, владельцам карт будет предложено погасить задолженность по кредитным картам. Банк будет принимать меры для получения задолженности, включая судебные действия.

В случае, если банк лишился лицензии на ипотеку 5 лет назад, кредитные карты могли пройти все вышеперечисленные этапы. Однако, каждая конкретная ситуация будет требовать отдельного рассмотрения и зависеть от политики и решений самого банка.

Что нужно знать заемщику?

Если ваш банк лишился лицензии и прошло 5 лет, а ипотеку вы так и не сняли, важно знать следующие моменты:

1. Ответственность банка

В случае лишения банка лицензии, учредители и руководители банка несут личную ответственность перед клиентами. Это означает, что вам должны вернуть все вложенные средства и снять обременение с вашей недвижимости.

2. Порядок возврата ипотеки

В зависимости от объема обязательств банка и его финансового положения, процесс возврата ипотеки может занять продолжительное время. Ваша задача состоит в том, чтобы следить за процессом возвращения средств и вовремя указывать на свое право на возврат.

3. Возможность заключения мирового соглашения

Возможно, вам будет предложено заключить мировое соглашение с бывшим банком, чтобы урегулировать вопросы возврата ипотеки. В этом случае важно составить подробный план выплат и получить юридическую консультацию для защиты своих интересов.

4. Роль нотариуса

При снятии обременения с недвижимости необходимо обратиться к нотариусу для закрепления изменений в официальной документации. Нотариальное заверение действий гарантирует законность процесса и защиту ваших прав в случае возникновения спорных ситуаций.

5. Судебный путь

В случае, если банк не выполняет свои обязательства возврата ипотеки, вы можете обратиться в суд. Судебный путь может занять продолжительное время, но если вы будете иметь достаточно доказательств и юридическую поддержку, шансы на положительный результат будут выше.

6. Возможность получения компенсации

При нарушении ваших прав и задержке возврата ипотеки вы можете иметь право на компенсацию за моральный и материальный ущерб. Для этого важно обратиться к юристам, специализирующимся на защите прав потребителей и искать возможности для компенсации, предусмотренные законодательством.

7. Важность юридического сопровождения

Вследствие перехода вашей ипотеки в другой банк или процесса возвращения средств, важно иметь квалифицированного юриста, который будет следить за обязательствами бывшего банка и защищать ваши права и интересы.

Нужно ли платить кредит, если банк закрывается

Закрытие банка и лишение его лицензии могут вызвать обеспокоенность у заемщиков, которые имеют кредиты в этом банке. Возникает вопрос о необходимости продолжать выплаты по кредиту или можно прекратить их.

В соответствии с законодательством, закрытие банка не освобождает заемщиков от обязательств по кредитным договорам. Даже если банк потерял свою лицензию, заемщики все равно должны продолжать погашать свои кредиты.

Почему нужно продолжать выплаты по кредиту

- Юридическая обязательность: Заключенный кредитный договор является юридически обязательным документом, которому заемщик обязан следовать. Банк закрылся, но это не влияет на юридическую силу кредитного договора.

- Продолжение работы по восстановлению: После лишения лицензии банк может быть передан на восстановление или реорганизацию другому банку или внешнему управляющему. В таком случае, ваш кредит может быть переведен к новому кредитору и подлежать дальнейшим выплатам.

- Избежание судебных проблем: Несоблюдение обязательств по выплатам по кредиту может привести к судебным проблемам. Банк может обратиться в суд для возмещения задолженности, и отсрочка выплаты может повлечь проблемы с кредитной историей и рейтингом.

Как действовать в случае закрытия банка

- Проверьте информацию: Убедитесь, что информация о лишении банка лицензии является достоверной, обратившись к соответствующим официальным источникам, таким как Центральный банк Российской Федерации.

- Свяжитесь с банком: Если информация подтверждается, свяжитесь с банком, чтобы уточнить дальнейшие действия и процедуры по погашению кредита.

- Обратитесь к юристу: В случае возникновения проблем или неясностей по вопросу погашения кредита, рекомендуется обратиться к юристу или специалисту в области финансового права для консультации и помощи.

Итак, необходимо понимать, что закрытие банка не освобождает заемщиков от обязательств по кредиту. Погашение кредита продолжается в соответствии с условиями договора. В случае закрытия банка следует проверить информацию, связаться с ним и обратиться за консультацией к юристу, если появляются проблемы или вопросы.

Как происходит смена кредитора?

Смена кредитора в случае, если банк лишился лицензии, происходит в несколько этапов. Ознакомимся с процессом более подробно:

1. Поиск нового кредитора

После того, как банк, выдавший ипотечный кредит, лишился лицензии, требуется найти нового кредитора. Новый кредитор может быть банком либо другой финансовой организацией. Важно учесть, что замена кредитора должна происходить в соответствии с законодательством и договором ипотечного кредита.

2. Переоформление кредита в нового кредитора

После выбора нового кредитора, необходимо оформить переоформление кредита. В этом процессе следует обратить внимание на следующие моменты:

- Передача долга: Согласно договору ипотечного кредита, долг передается от предыдущего кредитора новому. Это подразумевает перевод оставшейся суммы и ее дальнейшие платежи на новый счет.

- Изменение условий: При переходе к новому кредитору могут измениться условия кредита, такие как процентная ставка, сроки погашения и другие параметры. Они могут быть как в пользу заемщика, так и в пользу кредитора.

- Перевод документов: Весь пакет документов, связанных с ипотечным кредитом, должен быть переведен и передан новому кредитору.

3. Уведомление заемщика

Важным этапом при смене кредитора является уведомление заемщика о произошедших изменениях. Заемщик должен быть осведомлен о новом кредиторе, условиях кредита и всех необходимых действиях, связанных с переоформлением.

4. Продолжение погашения кредита

После завершения процесса смены кредитора заемщик должен продолжить погашение ипотечного кредита в соответствии с новыми условиями. Он должен следить за своевременными платежами и соблюдать все требования, установленные новым кредитором.

Возвращаем банковские вклады

В случае лишения банка лицензии и невозможности получить свои деньги в течение 5 лет, клиенты банка могут сделать попытку вернуть свои банковские вклады путем обращения в Фонд гарантирования вкладов физических лиц (ФГВФЛ).

ФГВФЛ является государственной организацией, созданной для защиты интересов вкладчиков и обеспечения возмещения убытков, понесенных ими в случае банкротства банка. Для этого ФГВФЛ формирует гарантийный фонд и выплачивает вкладчикам компенсацию до определенной суммы.

Как вернуть банковский вклад через ФГВФЛ:

- Соберите все необходимые документы: договор о вкладе, паспорт, контактные данные.

- Обратитесь в отделение ФГВФЛ или заполните онлайн-заявку на сайте организации.

- Предоставьте необходимые документы для подтверждения своего статуса вкладчика и получения компенсации.

- Дождитесь рассмотрения заявки и получите компенсацию на указанный вами банковский счет.

Ограничения по выплате компенсации:

| Вид вклада | Максимальная сумма компенсации |

|---|---|

| Рублевый вклад | 1,4 миллиона рублей |

| Валютный вклад | 700 тысяч рублей (эквивалент в валюте) |

Если сумма вклада превышает установленные ограничения, компенсация выплачивается в пределах указанных сумм. Оставшаяся часть вклада восстанавливается в рамках процесса банкротства банка.

Необходимость проверки банков на надежность

Чтобы избежать такой ситуации, когда банк лишается лицензии и вкладчики лишаются своих средств, необходимо тщательно выбирать банк для размещения своих вкладов. Важно обращать внимание на следующие факторы:

- Наличие лицензии на осуществление банковской деятельности.

- Рейтинг и репутация банка.

- Финансовые показатели банка.

- Стабильность банка на рынке.

Проводите исследование каждого конкретного банка перед тем, как доверить свои средства и сделать вклад. Это поможет вам избежать неприятных ситуаций и сохранить свои деньги.

Взвешенный подход к выбору банка и своевременное обращение в ФГВФЛ в случае лишения банка лицензии позволят вам вернуть свои банковские вклады и минимизировать возможные финансовые потери.

Как узнать, что лицензию у банка отозвали?

Быть заемщиком в ситуации, когда банк, выдавший ипотечный кредит, лишился лицензии, может быть непросто. Однако, существуют определенные способы узнать об этом.

Вот несколько рекомендаций о том, как узнать, что банк лишился лицензии:

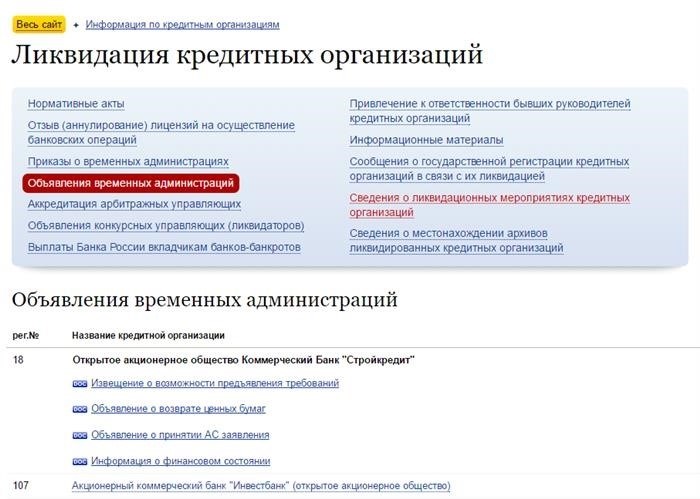

1. Проверьте официальные источники информации

Обязательно проверьте официальные источники информации, такие как сайт Центрального Банка России. На сайте ЦБ РФ есть реестр лицензий банков, где вы можете узнать, имеет ли ваш банк действующую лицензию. Помните, что информация на официальном сайте ЦБ РФ является авторитетной и надежной.

2. Свяжитесь с Центральным Банком России

Если вы не можете найти информацию о лицензии банка на официальном сайте ЦБ РФ, свяжитесь непосредственно с Центральным Банком России. Вы можете обратиться с запросом в службу поддержки или позвонить на горячую линию ЦБ РФ. Сотрудники ЦБ РФ смогут подтвердить, лишен ли ваш банк лицензии или нет.

3. Обратитесь в Межрайонный управление Федеральной службы по финансовому мониторингу

Если вы не можете получить информацию от ЦБ РФ, попробуйте обратиться в Межрайонное управление Федеральной службы по финансовому мониторингу (Росфинмониторинг). В случае отзыва лицензии банка, Росфинмониторинг будет знать об этом и сможет предоставить вам соответствующую информацию.

4. Обратитесь в Фонд гарантирования вкладов физических лиц

Фонд гарантирования вкладов физических лиц также может быть источником информации о лицензировании банка. Обратитесь в фонд и узнайте, лишен ли ваш банк лицензии, позвонив на горячую линию или обратившись в местное отделение.

Важно помнить, что информация о лицензии банка может меняться со временем. Поэтому, даже если на данный момент у вашего банка есть действующая лицензия, стоит регулярно проверять эту информацию и следить за обновлениями.

Источники:

- Сайт Центрального Банка России

- Горячая линия ЦБ РФ — 8 (800) 300-30-00

- Сайт Росфинмониторинга

- Горячая линия Фонда гарантирования вкладов физических лиц — 8 (800) 200-08-05