Форма 169 – это документ, который представляет собой отчет о статистических данных организации за определенный период времени. Заполнение данной формы является обязательным для всех организаций, которые получают доходы от своей деятельности. В данной статье будут рассмотрены основные правила и требования к заполнению формы 169 за 2 квартал 2026 года, которые помогут избежать ошибок и предоставить точные и актуальные данные.

Разные суммы в декларации и уведомлении

При заполнении налоговой декларации и уведомления иногда возникают случаи, когда суммы, указанные в них, различаются. Это может быть вызвано различными факторами, такими как: ошибки при заполнении формы, изменения в правилах учета или неправильное понимание требований.

Различия в суммах могут быть как положительными, так и отрицательными. Важно понимать, что такие различия могут привести к проверке и дополнительным вопросам со стороны налоговых органов.

Возможные причины различий в суммах:

- Ошибки при переносе данных из первичных документов;

- Изменения в налоговом законодательстве;

- Неучтенные изменения в правилах учета;

- Неправильное понимание требований по заполнению формы;

- Произведенные корректировки и скидки, которые были учтены только в одном из документов.

Как избежать различий в суммах:

- Тщательно проверяйте правильность переноса данных из первичных документов;

- Следите за изменениями в налоговом законодательстве и правилах учета;

- Внимательно изучайте требования по заполнению формы и консультируйтесь с профессионалами в случае необходимости;

- Учтите все корректировки и скидки при заполнении обоих документов.

Какие последствия могут возникнуть:

Различия в суммах могут привести к следующим последствиям:

| Последствия | Решение |

|---|---|

| Дополнительные вопросы от налоговых органов | Предоставление дополнительной информации и объяснений налоговым органам |

| Неправильное начисление налогов и штрафов | Возможность обжаловать решение налоговых органов и предоставить дополнительные доказательства |

| Аудит деятельности предприятия | Предоставление полной финансовой отчетности и документации |

В случае возникновения различий в суммах между налоговой декларацией и уведомлением, рекомендуется обратиться за консультацией к профессиональному налоговому консультанту или юристу, чтобы избежать возможных последствий и урегулировать ситуацию в соответствии с требованиями законодательства.

Ответственность за неподачу уведомления

Штрафы за неподачу уведомления

За неподачу или неправильное заполнение уведомления в ФНС предусмотрены штрафные санкции. Конкретная сумма штрафа зависит от ряда факторов, включая характер нарушения, сроки его устранения и иные обстоятельства.

Если уведомление не было подано до установленного срока, участникам предпринимательской деятельности может быть наложен штраф в размере 10 000 рублей. В случае неправильного заполнения уведомления штраф может составлять от 5 000 до 30 000 рублей.

Дополнительные последствия

Помимо штрафных санкций, неподача уведомления может повлечь за собой и другие негативные последствия:

- Ограничение прав налогоплательщика;

- Проверка деятельности юридического лица налоговыми органами;

- Усложнение процесса получения кредитов и субсидий;

- Увеличение налоговых проверок юридического лица.

Способы снижения риска ответственности

Для снижения риска ответственности за неподачу уведомления необходимо:

- Внимательно ознакомиться с требованиями к заполнению уведомления;

- Подать уведомление в установленные сроки;

- Тщательно проверить заполненную форму на ошибки и правильность указания информации;

- В случае возникновения проблем или вопросов обратиться за консультацией к специалистам в области налогообложения.

Соблюдение всех требований и сроков, а также правильное заполнение уведомления помогут избежать неприятных последствий и штрафных санкций, снизив риск ответственности перед налоговыми органами.

Куда сдавать П-2

Для успешного заполнения формы П-2 необходимо знать, куда её необходимо сдать. К счастью, процесс сдачи документов упрощён и довольно прозрачен.

Налоговая инспекция

Основным органом, куда необходимо сдать заполненную форму П-2, является налоговая инспекция. При этом, важно уточнить, что форма должна быть сдана тем налогоплательщиком, на которого она зарегистрирована. Обязательно проверьте точный адрес и контактные данные своей налоговой инспекции, чтобы избежать недоразумений.

Электронное декларирование

В настоящее время, многие налоговые декларации, включая П-2, можно сдать в электронной форме. Для этого необходимо зарегистрироваться на сайте налоговой службы и загрузить заполненную форму на портал. Удобство электронного декларирования заключается в том, что это позволяет избежать очередей и сэкономить время.

Сдать через бухгалтерию

Если у вас нет возможности самостоятельно сдать форму П-2, вы можете воспользоваться услугами бухгалтерии или специализированного центра по оказанию помощи в заполнении налоговых документов. Такие организации имеют лицензию на предоставление данных услуг и смогут сдать документы за вас.

Сдача почтой

Возможность сдать заполненную форму П-2 почтой доступна для некоторых регионов. Для этого необходимо отправить документы по указанному адресу, используя почтовую услугу. Важно уточнить, какие документы необходимо приложить к форме, чтобы избежать задержек при обработке.

Форма уведомления и требования к заполнению

Требования к заполнению формы 169:

- Корректность информации. Все данные, указанные в форме, должны быть правильными и соответствовать фактическому состоянию дел организации. Ошибочные или неправильные данные могут привести к негативным последствиям и проблемам с налоговыми органами.

- Полнота данных. Форма должна быть заполнена полностью, без пропусков или пропущенных полей. Необходимо предоставить все требуемые сведения, документы и расчеты, чтобы обеспечить полноту информации.

- Актуальность данных. Информация, предоставленная в форме, должна быть актуальной на момент ее заполнения. В случае изменения данных или ситуации, необходимо внести соответствующие изменения или предоставить дополнительные объяснения.

- Четкость и ясность. Заполнение формы должно быть выполнено с ясностью и четкостью, чтобы избежать недоразумений и ошибок в интерпретации представленной информации. Рекомендуется использовать понятный и однозначный язык, а также предоставлять дополнительные пояснения при необходимости.

- Соблюдение сроков. Форма должна быть заполнена и представлена в установленные сроки. Запаздывание с представлением формы может привести к штрафам и нарушениям законодательства.

Заполнение формы 169 является ответственным процессом, требующим внимательности и аккуратности. Соблюдение указанных требований и правил поможет избежать проблем с налоговыми органами и обеспечить правильное представление финансовой отчетности организации.

Как заполнить уведомление по имуществу

1. Определите цель уведомления

Перед заполнением уведомления по имуществу важно понять, с какой целью вы его подаете. Например, вы можете подать уведомление о приобретении нового имущества или о продаже уже имеющегося.

2. Идентифицируйте имущество

Следующим шагом является идентификация имущества, о котором вы желаете уведомить. Укажите его характеристики, такие как: наименование, адрес, стоимость и другую необходимую информацию.

3. Определите правовой режим имущества

Укажите, к какому правовому режиму относится указанное имущество. Например, это может быть частная собственность, долевая собственность или совместная собственность.

4. Укажите долю в имуществе

Если имущество находится в совместной собственности, укажите свою долю в этом имуществе. Это важно для определения вашей ответственности и прав при его использовании или продаже.

5. Приведите дополнительную информацию

Если у вас есть дополнительная информация, которая может быть полезна для понимания сути уведомления по имуществу, приведите ее в соответствующем разделе. Например, это может быть информация о наличии залога на имущество или о планах по его использованию.

6. Проверьте правильность заполнения

Прежде чем подать уведомление, обязательно проверьте правильность заполнения всех полей. Убедитесь, что вы не допустили ошибок или опечаток, которые могут привести к нежелательным последствиям.

Следуя этим шагам, вы сможете правильно заполнить уведомление по имуществу. Не забывайте о важности своевременной подачи этого документа и сохранении его копии для вашей собственной безопасности.

Сроки подачи Уведомления

Для корректного и своевременного заполнения формы 169 за 2 квартал 2026 года, необходимо соблюдать определенные сроки подачи уведомления.

Основные сроки

- Срок подачи: Уведомление по форме 169 должно быть подано не позднее 15 числа следующего месяца после окончания отчетного периода.

- Расчетный период: В данном случае отчетный период составляет второй квартал 2026 года, то есть апрель, май и июнь.

- Специфика квартальной отчетности: Уведомление по форме 169 заполняется ежеквартально для отчетного периода.

Сроки подачи для различных категорий налогоплательщиков

| Категория налогоплательщика | Сроки подачи уведомления |

|---|---|

| Юридические лица | Не позднее 15 числа следующего месяца после окончания отчетного периода |

| Индивидуальные предприниматели | Не позднее 15 числа следующего месяца после окончания отчетного периода |

| Физические лица, ведущие бизнес | Не позднее 15 числа следующего месяца после окончания отчетного периода |

Важно помнить, что сроки подачи уведомления являются обязательными и их несоблюдение может повлечь за собой штрафные санкции и иные негативные последствия. Поэтому рекомендуется строго соблюдать установленные сроки и не оставлять заполнение формы на последний момент.

Кто и когда сдает форму П-2

Кто должен сдавать форму П-2

- Форму П-2 должны сдавать организации, осуществляющие предпринимательскую деятельность в Российской Федерации;

- Также форму П-2 необходимо представлять индивидуальным предпринимателям;

- Для некоммерческих организаций также существуют определенные случаи, когда необходимо сдавать форму П-2.

Когда сдавать форму П-2

Сроки сдачи формы П-2 могут различаться в зависимости от типа и размера организации:

| Тип организации | Срок сдачи формы П-2 |

|---|---|

| Организации, включенные в реестр налогоплательщиков и уплачивающие налог на прибыль по упрощенной системе | До 15 апреля текущего года |

| Организации, не включенные в реестр налогоплательщиков и уплачивающие налог на прибыль по упрощенной системе | До 31 марта текущего года |

| Организации, применяющие упрощенную систему налогообложения и осуществляющие деятельность на основе патентов | До 31 марта текущего года |

| Организации, применяющие упрощенную систему налогообложения, кроме тех, кто указан выше | До 15 апреля текущего года |

Обратите внимание, что сроки заполнения и представления формы П-2 могут изменяться, поэтому необходимо регулярно следить за обновлениями в законодательстве и уточнять требования.

Инструкция по заполнению формы П-2

Шаг 1: Заполнение основной информации

В самом начале формы П-2 требуется указать основную информацию о предприятии. Это включает в себя:

- Полное наименование юридического лица

- Почтовый адрес

- ОГРН (Основной государственный регистрационный номер)

- ИНН (Идентификационный номер налогоплательщика)

- КПП (Код причины постановки на учет)

Шаг 2: Заполнение данных о доходах

Далее, в форме П-2 требуется указать информацию о доходах предприятия за отчетный период. В таблице необходимо указать следующую информацию:

- Сумма доходов от реализации товаров (работ, услуг)

- Сумма доходов от деятельности, не связанной с реализацией товаров (работ, услуг)

- Прочие доходы предприятия

- Итоговая сумма доходов

Шаг 3: Заполнение данных о расходах

В следующей части формы П-2 требуется указать информацию о расходах предприятия за отчетный период. В таблице необходимо указать следующую информацию:

- Сумма расходов на оплату труда

- Сумма расходов на материалы и оборудование

- Сумма операционных расходов

- Прочие расходы предприятия

- Итоговая сумма расходов

Шаг 4: Подписание и отправка формы

После заполнения всех необходимых данных в форме П-2 необходимо подписать документ и отправить его в налоговую инспекцию в установленные сроки.

Важно: Перед отправкой формы П-2 рекомендуется проверить все заполненные данные на корректность и достоверность информации.

Следуя данной инструкции, вы сможете правильно заполнить форму П-2 и предоставить точную отчетность о деятельности вашего предприятия за отчетный период.

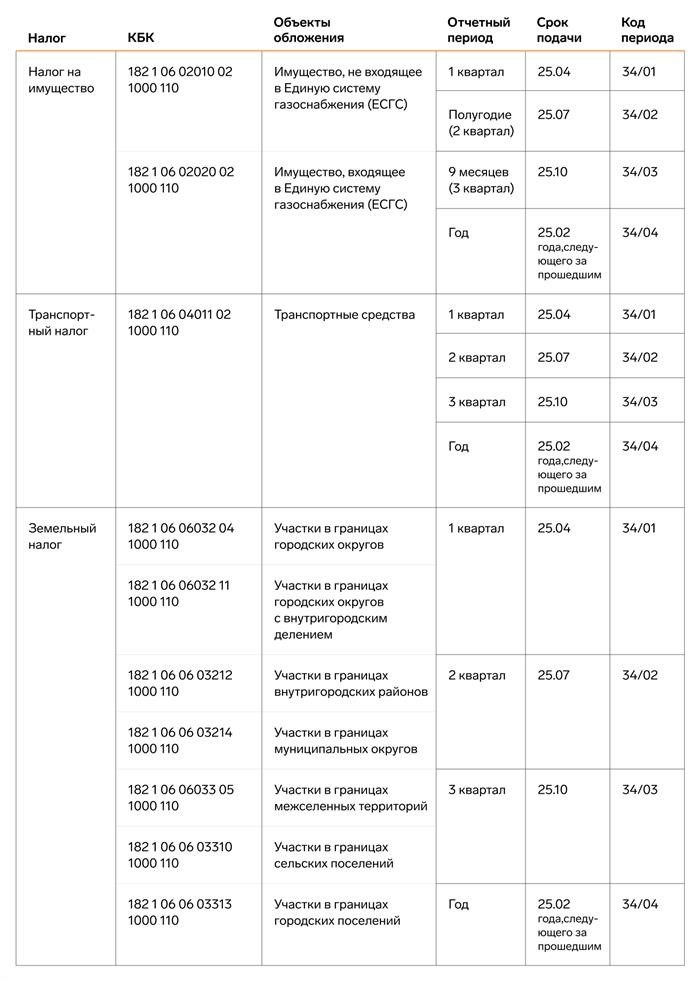

Когда подаются уведомления по налогу на имущество, транспорту и земле

В зависимости от региона, уведомления могут представляться ежегодно, квартально или в иные сроки, указанные налоговыми органами. Основными сроками подачи уведомлений являются:

- 15 января — для подачи уведомления о налоге на имущество физическими лицами;

- 1 февраля — для подачи уведомления о налоге на имущество юридическими лицами;

- 1 апреля — для подачи уведомления о налоге на землю;

- 1 мая — для подачи уведомления о налоге на транспортные средства.

В случае просрочки подачи уведомления или предоставления неполной или неверной информации, налогоплательщику может быть наложен штраф в соответствии с действующим законодательством.

Структура уведомлений по налогам на имущество, транспорт и землю

Уведомления по налогу на имущество, транспорту и земле должны содержать следующую информацию:

- Реквизиты налогоплательщика (физического или юридического лица);

- Описание имущества, транспортных средств или земельных участков: адрес, площадь, характеристики, стоимость и прочие сведения;

- Сведения о правах и обременениях на имущество, наличии и размере задолженности по налоговым платежам;

- Документы, подтверждающие наличие и характеристики имущества, транспортных средств или земельных участков;

- Подпись налогоплательщика либо его уполномоченного лица.

В зависимости от региона или налогового органа могут быть установлены дополнительные требования или различия в заполнении уведомлений.

Как подать уведомление по налогу на имущество, транспорту и земле

Уведомления по налогу на имущество, транспорту и земле могут подаваться различными способами:

- Лично в налоговом органе по месту жительства или регистрации;

- Почтовым отправлением с уведомлением о вручении;

- Через электронные сервисы налоговой службы;

- С использованием нотариально заверенных документов.

Необходимо учитывать, что для каждого вида налога и региона могут быть установлены свои особенности подачи уведомлений. Поэтому рекомендуется ознакомиться с требованиями налоговой службы и следовать инструкциям, указанным в уведомлении или на официальном сайте налоговых органов.

Важно отметить, что уведомления о налоге на имущество, транспорт и землю являются важными составляющими декларирования налоговых обязательств и требуют своевременной и точной подачи. Соблюдение установленных сроков и предоставление полной и достоверной информации позволят избежать штрафных санкций и проблем в будущем.

Новый бланк формы П-2 с 1 квартала 2026 года

С 1 квартала 2026 года вступил в силу новый бланк формы П-2, который используется при заполнении отчетности о доходах и налогах.

Причины обновления бланка

- Улучшение системы сбора и обработки данных;

- Учет изменений в законодательстве;

- Увеличение информативности отчетности;

- Облегчение процесса заполнения.

Новые поля бланка

В новом бланке формы П-2 добавлены новые поля, которые позволяют учесть различные виды доходов и налогов, такие как:

- Доходы от продажи акций;

- Доходы от сдачи в аренду недвижимости;

- Доходы от предоставления услуг;

- Доходы от дивидендов;

- Доходы от продажи недвижимости;

- Доходы от процентов по банковским счетам и другие.

Уточнение сведений о налогоплательщике

В новой версии бланка формы П-2 добавлены поля для уточнения следующих сведений о налогоплательщике:

- Номер лицевого счета в налоговой инспекции;

- Код налоговой инспекции;

- ИНН (индивидуальный налоговый номер);

- Фамилия, имя, отчество налогоплательщика;

- Почтовый адрес и контактная информация.

Упрощение процесса заполнения

В новом бланке формы П-2 были внесены изменения, направленные на упрощение процесса заполнения:

- Указание сумм налогов, списанных в качестве авансовых платежей;

- Автоматическое заполнение сумм налогов, подлежащих уплате;

- Возможность заполнения формы электронно и ее отправки через Интернет.

В целом, новый бланк формы П-2 с 1 квартала 2026 года предоставляет налогоплательщикам возможность более точно и удобно указывать все необходимые сведения о доходах и налогах, что способствует более эффективному контролю со стороны налоговых органов и упрощает процедуру подачи отчетности.