Конец года неизбежно приближается, и есть тот самый момент, когда нужно закрыть кредитовое сальдо. Если у вас осталось всего 3 рубля по 71, у вас есть несколько вариантов, при помощи которых вы можете закрыть эту задолженность.

Бухгалтерские проводки по счету 71

Основные бухгалтерские проводки по счету 71:

- Зачисление денежных средств на счет 71. В этом случае проводка выглядит следующим образом:

| Дебет | Кредит | Сумма |

|---|---|---|

| Счет 71 «Расчетный счет» | Счет 50 «Касса» или Счет 62 «Расчеты с поставщиками и подрядчиками» | Сумма зачисления |

- Списание денежных средств со счета 71. В этом случае проводка выглядит следующим образом:

| Дебет | Кредит | Сумма |

|---|---|---|

| Счет 50 «Касса» или Счет 62 «Расчеты с поставщиками и подрядчиками» | Счет 71 «Расчетный счет» | Сумма списания |

Проводки по счету 71 могут также включать:

- Перевод денежных средств между различными счетами компании.

- Оплата поставщиков и подрядчиков через расчетный счет.

- Получение денежных средств от клиентов.

- Выдача зарплаты сотрудникам.

- Оплата налогов и сборов.

- Оплата коммунальных услуг.

Систематическое и правильное проведение бухгалтерских проводок по счету 71 позволяет поддерживать учетную запись актуальной и точной. Это важно для контроля за финансовыми операциями предприятия и правильного составления финансовой отчетности.

Операции, которые отражаются в бухгалтерии на счете 71

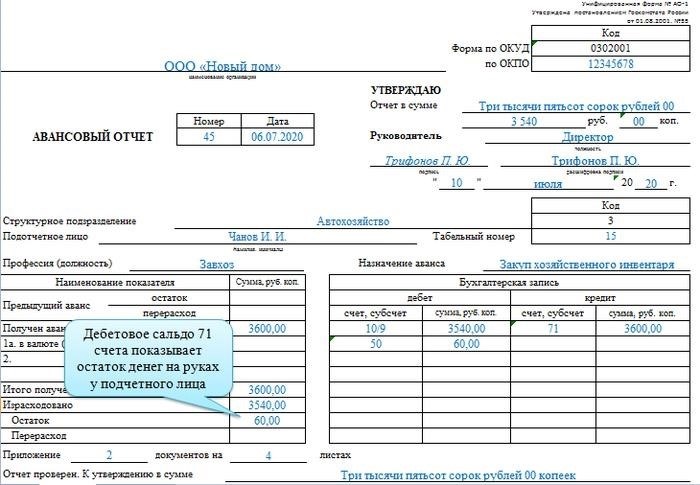

Счет 71 «Расчеты с подотчетными лицами» используется для отражения операций, связанных с расчетами с подотчетными лицами. На этом счете фиксируются движения денежных средств, переданных или полученных во временное распоряжение отдельным сотрудникам или иным лицам.

Рассмотрим основные операции, которые отражаются на счете 71:

1. Получение денежных средств от подотчетного лица

Если ваша организация получила денежные средства от подотчетного лица, такую операцию необходимо отразить в бухгалтерии.

При получении денежных средств от подотчетного лица:

- Сумма полученных денежных средств списывается со счета 53 «Расчетные счета»

- Сумма полученных денежных средств зачисляется на счет 71 «Расчеты с подотчетными лицами»

2. Передача денежных средств подотчетному лицу

Если ваша организация передает денежные средства подотчетному лицу, такую операцию также необходимо отразить в бухгалтерии.

При передаче денежных средств подотчетному лицу:

- Сумма переданных денежных средств списывается со счета 71 «Расчеты с подотчетными лицами»

- Сумма переданных денежных средств зачисляется на счет 53 «Расчетные счета»

3. Закрытие кредитового сальдо на счете 71

В случае, если на конец года осталось кредитовое сальдо на счете 71, данное сальдо необходимо закрыть перед началом нового отчетного периода.

Для закрытия кредитового сальдо на счете 71:

- Сумма кредитового сальдо списывается со счета 71 «Расчеты с подотчетными лицами»

- Сумма кредитового сальдо зачисляется на соответствующий счет, может быть счет 58 «Внереализационные доходы» или другой

Используя указанные операции, вы сможете корректно отражать движения денежных средств на счете 71 «Расчеты с подотчетными лицами» в бухгалтерском учете вашей организации.

Дебет и кредит счета 71: что отражать

Счет 71 «Расчеты по налогам и сборам» в бухгалтерии предназначен для учета платежей, связанных с уплатой налогов, сборов, а также других обязательных платежей в бюджетные органы.

Дебет и кредит счета 71 могут быть использованы для отражения следующих операций:

- Дебет: списание со счета суммы налога или сбора, уплата штрафов или пени;

- Кредит: возврат или уменьшение суммы налога или сбора, возврат переплаты, начисление суммы налогового кредита.

Для правильного отражения операций на счете 71 важно учитывать следующие моменты:

- Сроки уплаты: налоги и сборы должны быть уплачены в установленные законодательством сроки. Переплата может быть выделена отдельной операцией и занесена на кредит счета 71.

- Отражение пени и штрафов: в случае задержки или неправильной уплаты налогов могут быть начислены пени или штрафы. Эти суммы также должны быть отражены на дебет счета 71.

- Отчетность: все операции, связанные с уплатой налогов и сборов, должны быть отражены в налоговой отчетности и переданы в соответствующие органы.

Пример:

| Дата | Описание операции | Дебет | Кредит |

|---|---|---|---|

| 01.01.20XX | Уплата налога на прибыль за 4 квартал 20XX года | Счет 71 | Счет 60 |

| 05.01.20XX | Начисление пени за просрочку уплаты налога | Счет 71 | Счет 94 |

| 15.01.20XX | Возврат переплаты по налогу на добавленную стоимость | Счет 94 | Счет 71 |

Счет 71 «Расчеты по налогам и сборам» играет важную роль в учете обязательных платежей. Правильное отражение операций на этом счете позволяет обеспечить точность и полноту финансовой отчетности компании.

Способ 2. Начисление компенсации за использование имущества директора

Как это работает?

При использовании этого способа, директор предоставляет свое имущество для использования компанией. Это может быть например, автомобиль, недвижимость или другие ценные активы. Компания начисляет компенсацию директору за использование его имущества.

Преимущества использования данного способа:

- Позволяет закрыть кредитное сальдо полностью;

- Позволяет использовать имущество директора в интересах компании;

- Директор может получить дополнительный доход от аренды своего имущества;

- Помогает снизить налоговую нагрузку компании за счет начисления расходов на компенсацию;

- Может быть включен в договор между директором и компанией.

Оговорки и требования:

- Необходимо заключить договор между директором и компанией, который устанавливает условия использования имущества;

- Необходимо провести оценку стоимости имущества для определения размера компенсации;

- Компенсация должна быть адекватной рыночной стоимости использования имущества;

- Необходимо следовать правилам бухгалтерии и налогообложения при начислении компенсации и учете имущества.

Начисление компенсации за использование имущества директора — это способ покрыть задолженность по кредиту и закрыть кредитное сальдо. Это позволяет компании использовать имущество директора в своих интересах, а также позволяет директору получать дополнительный доход. Однако для использования этого способа необходимо заключить договор и следовать соответствующим правилам и требованиям.

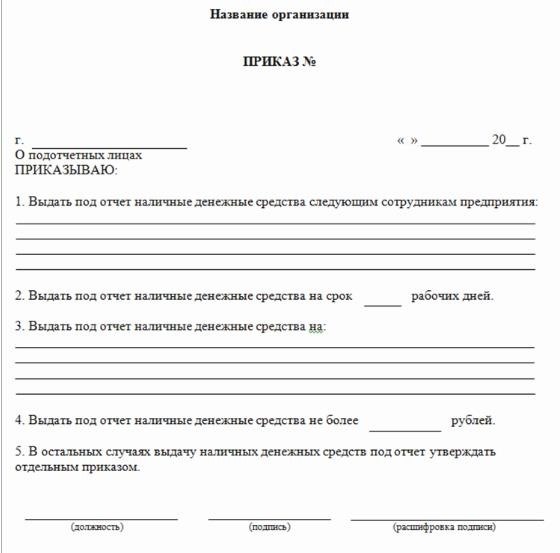

Правила выдачи денег подотчет

Важно соблюдать следующие правила при выдаче денег подотчет:

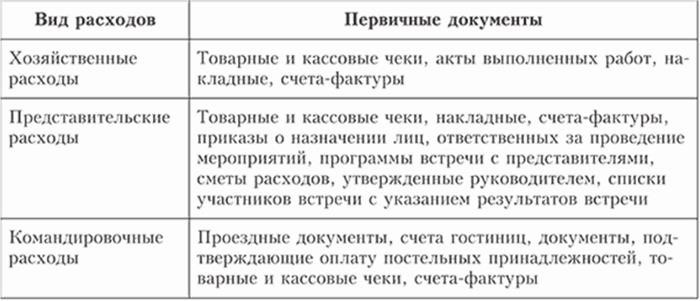

1. Оформление документов

Вся информация о выдаче денег подотчет должна быть правильно оформлена и учтена в специальных документах: приказах, актах, расходных ордерах и прочих необходимых бухгалтерских документах.

2. Целевое использование

Сотрудник или лицо, получающее деньги подотчет, должны использовать их исключительно для целей, указанных в документах, подтверждающих выдачу средств. Нельзя использовать деньги для личных нужд или несанкционированных расходов.

3. Соблюдение лимитов

При выдаче денег подотчет устанавливаются лимиты, которые определяют максимальную сумму, которую можно потратить на определенные цели. Сотрудник должен учитывать эти ограничения и не превышать установленные лимиты без соответствующего разрешения.

4. Отчетность и документальное подтверждение

Получатель денежных средств обязан вести документальное подтверждение всех расходов, сопровождать их необходимыми документами: чеками, счетами-фактурами, накладными и другими документами, подтверждающими факт и основание расходования денежных средств.

5. Проверка и контроль

Организация должна проводить проверку и контроль за использованием денег, выданных подотчет. Это может быть осуществлено через формирование комитетов или назначение лиц, ответственных за контроль и отслеживание потраченных средств.

6. Возвращение неиспользованных средств

Если после использования выделенных средств остается неиспользованное сальдо, сотрудник должен вернуть их в организацию. Это также должно быть документально подтверждено.

| Преимущества | Недостатки |

|---|---|

|

|

Правила выдачи денег подотчет играют важную роль в обеспечении прозрачности и контроля за финансами в организации. Соблюдение этих правил позволяет избежать несанкционированного использования средств и поддерживает эффективное финансовое управление.

Если на конец года у вас осталось кредитовое сальдо в размере 3 рубля по 71, есть несколько способов закрыть его. Один из таких способов — начисление дивидендов.

Что такое дивиденды

Как начислить дивиденды

Для начисления дивидендов, необходимо выполнить следующие шаги:

- Определить сумму дивидендов, которую вы хотите выплатить. В данном случае это 3 рубля.

- Найти информацию о количестве акций или доли в уставном капитале участников.

- Рассчитать долю каждого участника в размере 3 рубля в соответствии с их вкладами в акции или уставный капитал.

- Оформить решение учредителей или собрания акционеров об начислении дивидендов, указав сумму и проценты для каждого участника.

- Создать акт о начислении дивидендов, в котором указать сумму, проценты и информацию о каждом участнике.

- Выплатить дивиденды участникам согласно решению и акту о начислении дивидендов.

Преимущества начисления дивидендов

Начисление дивидендов в данном случае позволяет закрыть кредитовое сальдо именно с помощью выплаты прибыли участникам. Это является одним из способов возврата долга и при этом не требует использования других финансовых инструментов или залогов.

Начисление дивидендов является одним из способов закрыть кредитовое сальдо размером 3 рубля по 71. Оно предусматривает выплату участникам организации части прибыли в размере и пропорционально их вложениям. Подобный способ возврата долга может быть применим в случае, когда организация имеет прибыль и есть возможность выплатить дивиденды своим участникам.

Пример заполнения оборотно-сальдовой ведомости

1. Заполнение раздела «Активы»

1.1 Денежные средства

На конец года денежных средств на счетах осталось 3 рубля по 71. В оборотно-сальдовой ведомости это отражается следующим образом:

| Наименование счета | Сальдо на начало года | Оборот за год | Сальдо на конец года |

|---|---|---|---|

| Денежные средства | 0 руб. | 3 руб. | 3 руб. |

Примечание: в столбце «Оборот за год» указывается приход или расход денежных средств за год.

1.2 Активы

Кроме денежных средств, в оборотно-сальдовую ведомость необходимо внести все активы компании на конец года. Например:

- Товары на складе — 100 000 руб.

- Запасы сырья и материалов — 50 000 руб.

- Основные средства — 500 000 руб.

Также не забудьте указать сальдо на начало года для каждого актива.

2. Заполнение раздела «Обязательства»

2.1 Кредиты и займы

Если у компании есть кредиты и займы, то необходимо указать их в оборотно-сальдовой ведомости. Например:

- Кредит под 10% годовых у банка А — 500 000 руб.

- Займ у физического лица — 200 000 руб.

Примечание: для каждого кредита или займа необходимо указать сальдо на начало и на конец года.

3. Заполнение раздела «Капитал»

3.1 Уставный капитал

Уставный капитал компании также должен быть отражен в оборотно-сальдовой ведомости. Уставный капитал может состоять из денежных средств, недвижимости или акций. Например:

- Денежные средства в уставном капитале — 300 000 руб.

- Акции компании — 200 000 руб.

Примечание: указывается только сумма капитала, без разделения на сальдо на начало и на конец года.

Это лишь пример заполнения оборотно-сальдовой ведомости на конец года. В реальной практике заполнение может быть более сложным, в зависимости от специфики компании и ее деятельности. Важно следовать правилам бухгалтерского учета и не упускать из виду никакие активы и обязательства.

Что отражать на счете 71

На счете 71 «Расчеты с покупателями и заказчиками» отражаются все суммы, которые фирма должна получить от своих покупателей или заказчиков. Этот счет важен для учета дебиторской задолженности. Чтобы правильно отражать информацию на счете 71, необходимо следовать определенным правилам.

Отражение задолженности на счете 71

На счете 71 отражается дебиторская задолженность, то есть все суммы, которые должны быть оплачены покупателями или заказчиками. Как правило, на счете 71 отражаются следующие показатели:

- Выручка от реализации товаров или услуг. Это основной источник задолженности по счету 71. Сюда включаются все суммы, за которые были реализованы товары или выполнены услуги, но покупатель или заказчик еще не оплатил.

- Предоплата от покупателей. Если у вас есть клиенты, которые делают предоплату перед получением товара или услуги, вы можете отразить эту сумму на счете 71.

- Недостачи, убытки и скидки. Если в процессе работы возникли недостачи или убытки, а также были предоставлены скидки покупателям, эти суммы также отражаются на счете 71 для последующего взыскания.

Сальдо на счете 71

Сальдо на счете 71 показывает общую сумму дебиторской задолженности в конкретный момент времени. Если сумма положительная, то это означает, что компания имеет задолженность по счету 71. Если же сумма отрицательная, то это указывает на наличие аванса или предоплаты от покупателей.

На конец года, если у вас осталось кредитовое сальдо 3 рубля по счету 71, вам необходимо понять, как закрыть эту сумму. Возможные варианты:

- Списать задолженность. Если сумма кредитового сальдо незначительная и вероятность получения долга минимальна, вы можете списать задолженность и закрыть ее. При этом, необходимо правильно оформить документы и провести все операции в соответствии с законодательством.

- Договориться о возврате задолженности. Если сумма кредитового сальдо не критична, вы можете связаться с покупателем или заказчиком и договориться о возврате задолженности. Это может быть полезным вариантом, если вы хотите поддерживать долгосрочные отношения с клиентом.

- Продолжить работу с долгом. Если вы считаете, что вероятность получения долга высока, вы можете продолжить работу с долгом, например, отправив напоминание о задолженности или предложив клиенту рассрочку.

Важно помнить, что работа с дебиторской задолженностью требует внимательности и организованности. Вы должны регулярно отслеживать задолженность на счете 71 и принимать необходимые меры для ее взыскания.

Счет 71 активный или пассивный?

Счет 71: активный

Когда на счет 71 поступают денежные средства от продажи товаров или оказания услуг, счет считается активным. Это отражает увеличение финансовых ресурсов предприятия, что в свою очередь влияет на его финансовое состояние.

Примеры операций, при которых счет 71 является активным:

- Получение денежных средств от продажи товаров или услуг

- Поступление денежных средств от аренды имущества

- Получение дивидендов и процентов

Счет 71: пассивный

Однако, в некоторых случаях, счет 71 может быть пассивным. Это происходит, когда предприятие выплачивает денежные средства в связи с погашением долгов и обязательств. Такие операции уменьшают финансовые ресурсы предприятия и отражают его задолженности.

Примеры операций, при которых счет 71 является пассивным:

- Оплата поставщикам и подрядчикам

- Возмещение кредитов и займов

- Выплата дивидендов и процентов

Закрытие кредитового сальдо

Для закрытия кредитового сальдо по счету 71, необходимо провести соответствующие бухгалтерские записи. Если на конец года осталось кредитовое сальдо в размере 3 рубля, то можно провести следующую операцию:

| Счет | Дебет | Кредит |

|---|---|---|

| Счет 71 | 3 рубля | |

| Счет 91 | 3 рубля |

Примечание: Счет 91 – счет общего назначения, на котором отражаются прочие доходы и расходы предприятия.

Таким образом, оформление данной операции позволит закрыть кредитовое сальдо на счете 71 и перенести его на счет 91. В результате, баланс предприятия будет согласован и отражать финансовое состояние компании.

Способ 5. Личные расходы директора

В контексте остатка кредитового сальдо в размере 3 рубля по 71, возможно рассмотреть вариант покрытия этой суммы за счет личных расходов директора. Рассмотрим этот способ подробнее:

1. Описание способа

Заключается он в том, что директор может использовать свои личные средства для погашения остатка кредитового сальдо. Таким образом, сумма в 3 рубля будет списана с личного счета директора и переведена на счет организации для погашения задолженности.

2. Преимущества способа

- Прежде всего, этот способ позволяет быстро и эффективно закрыть остаток кредитового сальдо без привлечения дополнительных финансовых ресурсов;

- Также, использование личных средств директора может служить своего рода показателем его лояльности и заинтересованности в благополучии организации;

- Данный способ не требует проведения дополнительных юридических процедур и не связан с платежными комиссиями;

- Погашение остатка кредитового сальдо с помощью личных средств директора может считаться показателем ответственности и добросовестности директора перед организацией и ее партнерами.

3. Ограничения и риски способа

Необходимо отметить, что использование личных средств директора для погашения кредитового сальдо имеет определенные ограничения и риски:

- Директор должен быть готов потратить собственные деньги на погашение задолженности;

- Сумма остатка кредитового сальдо может быть незначительной, однако необходимо оценить собственные финансовые возможности и принять решение об использовании личных средств;

- Важно учесть, что погашение директором остатка кредитового сальдо может ослабить его финансовое положение, особенно если организация имеет большую сумму задолженности;

- Помимо финансовых рисков, необходимо учесть возможные налоговые последствия использования личных средств директора для погашения задолженности. Рекомендуется проконсультироваться с налоговым специалистом по данному вопросу.

Способ погашения остатка кредитового сальдо с использованием личных расходов директора является одним из возможных вариантов. Он позволяет быстро и без дополнительных затрат закрыть задолженность перед организацией. Однако необходимо учесть ограничения и риски данного способа.

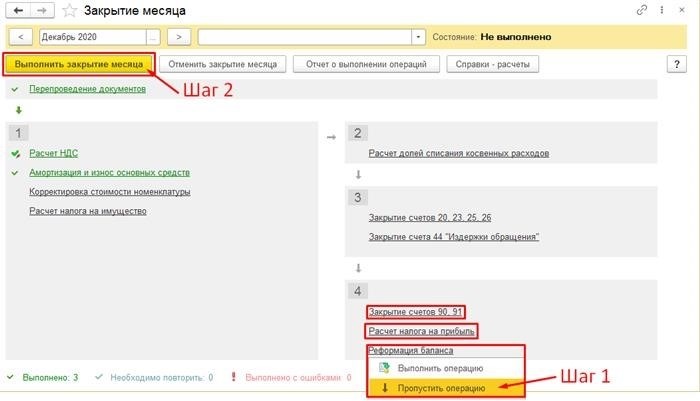

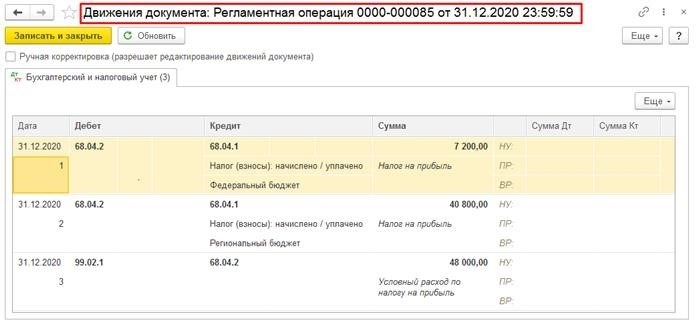

Закрытие года в программе «1С:Бухгалтерия 8»

В конце года многие предприятия сталкиваются с необходимостью закрытия годовых бухгалтерских данных. Программа «1С:Бухгалтерия 8» предлагает удобные инструменты для выполнения данной операции. В этой статье мы рассмотрим процесс закрытия года с использованием данной программы.

1. Подготовка к закрытию года

Перед началом закрытия года необходимо выполнить ряд подготовительных мероприятий:

- Проверить правильность и актуальность данных в программе.

- Проанализировать открытые документы и убедиться, что они корректно отражены в учете.

- Подготовить отчеты, необходимые для составления годовой отчетности.

2. Закрытие года

Для закрытия года в программе «1С:Бухгалтерия 8» необходимо выполнить следующие шаги:

- Запустить программу и открыть нужную информационную базу данных.

- Перейти в меню «Отчетность» и выбрать пункт «Закрытие года».

- Следовать инструкциям программы и указать нужные параметры закрытия.

- После завершения процесса закрытия года, программа составит отчеты и проведет соответствующие операции в базе данных.

3. Проверка результатов

После закрытия года необходимо проверить правильность выполненных операций. Для этого рекомендуется:

- Просмотреть отчеты, сгенерированные программой, и убедиться, что они соответствуют требованиям законодательства и корректно отражают состояние предприятия на конец года.

- Сравнить итоговые показатели годовой отчетности с предыдущими периодами и анализировать полученные результаты.

- Если обнаружены ошибки или расхождения, необходимо проанализировать их причины и принять меры для их исправления.

4. Архивирование данных

После успешного закрытия года рекомендуется архивировать данные в программе «1С:Бухгалтерия 8». Это позволит сохранить информацию о годовых операциях и обеспечит доступ к ним при необходимости.

5. Переход на новый год

После закрытия года и архивирования данных, можно приступить к работе в новом финансовом году. При этом следует учесть, что в программе «1С:Бухгалтерия 8» необходимо создать новую информационную базу для нового года.

С использованием программы «1С:Бухгалтерия 8» процесс закрытия года становится более удобным и автоматизированным. Все необходимые операции выполняются в несколько кликов, а инструменты проверки и анализа позволяют контролировать правильность закрытия года и получить достоверную отчетность.

Примеры типовых проводок по счету 71

Счет 71 «Расчеты по выдаче и погашению кредитов» используется для отражения операций, связанных с выдачей и погашением кредитов. Ниже приведены примеры типовых проводок, которые могут быть совершены по этому счету:

1. Выдача кредита

Дебет счета 71 и кредит другого соответствующего счета (например, счета 60 «Расчеты с поставщиками и подрядчиками» или 62 «Расчеты с покупателями и заказчиками»):

- Дебет счета 71 «Расчеты по выдаче и погашению кредитов» на сумму выданного кредита.

- Кредит соответствующего счета (например, счета 60 или 62) на сумму выданного кредита.

2. Погашение кредита

Дебет соответствующего счета (например, счета 60 или 62) и кредит счета 71:

- Дебет соответствующего счета (например, счета 60 или 62) на сумму погашаемого кредита.

- Кредит счета 71 «Расчеты по выдаче и погашению кредитов» на сумму погашаемого кредита.

3. Перенос кредита на следующий период

Дебет счета 71 за дебетуемую сумму и кредит счета 71 за кредитуемую сумму:

- Дебет счета 71 «Расчеты по выдаче и погашению кредитов» на сумму, которую необходимо перенести на следующий период.

- Кредит счета 71 «Расчеты по выдаче и погашению кредитов» на ту же самую сумму.

4. Проценты по кредиту

Дебет счета 71 за начисленные проценты и кредит счета соответствующего, связанного с выдачей кредита:

- Дебет счета 71 «Расчеты по выдаче и погашению кредитов» на сумму начисленных процентов.

- Кредит соответствующего счета (например, счета 60 или 62) на сумму начисленных процентов.

Вышеуказанные примеры являются типичными проводками по счету 71 «Расчеты по выдаче и погашению кредитов». Однако, в каждой конкретной ситуации могут быть особенности и дополнительные проводки, связанные с условиями кредитных сделок. Необходимо учитывать требования законодательства и учетной политики организации.

Способ 3. Начисление материальной помощи

Ниже представлен пошаговый план, который поможет вам начислить материальную помощь и закрыть ваше кредитное сальдо:

Шаг 1: Проверьте возможность получения материальной помощи

Перед тем, как приступить к начислению материальной помощи, убедитесь, что у вас есть право на ее получение. Обратитесь в банк или к представителям кредитной организации, чтобы узнать, какие условия и требования необходимо выполнить для получения материальной помощи.

Шаг 2: Соберите необходимые документы

После того, как вы узнали о требованиях к получению материальной помощи, подготовьте необходимые документы. Это могут быть различные выписки, справки, договоры и другие документы, подтверждающие вашу нужду в финансовой поддержке и вашу способность ее вернуть.

Шаг 3: Подайте заявление

Пришло время подать заявление на начисление материальной помощи. Заполните все необходимые поля и предоставьте все необходимые документы в соответствии с требованиями кредитной организации.

Шаг 4: Ожидайте рассмотрения заявления

После подачи заявления, вам необходимо будет ожидать его рассмотрения. Кредитная организация проведет проверку предоставленных вами документов и примет решение о начислении вам материальной помощи.

Шаг 5: Получение материальной помощи

Если ваше заявление было одобрено, кредитная организация начислит вам материальную помощь. Получите необходимую информацию о дате и способе получения средств.

Шаг 6: Закрытие кредитного сальдо

Полученные средства вы можете использовать для закрытия оставшегося кредитного сальдо в размере 3 рубля по 71. Оплатите эту сумму банку или кредитной организации, используя полученную материальную помощь.

Следуя этому плану, вы сможете эффективно закрыть кредитное сальдо в размере 3 рубля по 71, используя начисленную вам материальную помощь. Всегда проверяйте требования и условия получения материальной помощи и следуйте инструкциям банка или кредитной организации для успешного начисления средств.

Как правильно сделать обнуление подотчета директора

1. Проверка документов

Перед тем как приступить к обнулению подотчета директора, необходимо провести проверку всех документов, связанных с расходами компании. Убедитесь, что все квитанции, накладные и счета-фактуры соответствуют действительности и имеют правильную подпись. При необходимости, свяжитесь с поставщиками или контрагентами для уточнения информации.

2. Закрытие банковского счета подотчета

Для обнуления подотчета директора необходимо закрыть банковский счет, на котором он вел свои финансовые операции. Свяжитесь с банком и предоставьте все необходимые документы для закрытия счета. Убедитесь, что все финансовые операции на этом счете были завершены и не осталось никаких задолженностей.

3. Составление отчета

Для обнуления подотчета директора необходимо составить отчет, в котором будут указаны все расходы, совершенные им по доверенности компании. В отчете должны быть указаны дата, цель расхода, краткое описание и сумма затрат. Проверьте отчет на ошибки и внесите все необходимые исправления.

4. Распределение остатка

После составления отчета, остаток, который остался после обнуления подотчета директора, может быть распределен по разным направлениям: часть средств может быть направлена на погашение задолженностей компании, другая часть может быть вложена в развитие бизнеса или использована для выплаты премий сотрудникам. Решение о распределении остатка принимается коллегиально, с соблюдением правовых норм.

5. Учет в бухгалтерии

После завершения всех этапов обнуления подотчета директора, необходимо произвести соответствующие записи в бухгалтерии. Все операции по обнулению, закрытию счета и распределению остатка должны быть отражены в бухгалтерском учете компании. Убедитесь, что все документы и отчеты хранятся в соответствующем порядке и будут доступны для проверки в случае необходимости.

Обнуление подотчета директора – ответственный и важный процесс, который может повлиять на финансовую стабильность компании. При выполнении данных шагов с соблюдением юридической грамотности и правовых норм вы сможете успешно обнулить подотчет директора и продолжить работу компании в новом финансовом году.

Порядок выдачи в подотчет

Основные правила выдачи в подотчет

При выдаче в подотчет необходимо учитывать следующие правила:

- Выдача в подотчет должна осуществляться в письменной форме по должностным инструкциям или распоряжению руководителя;

- При выдаче материальных ценностей или денежных средств должен составляться акт сверки, в котором указываются все передаваемые объекты и их состояние;

- Подотчетное лицо должно хранить и вести учет переданных объектов или денежных средств;

- Выдача в подотчет может быть осуществлена только конкретному лицу, которое несет материальную ответственность за переданные объекты или деньги;

- Подотчетное лицо обязано использовать выданные ценности или средства только в рамках своих должностных обязанностей и в интересах организации;

- По окончании срока выдачи или при изменении обстоятельств, передача подотчетных объектов или средств должна быть оформлена соответствующим актом;

- Подотчетное лицо несет полную материальную ответственность за сохранность переданных объектов или денежных средств.

Акты выдачи и возврата

Акты выдачи и возврата являются основными документами, регламентирующими процесс выдачи в подотчет. Акт выдачи должен содержать следующую информацию:

- Наименование организации;

- ФИО подотчетного лица и его должность;

- Описание передаваемых предметов или денежных средств (наименование, количество, сумма);

- Сведения о состоянии передаваемых предметов;

- Дата выдачи и срок возврата;

- Подписи ответственного лица и подотчетного лица.

Акт возврата должен содержать аналогичную информацию, а также информацию о результатах использования подотчетных ценностей или средств.

Выдача в подотчет — важный этап в организационных процессах многих компаний и учреждений. Следуя правилам и оформляя соответствующие документы, можно обеспечить более прозрачный и эффективный процесс учета и использования материальных ценностей и денежных средств.

Способ 4. Договор займа

Основные условия договора займа:

- Сумма займа: в договоре указывается точная сумма, которую заемщик получает от кредитора. В данном случае сумма составляет 3 рубля.

- Проценты по займу: в договоре можно указать проценты, которые заемщик должен уплатить кредитору за пользование займом. Если сумма займа незначительная, проценты часто не включаются.

- Срок возврата займа: в договоре указывается срок, в течение которого заемщик обязуется вернуть займ. В данном случае можно установить срок, согласованный обеими сторонами.

- Штрафные санкции: в случае невыполнения обязательств по договору займа, могут быть предусмотрены штрафные санкции. Однако, при такой маленькой сумме займа, обычно штрафы не применяются.

Преимущества договора займа:

- Простота оформления: договор займа может быть составлен самостоятельно без участия юриста. Он не требует сложных формальностей и может быть заключен в письменной форме.

- Экономичность: при такой небольшой сумме займа, использование договора займа может быть гораздо более выгодным, чем обращение в банк или другие финансовые учреждения.

Договор займа является удобным способом закрытия остаточного кредитного сальдо. Он устанавливает ясные правила и обязательства для кредитора и заемщика и обеспечивает взаимные гарантии выполнения договорных обязательств.

Кредиторская задолженность: проводки

Проводка при получении товара или услуги

Когда организация получает товар или услугу, необходимо осуществить соответствующую проводку. В данном случае, увеличивается дебетовый счет «Поставщики товаров и услуг» и уменьшается кредитовый счет «Кредиторская задолженность». Пример проводки:

- Дебет — Поставщики товаров и услуг

- Кредит — Кредиторская задолженность

Проводка при оплате кредиторской задолженности

Когда организация оплачивает кредиторскую задолженность перед поставщиком, необходимо осуществить соответствующую проводку. В данном случае, уменьшается дебетовый счет «Поставщики товаров и услуг» и уменьшается кредитовый счет «Кредиторская задолженность». Пример проводки:

- Дебет — Кредиторская задолженность

- Кредит — Денежные средства (или другой счет, с которого производится оплата)

Пример проводки, балансовая стоимость кредиторской задолженности

В конце года, необходимо учесть балансовую стоимость кредиторской задолженности. Пожалуйста, обратите внимание, что данная проводка зависит от особенностей вашей организации и требует консультации с профессиональным бухгалтером.

| Счет | Сумма (руб.) |

|---|---|

| Кредиторская задолженность | 3 |

| Расчеты по налогам и сборам | 0.71 |

Пример проводки:

- Дебет — Кредиторская задолженность

- Дебет — Расчеты по налогам и сборам

- Кредит — Финансовые результаты (или другой соответствующий счет)

Необходимо отметить, что вышеприведенные проводки являются общими рекомендациями и требуют адаптации под конкретную ситуацию вашей организации. Рекомендуется проконсультироваться с профессиональным бухгалтером, чтобы учесть все особенности и требования законодательства.

Счет 71 в бухгалтерском учете

Счет 71 в бухгалтерском учете относится к группе счетов «Расчеты с покупателями и заказчиками». Он предназначен для учета дебиторской задолженности перед организацией, то есть денежных средств, которые должны быть получены от покупателей или заказчиков.

На счете 71 отражаются задолженности покупателей по реализации товаров, оказанию услуг или выполнению работ. Этот счет имеет движение только по дебету и служит для контроля и учета задолженности перед организацией.

Характеристики счета 71:

- Относится к активу компании;

- Имеет субсчета для детализации задолженности по покупателям;

- Включается в состав группы III (оборотных средств) баланса;

- Используется для отражения краткосрочных и долгосрочных задолженностей;

- Может иметь подсчеты для разделения задолженности по срокам платежа или видам услуг.

Записи на счете 71:

Зачисление суммы дебиторской задолженности на счет 71 происходит при продаже товаров или оказании услуги. Эта операция отражается в бухгалтерии следующей записью:

Дебет счета 71 «Расчеты с покупателями и заказчиками»

| Счет | Дебет | Кредит |

|---|---|---|

| 70 «Реализация товаров» | Сумма продажи | |

| 19 «НДС по реализации товаров» | Сумма НДС | |

| 46 «Расчеты по налогам и сборам» | Сумма НДС | |

| 60 «Расчеты с поставщиками и подрядчиками» | Сумма закупки товаров или услуги | |

| 90 «Прочие доходы и расходы» | Сумма дополнительных расходов |

Списание дебиторской задолженности со счета 71 происходит, когда задолженность прекращается, например, при получении денег от покупателя. Запись в бухгалтерии будет выглядеть следующим образом:

Кредит счета 71 «Расчеты с покупателями и заказчиками»

| Счет | Дебет | Кредит |

|---|---|---|

| 71 «Расчеты с покупателями и заказчиками» | Сумма задолженности | |

| 50 «Касса» | Сумма полученной оплаты | |

| 51 «Расчетный счет» | Сумма полученной оплаты |

Таким образом, счет 71 в бухгалтерском учете позволяет контролировать задолженность перед организацией, отражать ее движение и проводить нужные финансовые операции.

Что проверить перед реформацией

Перед проведением реформации необходимо провести комплексную проверку определенных аспектов. Следующий список содержит ключевые области, которые стоит учесть для успешной реформации.

1. Законодательная база

Проверьте законодательную базу, которая регулирует реформацию. Удостоверьтесь, что имеются все необходимые положения, а также проверьте актуальность действующих законов и постановлений. Если есть необходимость, обратитесь к юридическим экспертам для получения консультации.

2. Финансовые ресурсы

Оцените финансовые ресурсы, которые понадобятся для проведения реформации. Учитывайте предполагаемые расходы на обучение сотрудников, приобретение необходимого оборудования и других материальных активов. Проведите анализ текущей финансовой ситуации, чтобы убедиться, что у вас будет достаточно средств.

3. Коммуникации

Удостоверьтесь, что у вас есть эффективная система коммуникаций для своих сотрудников и заинтересованных сторон. Важно, чтобы все заинтересованные стороны были в курсе процесса реформации и получали актуальную информацию вовремя. Рассмотрите возможность использования электронных и традиционных каналов коммуникации, а также проведите необходимые тренинги для сотрудников.

4. Вовлечение сотрудников

Реформация может быть успешной только при активном участии сотрудников. Оцените их компетенции и знания, чтобы определить, нужны ли дополнительные обучающие программы или тренинги. Обратите внимание на мотивацию сотрудников, чтобы убедиться, что они поддержат проводимые изменения.

5. Выработка стратегии

Разработайте четкую стратегию и план действий перед реформацией. Определите конкретные цели и сроки, а также ресурсы, необходимые для их достижения. Закрепите ответственность за каждый этап реформации и убедитесь, что все задачи распределены между сотрудниками.

| Компонент | Проверка |

|---|---|

| Законодательная база | Проверить актуальность и наличие соответствующих законов |

| Финансовые ресурсы | Оценить стоимость проведения реформации и наличие достаточных средств |

| Коммуникации | Убедиться в наличии эффективных каналов коммуникации |

| Вовлечение сотрудников | Оценить компетенции и мотивацию сотрудников |

| Стратегия | Разработать четкую стратегию и план действий |

Цитата: «Правильная проверка перед реформацией поможет избежать непредвиденных проблем и добиться более эффективной реализации изменений.»

Процесс реформации баланса: как закрыть кредитовое сальдо на конец года в 3 рубля по 71

Организации и частным лицам иногда приходится сталкиваться с ситуацией, когда на конец года остается незначительное кредитовое сальдо. Даже если это всего 3 рубля по 71 копейку, важно провести процесс реформации баланса, чтобы все было законно и соответствовало требованиям законодательства.

Шаги для закрытия кредитового сальдо

- Сверьте данные: Проверьте, что кредитовое сальдо действительно составляет 3 рубля по 71 копейку. Убедитесь, что все финансовые операции и движение средств за год были правильно учтены.

- Устраните возможные ошибки: Если вы обнаружили какие-либо ошибки или несоответствия в учете или расчетах, исправьте их перед реформацией баланса. Это поможет избежать дополнительных проблем и учтет все изменения.

- Примените соответствующие документы: Создайте или используйте соответствующие документы для реформации баланса и закрытия кредитового сальдо. Это может быть акт учета движения средств либо специальная финансовая отчетность.

- Закройте счета и карты: Если на конец года у вас есть открытые банковские счета или карты, связанные с кредитовым сальдо, закройте их и убедитесь, что все обязательства по ним погашены.

- Сохраните документацию: Важно сохранить все документы, связанные с реформацией баланса и закрытием кредитового сальдо. Это поможет в случае необходимости предоставить доказательства и объяснения.

Процесс реформации баланса и закрытия кредитового сальдо требует внимательности и точности. Следуя указанным шагам и удостоверившись, что все документы и обязательства учтены правильно, вы сможете провести эту процедуру без проблем.

Небольшая таблица для удобства:

| Шаг | Описание |

|---|---|

| 1 | Проверить данные |

| 2 | Исправить ошибки |

| 3 | Создать или использовать соответствующие документы |

| 4 | Закрыть счета и карты |

| 5 | Сохранить документацию |

Необходимо помнить, что реформация баланса и закрытие кредитового сальдо – это процессы, которые могут потребовать профессиональной помощи юристов или финансовых консультантов. Если вам необходима помощь, не стесняйтесь обратиться к опытным специалистам.

Характеристика счета 71

Характеристика счета 71:

- На счете 71 учтены движения денежных средств, переданных организацией ее учредителями и участниками, а также движения денежных средств, направленных организацией своим учредителям и участникам.

- Счет 71 может использоваться для учета приобретения акций учредителей и участников организации.

- На счете 71 отображаются движения средств, перечисленных как внесение дополнительных вкладов в уставный капитал, так и предоставление займов.

Счет 71 состоит из следующих подсчетов:

- 71.01 – «Расчеты с учредителями»

- 71.02 – «Расчеты с участниками»

Открытие и закрытие счета 71 осуществляется в соответствии с правилами бухгалтерского учета и законодательством Российской Федерации.

| Дебет | Кредит |

|---|---|

| Поступления денежных средств от учредителей и участников | Выплаты денежных средств учредителям и участникам |

| Внесение дополнительных вкладов в уставный капитал | Погашение займов учредителей и участников |

| Получение займов от учредителей и участников | Погашение долгов перед учредителями и участниками |

Пример практического применения счета 71:

«ООО «Инновация» приняло дополнительный вклад в уставный капитал от своего учредителя в размере 500 000 рублей. Эта операция отражается по счету 71.01 «Расчеты с учредителями» в дебетовой части. В будущем, при необходимости, организация может произвести выплаты дивидендов своим учредителям, что будет отражено по счету 71.01 в кредитовой части.»

Что может показать оборотно-сальдовая ведомость по счету 71

В оборотно-сальдовой ведомости по счету 71 можно увидеть информацию о состоянии кредитного сальдо на конец отчетного периода. Эта ведомость представляет собой важный инструмент учета и контроля за финансовыми операциями компании.

Вот что может показать оборотно-сальдовая ведомость по счету 71:

- Состояние кредитного сальдо — наличие кредитного сальдо в размере 3 рубля указывает на то, что остаток средств на счете 71 остался положительным к концу года.

- Движение средств — ведомость позволяет увидеть обороты по счету 71 за отчетный период. Это может быть полезно для анализа финансовой активности и планирования дальнейших действий.

- Взаимодействие с другими счетами — оборотно-сальдовая ведомость позволяет отслеживать взаимодействие счета 71 с другими счетами компании, например, счетом 50 «Касса» или счетом 62 «Товары». Это помогает контролировать потоки денежных средств и оптимизировать управление финансами.

Пример содержания оборотно-сальдовой ведомости по счету 71:

| Дата | Операция | Дебет | Кредит | Остаток |

|---|---|---|---|---|

| 01.01.ГГ | Начальное сальдо | — | — | 0.00 |

| 01.12.ГГ | Поступление от клиента | 10.00 | — | 10.00 |

| 31.12.ГГ | Списание на другой счет | — | 7.00 | 3.00 |

Как видно из примера, начальное сальдо было нулевым, после поступления от клиента счет 71 стал иметь положительное сальдо 10.00 рублей, а после списания средств на другой счет осталось только 3.00 рубля.

Проводки и учет невозвращенных подотчетных сумм

Какие проводки нужно сделать при выдаче подотчетных сумм

В начале процесса выдачи подотчетных сумм нужно провести следующие проводки:

- Дебет: счет «Расчеты с работниками по предоставленным займам и авансам».

- Кредит: счет «Расчеты с бюджетом».

Проводки при возврате подотчетных сумм

При возврате подотчетных сумм нужно провести следующие проводки:

- Дебет: счет «Расчеты с бюджетом».

- Кредит: счет «Расчеты с работниками по предоставленным займам и авансам».

Учет невозвращенных подотчетных сумм

Если подотчетная сумма не была возвращена в установленный срок, ее необходимо включить в состав расходов организации. Для этого необходимо провести следующую проводку:

- Дебет: счет «Расходы по операционной деятельности» (подсчет расходов).

- Кредит: счет «Расчеты с работниками по предоставленным займам и авансам» (списание задолженности).

Пример учетной записи

Ниже приведен пример учетной записи для учета невозвращенной подотчетной суммы:

| Счет | Дебет | Кредит |

|---|---|---|

| Расходы по операционной деятельности | 3 рубля | |

| Расчеты с работниками по предоставленным займам и авансам | 3 рубля |

В итоге, правильное проведение операций и учет невозвращенных подотчетных сумм является важным аспектом управления финансами организации. Это даст возможность отслеживать задолженности и оптимизировать управленческие решения.