Увольнение с работы – это сложный период, который часто сопровождается финансовыми трудностями. Однако, несмотря на изменения в доходах, важно помнить о том, что после увольнения можно подать налоговую декларацию. Информация, представленная в декларации, поможет определить правильный размер налогового возврата или уплаты, что может существенно повлиять на финансовое положение работника. Подача налоговой декларации является важной процедурой, которую необходимо выполнить после увольнения и которая позволяет регулировать налоговые вопросы и дополнительно уточнить финансовое положение.

Новые правила и изменения в вычетах в этом году

Каждый год налоговая законодательство может изменяться, и в этом году были внесены новые правила и изменения в вычетах, которые важно знать каждому налогоплательщику. Рассмотрим основные изменения.

1. Увеличение стандартного вычета

Одним из основных изменений является увеличение стандартного вычета в этом году. Теперь налогоплательщикам будет доступен больший размер стандартного вычета, что позволит уменьшить налоговую базу и сохранить больше средств.

2. Изменение вычета на детей

Вычет на детей также был изменен в этом году. Теперь налогоплательщики смогут получить более выгодные условия, если имеют двух или более детей. Размер вычета на каждого ребенка будет больше, что позволит сэкономить на налогах.

3. Новые вычеты для предпринимателей

Для предпринимателей также были введены новые вычеты. Теперь предприниматели смогут воспользоваться вычетами на расходы, связанные с деятельностью предпринимательства, такими как аренда офиса, оплата услуги бухгалтера и др. Это позволит снизить налогооблагаемую базу и сэкономить средства.

4. Упрощение процедуры подачи налоговой декларации

Ряд изменений был внесен в процедуру подачи налоговой декларации. Теперь налогоплательщики могут воспользоваться электронной формой подачи декларации, что позволит упростить и ускорить процесс. Также были введены новые сроки подачи декларации, что дает больше времени для подготовки документов и расчета налоговых обязательств.

5. Изменение вычета на образование

Вычет на образование также был изменен. Теперь налогоплательщики смогут получить вычет не только на свое образование, но и на образование своих детей. Это позволит сэкономить на расходах на образование и получить дополнительные выгоды.

Как получить имущественный вычет у работодателя в 2026 году

Вот несколько шагов, которые помогут вам получить имущественный вычет у работодателя в 2026 году:

Шаг 1: Ознакомьтесь с требованиями

Перед тем, как приступить к процессу получения имущественного вычета, важно ознакомиться с требованиями, установленными налоговым законодательством. Так, вы должны быть гражданином Российской Федерации и иметь статус налогового резидента. Кроме того, вам необходимо иметь соответствующую документацию, подтверждающую ваши права на имущественный вычет.

Шаг 2: Соберите необходимые документы

Для получения имущественного вычета у работодателя вам понадобится следующая документация:

- Копия паспорта

- Копия трудовой книжки

- Справка о доходах за прошлый год

- Справка о приобретении или строительстве жилья

- Договор купли-продажи жилья (если применимо)

Шаг 3: Обратитесь к работодателю

После того, как вы собрали необходимую документацию, обратитесь к своему работодателю с просьбой о предоставлении имущественного вычета. Предоставьте ему все необходимые документы для проверки и оформления. Работодатель должен будет учесть ваш вычет при расчете налоговых обязательств.

Шаг 4: Ожидайте результатов

После того, как вы предоставили своему работодателю необходимую документацию, ожидайте результатов. В случае положительного исхода, работодатель должен будет учесть ваш имущественный вычет при начислении заработной платы. В итоге вы сможете получить дополнительные финансовые выгоды и уменьшить сумму налоговых платежей.

Не забывайте, что процесс получения имущественного вычета может занять некоторое время, поэтому рекомендуется начинать его заранее. Если у вас возникли вопросы или затруднения, лучше обратиться за помощью к специалисту по налоговым вопросам или непосредственно к работодателю.

Как получить налоговый возврат после увольнения: советы и рекомендации

Когда вы увольняетесь, у вас есть возможность подать налоговую декларацию и получить налоговый возврат. Важно знать, как это сделать правильно, чтобы максимально воспользоваться этой возможностью. В этой статье предоставляются советы и рекомендации по получению налогового возврата после увольнения.

1. Подготовьте необходимые документы

Перед тем как подать налоговую декларацию, вам понадобится собрать все необходимые документы. К ним могут относиться:

- Копия вашей трудовой книжки

- Уведомление об увольнении от работодателя

- Копия всех документов, подтверждающих полученный доход (например, заработная плата, премии, вознаграждения)

- Документы, связанные с налоговыми вычетами и льготами

2. Заполните налоговую декларацию

После того как у вас есть все необходимые документы, вы можете приступить к заполнению налоговой декларации. Важно внимательно проверить все данные и убедиться, что вы ничего не упустили. Если у вас возникнут вопросы или затруднения, вы можете обратиться за помощью к специалисту или в налоговую инспекцию.

3. Отправьте налоговую декларацию в налоговую инспекцию

После того как вы заполнили налоговую декларацию, вам нужно отправить ее в налоговую инспекцию. Обратитесь к специалисту или в налоговую инспекцию, чтобы узнать, как именно осуществляется отправка декларации и какие документы вам понадобятся.

4. Ожидайте налоговый возврат

После отправки налоговой декларации в налоговую инспекцию, вам остается только ждать налогового возврата. Обычно это занимает некоторое время, поэтому будьте терпеливы. Если у вас возникнут вопросы или проблемы, связанные с налоговым возвратом, обратитесь в налоговую инспекцию для получения помощи и консультации.

Заполнив налоговую декларацию после увольнения, вы можете получить налоговый возврат, который поможет вам компенсировать финансовые потери, связанные с увольнением. Важно следовать всем правилам и рекомендациям, чтобы максимально воспользоваться этой возможностью.

Налоговый вычет при увольнении с работы

Условия получения налогового вычета при увольнении:

- Сумма выплат по итогам работы должна быть более 400 тысяч рублей;

- Трудовой договор должен быть расторгнут до конца налогового периода;

- Регистрация в качестве безработного в соответствующих органах;

- Предоставление справки о последней доходности;

- Сообщение налоговому органу о факте увольнения в течение семи дней, в случае если сроки перечисления зарплаты и иных выплат нарушались.

Процедура получения налогового вычета при увольнении:

- Получение справки о последней доходности от работодателя.

- Подача заявления на получение налогового вычета в налоговый орган. В заявлении необходимо указать сумму дохода и период, за который был получен доход.

- Рассмотрение заявления налоговым органом. В случае положительного решения, налоговый вычет будет произведен в размере 13% от суммы полученного дохода.

Важно отметить, что размер налогового вычета при увольнении не может превышать 260 тысяч рублей.

| Сумма дохода | Размер налогового вычета |

|---|---|

| 500 000 рублей | 65 000 рублей |

| 1 000 000 рублей | 130 000 рублей |

На что можно использовать налоговый вычет при увольнении:

- Погашение задолженности по налогам;

- Оплата обучения;

- Получение медицинских услуг;

- Оплата жилищно-коммунальных услуг;

- Приобретение недвижимости;

- Иные расходы, утвержденные налоговым законодательством.

Важно помнить, что налоговый вычет можно получить только один раз за налоговый год, а также заплатить налоги обязательно, даже если был получен налоговый вычет.

Таким образом, увольнение с работы не лишает гражданина возможности получить налоговый вычет. Размер вычета зависит от суммы дохода и может быть использован для погашения задолженности и оплаты различных расходов.

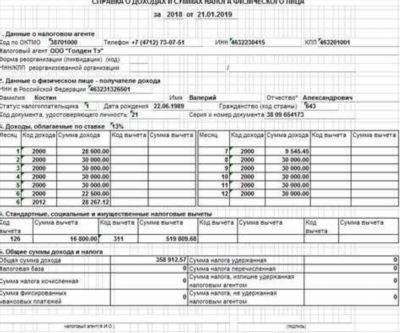

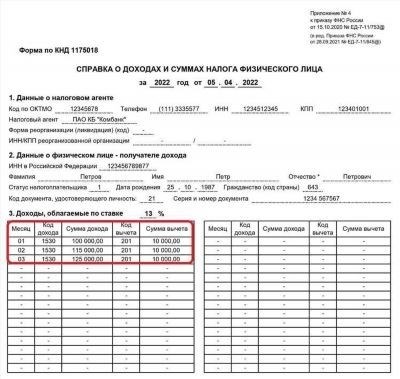

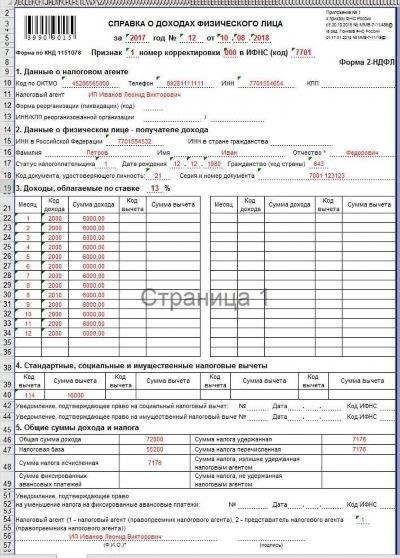

Сколько действует справка 2-НДФЛ при подаче в кредитные организации

Срок действия справки 2-НДФЛ

Обычно справка 2-НДФЛ действует в течение одного календарного года. Это означает, что заемщик может использовать справку при подаче нескольких заявок на кредит в течение этого времени. Однако, количество заявок может быть ограничено правилами конкретной кредитной организации.

Порядок обновления справки 2-НДФЛ

В большинстве случаев банк не требует обновлять справку 2-НДФЛ перед каждой новой заявкой на кредит. Однако, важно помнить, что при изменении показателей дохода (например, при увеличении или уменьшении заработной платы) может потребоваться предоставление актуальной справки.

Дополнительная информация

- При подаче заявки на кредит, помимо справки 2-НДФЛ, банк может потребовать и другую документацию, подтверждающую доход заемщика (например, справку с места работы).

- В случае если справка 2-НДФЛ утрачена или уничтожена, заемщик может обратиться в налоговую инспекцию для получения дубликата.

- Для получения кредита в течение срока действия справки 2-НДФЛ необходимо удостовериться, что другие требования банка (например, кредитный рейтинг или сумма запрашиваемого кредита) также выполняются.

- При подаче заявки на кредит, банк может провести дополнительные проверки на предмет подлинности предоставленной информации.

Важно: Справка 2-НДФЛ имеет ограниченный срок действия, поэтому перед подачей заявки на кредит необходимо убедиться в ее актуальности и при необходимости обновить ее. Также следует помнить о возможном требовании предоставления других документов, подтверждающих доход заемщика.

Всё, что вы должны знать о 3‑НДФЛ

Кто обязан подавать 3-НДФЛ?

3-НДФЛ должна быть заполнена и подана каждым физическим лицом, получающим доходы подлежащие обложению налогом, в том числе:

- работниками, получающими зарплату;

- индивидуальными предпринимателями;

- владельцами недвижимости, получающими арендную плату;

- лицами, получающими доходы от продажи имущества и ценных бумаг;

- резидентами, получающими доходы от источников за пределами России.

Как подать 3-НДФЛ?

Для подачи 3-НДФЛ необходимо собрать и подготовить следующие документы:

- справку о доходах от всех источников за налоговый период;

- справки об удержанных налогах и взносах;

- иные подтверждающие документы (например, копии трудовых договоров, договоров аренды).

После подготовки документов, можно выбрать один из следующих способов подачи 3-НДФЛ:

- электронная подача через сайт ФНС;

- подача через налогового агента (это может быть работодатель или бухгалтерская компания);

- личное обращение в налоговую инспекцию.

Какие сроки подачи 3-НДФЛ?

Сроки подачи 3-НДФЛ зависят от источника дохода и статуса налогоплательщика:

- для работников, иные физические лица, получающих доходы от продажи имущества – до 30 апреля следующего года;

- для индивидуальных предпринимателей – до 31 марта;

- для резидентов, получающих доходы за пределами России – до 30 июня;

- для нерезидентов – до конца налогового периода следующего года.

Что будет, если не подать 3-НДФЛ?

Неподача или неправильное заполнение 3-НДФЛ может повлечь за собой негативные последствия, такие как:

- штрафы и неустойки;

- исправительные меры (например, через судебный порядок);

- ограничение на получение государственных услуг;

- трудности при получении кредитов и иных финансовых услуг.

Важно помнить, что заполнение и подача 3-НДФЛ являются обязательными процедурами для всех, получающих доходы, подлежащие обложению налогом. Правильно и своевременно выполненные действия помогут избежать проблем и неудобств, связанных с налоговыми вопросами.

Как использовать налоговый вычет через работодателя без декларации

Если вы хотите получить налоговый вычет через вашего работодателя и не подавать налоговую декларацию, вам следует ознакомиться с следующими шагами:

1. Уточните возможности вашего работодателя

Некоторые работодатели предлагают своим сотрудникам услуги по списанию налогового вычета напрямую из процентов налогов, удерживаемых из зарплаты. Уточните у вашего работодателя, есть ли у него такая политика и какой максимальный размер налогового вычета вы можете получить.

2. Подготовьте необходимые документы

Для того, чтобы ваш работодатель мог осуществить списание налогового вычета без налоговой декларации, вам возможно потребуется предоставить определенные документы. Это могут быть, например, медицинские справки или документы о платежах по ипотеке. Уточните у вашего работодателя, какие документы им нужны для осуществления списания.

3. Заполните соответствующую форму

Если ваш работодатель предлагает услуги по списанию налогового вычета, у вас возможно будет заполнить специальную форму, в которой вы укажете информацию о ваших платежах и расходах, по которым вы хотите получить вычет. Такая форма может быть предоставлена вам отделом кадров или бухгалтерией вашей компании.

4. Получите налоговый вычет

После того, как вы предоставите нужные документы и заполните форму, ваш работодатель проведет расчет и осуществит списание налогового вычета. Вычет будет учтен при расчете суммы налоговых платежей, удерживаемых из вашей зарплаты.

Использование налогового вычета через работодателя без подачи налоговой декларации может быть удобным и простым способом сэкономить деньги на налогах. Однако не забудьте уточнить возможности и требования вашего работодателя, чтобы воспользоваться этой опцией.

После Увольнения Можно Ли Вернуть НДФЛ По Имущественному Вычету

После увольнения с работы возникает вопрос о возврате НДФЛ по имущественному вычету. Владельцы вычета за прошлый год хотят узнать, возможно ли вернуть уплаченный налог после увольнения. Ответ на этот вопрос зависит от нескольких факторов и требует юридического разъяснения.

Исключение для сохранения вычетов после увольнения

Правила возврата НДФЛ по имущественному вычету включают в себя некоторые исключения, позволяющие сохранить возможность получения вычета после увольнения:

- Сохранение права на вычет при получении заработной платы в течение года после увольнения;

- Возможность продлить срок сохранения права на вычет при сохранении статуса безработного;

- Право на возврат НДФЛ по вычету при увольнении в связи с беременностью или по уходу за ребенком.

Эти положения позволяют сохранить право на имущественный вычет после увольнения, если выполняются определенные условия.

Как вернуть НДФЛ после увольнения?

Для возврата НДФЛ по имущественному вычету после увольнения необходимо выполнить следующие шаги:

- Собрать все необходимые документы: копию трудового договора, справку об увольнении, документы, подтверждающие право на вычет;

- Составить заявление на возврат НДФЛ по имущественному вычету и подать его в соответствующую налоговую службу;

- Ожидать ответа налоговой службы и получить возврат НДФЛ на указанный банковский счет.

При удовлетворении заявления, налоговая служба вернет уплаченный налог по имущественному вычету после увольнения.

Возврат НДФЛ по имущественному вычету после увольнения возможен при выполнении определенных условий. Сохранение права на вычет после увольнения зависит от ряда факторов, таких как получение заработной платы в течение года, статус безработного или особые обстоятельства, например, беременность или уход за ребенком. При выполнении необходимых условий и подаче соответствующих документов, налоговая служба осуществит возврат НДФЛ на указанный банковский счет.

Справка по форме банка: когда и где подавать

Ниже приведены основные моменты, которые необходимо знать о подаче справки по форме банка.

Когда требуется справка по форме банка:

- При оформлении ипотеки или другого кредита;

- Для подтверждения доходов при устройстве на работу;

- При оформлении визы или загранпаспорта;

- Для получения государственной поддержки или пособий;

- При заключении договоров аренды или продажи недвижимости.

Где можно получить справку по форме банка:

Банковскую справку можно получить в филиале банка, где открыт счет, либо через интернет-банкинг. Для получения справки необходимо обратиться в отдел обслуживания клиентов банка и предоставить паспорт и реквизиты счета. В интернет-банкинге справка может быть запрошена в разделе «Документы».

Процедура оформления справки по форме банка:

- Обратиться в банк с паспортом и реквизитами счета;

- Запросить справку по форме банка у сотрудника банка;

- Указать цель и период, за который требуется справка;

- Подтвердить свою личность подписью или паролем;

- Оплатить услугу выдачи справки, если требуется.

Справка по форме банка — неотъемлемый документ, который может понадобиться в различных ситуациях. Знание процедуры ее получения поможет сэкономить время и избежать лишних хлопот.

Подайте налоговую декларацию вовремя и корректно

В нашей стране каждый гражданин обязан подавать налоговые декларации в установленные сроки и в правильной форме. Даже после увольнения необходимо следить за этим обязательством перед государством. Ведь от того, насколько правильно и своевременно Вы заполните и подадите декларацию, зависит многое: размер налоговых платежей, возможность получения вычетов и других льгот, а также соблюдение требований закона.

Чтобы облегчить Вам процесс подачи налоговой декларации, мы собрали несколько важных советов и рекомендаций, которые помогут Вам сделать все правильно.

Важные моменты при заполнении налоговой декларации:

- Используйте только официальные бланки и заполняйте все поля, включая адрес и данные о Вашем бывшем работодателе.

- Внимательно проверьте правильность указанных сумм доходов и расходов, чтобы исключить возможность ошибок в будущем.

- Не забудьте учесть возможные налоговые вычеты, такие как расходы на обучение или лечение, а также декларировать доходы от сдачи имущества в аренду или продажи ценных бумаг.

- Если Вы получили доходы за пределами Российской Федерации, не забудьте указать их в декларации и учесть возможное право на налоговый вычет по соглашениям о избежании двойного налогообложения.

После подачи декларации:

- Храните все документы, подтверждающие Ваши доходы и расходы, включая копии декларации и платежных поручений.

- Следите за своим налоговым учетом и своевременно уплачивайте налоговые суммы, если таковые возникают по результатам проверки или перерасчета.

- Если Вы обнаружили ошибки в декларации после ее подачи, необходимо своевременно обратиться в налоговую службу для внесения изменений.

Предоставление неправильной информации:

Важно отметить, что предоставление неправильной или заведомо ложной информации в налоговой декларации может повлечь за собой серьезные последствия. Граждане, не соблюдающие требования налогового законодательства, могут столкнуться с штрафами и даже уголовной ответственностью.

Цитата:

Правильное заполнение налоговой декларации – это ваша гражданская обязанность и залог спокойствия в отношениях с налоговой службой.

— Налоговый консультант

Ознакомьтесь с правилами и сроками налоговой декларации

Декларация – это документ, в котором физическое лицо или организация предоставляют налоговым органам информацию о своем доходе и затратах. Это обязательное требование закона, которое позволяет государству контролировать выплаты налогов и налоговые обязательства граждан и предприятий.

Какие правила следует учитывать при заполнении налоговой декларации?

- Заполняйте декларацию внимательно и аккуратно, избегая ошибок и опечаток;

- Укажите все доходы, полученные за отчетный период, включая заработную плату, проценты по вкладам, доходы от сдачи в аренду и другие источники;

- Не забудьте указать все расходы, связанные с деятельностью или личной жизнью;

- Используйте правильные коды и формы, указанные в инструкции к декларации;

- Соблюдайте конфиденциальность информации и не передавайте данные третьим лицам без наличия разрешения;

- Если вы не уверены в правильности заполнения декларации, обратитесь за помощью к профессиональному налоговому консультанту или юристу.

Какие сроки нужно соблюдать при подаче налоговой декларации?

Сроки подачи декларации могут отличаться в зависимости от вашего статуса и формы доходов:

- Физические лица, получающие доходы только от заработной платы, должны подать декларацию до 30 апреля;

- Индивидуальные предприниматели, владельцы недвижимости или имущества, а также лица, получающие доходы от предпринимательской деятельности, должны подать декларацию до 15 апреля;

- Юридические лица должны подать декларацию до 1 мая.

Не забывайте, что изменения в законодательстве могут повлиять на сроки подачи декларации. Поэтому регулярно проверяйте информацию о налоговых правилах и сроках на сайте налоговой службы.

Подача налоговой декларации – это ответственный процесс, который требует внимательности, точности и знания законодательства. Соблюдайте правила и сроки, чтобы избежать штрафов и проблем с налоговыми органами. При необходимости обратитесь за консультацией к профессионалам в области налогового права, чтобы быть уверенным в правильности заполнения декларации и соответствии с законом.

Как долго перечисляют налоговый вычет за квартиру

Сроки перечисления налогового вычета за квартиру зависят от нескольких факторов: способа подачи налоговой декларации, периода подачи декларации, а также обработки и проверки документов налоговой инспекцией.

1. Способ подачи налоговой декларации

Когда вы подаете налоговую декларацию налоговому органу, есть два способа — самостоятельная подача или через налогового агента. Если вы подаете декларацию самостоятельно, то сроки перечисления вычета могут быть более длительными, так как налоговая служба должна проверить и обработать большое количество деклараций от граждан.

Если вы используете услуги налогового агента, он будет подавать декларацию от вашего имени и следить за процессом получения вычета. В этом случае сроки перечисления вычета могут быть более короткими, так как налоговый агент имеет опыт работы с налоговыми органами и знает особенности процедур.

2. Период подачи налоговой декларации

Сроки перечисления налогового вычета за квартиру также зависят от периода подачи налоговой декларации. Обычно налоговую декларацию граждане подают в феврале-апреле года, следующего за отчетным. Если вы подали декларацию в начале срока, то шансы получить вычет в более ранние сроки увеличиваются. Однако налоговая инспекция может заняться обработкой и проверкой документов в любой момент, поэтому точных сроков нельзя назвать.

3. Обработка и проверка документов

Период времени, необходимый для обработки и проверки документов налоговой инспекцией, может быть разным. Это может зависеть от загруженности налоговой службы, объема полученных деклараций и других факторов. В среднем, сроки перечисления налогового вычета за квартиру составляют от нескольких недель до 2-3 месяцев после подачи декларации.

В целом, для получения налогового вычета за квартиру необходимо подать налоговую декларацию и дождаться обработки и проверки документов налоговой инспекцией. Сроки перечисления вычета могут варьироваться, но в большинстве случаев граждане получают вычет в течение нескольких месяцев после подачи декларации. Кроме того, помните, что для получения вычета необходимо соблюдать условия, установленные законодательством Российской Федерации.

Следите за статусом вашей декларации и получите налоговый возврат

Подача налоговой декларации после увольнения может стать для вас одним из способов получить налоговый возврат. Однако, чтобы воспользоваться этой возможностью, необходимо следить за статусом вашей декларации и знать все нюансы процесса.

Какие шаги нужно предпринять?

- Определите свой статус: после увольнения вы можете быть самозанятым, получать студенческую стипендию или быть на пособии по безработице. В зависимости от этого, вам нужно будет заполнить соответствующую форму декларации.

- Соберите все необходимые документы: вам понадобятся данные о доходах, расходах, налоговых вычетах и других финансовых операциях.

- Заполните декларацию: обратитесь к специалисту или воспользуйтесь электронными сервисами для заполнения декларации. Убедитесь, что все данные введены корректно.

- Отправьте декларацию: предоставьте заполненную декларацию в налоговую службу или подайте ее электронно через специализированный портал.

Следите за статусом декларации

После подачи декларации необходимо отслеживать ее статус. Для этого вы можете воспользоваться онлайн-сервисами налоговой службы или получить информацию от налогового консультанта. Важно быть в курсе того, на каком этапе находится ваша декларация, чтобы знать, когда ожидать налоговый возврат.

Получение налогового возврата

Получение налогового возврата возможно после проверки и утверждения налоговой декларации. Обычно, этот процесс занимает несколько недель или месяцев. Вы можете выбрать способ получения возврата: на банковский счет, через почтовый перевод или другим удобным для вас способом. Убедитесь, что вы указали правильную информацию для получения возврата.

| Преимущества получения налогового возврата | Способы получения налогового возврата |

|---|---|

|

|

Важные советы

- Сохраняйте копии всех документов и отправленной декларации для вашего архива и в случае возникновения спорных ситуаций.

- Обязательно проверьте правильность введенных данных в декларации, чтобы избежать ошибок и задержек в получении возврата.

- Обратитесь к специалисту или налоговому консультанту, если у вас возникли сложности с заполнением декларации или отслеживанием ее статуса.

Следуя этим рекомендациям, вы сможете эффективно подать налоговую декларацию после увольнения и получить налоговый возврат, который поможет вам улучшить вашу финансовую ситуацию.

Доходы, облагаемые налогом по ставке ___%

При расчете налоговой базы и взимании налога важно учитывать, что существуют различные виды доходов, которые облагаются налогом по разным ставкам. В данной статье мы рассмотрим доходы, которые подлежат обложению налогом по ставке ___%.

1. Расходы на приобретение и реализацию товаров

Доходы от реализации товаров, полученные от предпринимательской деятельности, облагаются налогом по ставке ___%. Это включает в себя продажу товаров в розницу и оптовую торговлю. Налоговая база определяется как разница между полученными доходами от реализации товаров и затратами на их приобретение.

2. Дивиденды

Доходы от получения дивидендов также подлежат обложению налогом по ставке ___%. Дивиденды — это выплаты, сделанные акционерам компаний в качестве части прибыли. Налоговая база для дивидендов определяется как сумма выплат минус налог на прибыль, который уже уплачен компанией.

3. Проценты по вкладам

Доходы от процентов, полученные по вкладам в банке или других финансовых институтах, также облагаются налогом по ставке ___%. Налоговая база для процентов определяется как сумма полученных процентов за отчетный период.

4. Продажа недвижимости

Доходы от продажи недвижимости облагаются налогом по ставке ___%. Налоговая база для продажи недвижимости определяется как разница между суммой продажи и первоначальной стоимостью приобретения недвижимости, увеличенной на затраты на ее улучшение.

5. Лотерейные выигрыши

Доходы от лотерейных выигрышей также подлежат обложению налогом по ставке ___%. Налоговая база для лотерейных выигрышей определяется как сумма выигрыша, которая превышает сумму стоимости участия в лотерее и налога, уплаченного организатором лотереи.

Важно отметить, что указанные ставки могут быть изменены в соответствии с действующим налоговым законодательством. При подаче налоговой декларации необходимо учесть все доходы, полученные в отчетном периоде, и правильно определить налоговую базу и ставку налога.

Сокращение сроков проверок по налоговым вычетам

Существует ряд мер, которые направлены на сокращение времени, необходимого для проверки налоговых вычетов:

Электронная подача документов

Одним из ключевых инструментов в сокращении сроков проверок является электронная подача документов. При этом форматы и сроки предоставления информации жестко регламентируются законодательством. Это позволяет значительно сократить время, затрачиваемое на сбор и обработку данных.

Автоматизация процессов

Автоматизация процессов является неотъемлемой частью сокращения сроков проверок. Использование специализированных программных решений позволяет минимизировать ошибки и ускорить обработку данных, что способствует более быстрому рассмотрению заявок налогоплательщиков.

Усовершенствование системы контроля

Одной из важных составляющих сокращения сроков проверок является усовершенствование системы контроля. Проведение аудиторских проверок с соблюдением прозрачности и в сжатые сроки позволяет более эффективно выявлять нарушения и предотвращать злоупотребления.

Улучшение квалификации и подготовка сотрудников

Важным фактором, влияющим на сокращение сроков проверок, является улучшение квалификации и подготовка сотрудников, занимающихся рассмотрением и утверждением налоговых вычетов. Регулярное обучение и повышение уровня навыков позволяют работникам более оперативно проводить проверки и принимать взвешенные решения.

| Преимущества сокращения сроков проверок: | Недостатки сокращения сроков проверок: |

|---|---|

|

|

Сокращение сроков проверок по налоговым вычетам является одним из важных направлений развития налоговой системы, которое позволяет сделать процесс более прозрачным, эффективным и удобным для налогоплательщиков.

Все форумы ФНС

Федеральная налоговая служба (ФНС) России проводит различные мероприятия для обмена опытом и информацией с налогоплательщиками и их представителями. Одним из наиболее популярных форматов коммуникации стало проведение форумов, на которых участники могут получить актуальную информацию о налогообложении и задать вопросы специалистам ФНС.

Основные форумы ФНС

В рамках своей деятельности Федеральная налоговая служба организует несколько основных форумов, которые охватывают различные сферы налоговой деятельности:

- Форум «НалогФорум» – ежегодное мероприятие, на котором налогоплательщики и представители ФНС обсуждают актуальные проблемы налогообложения, делятся опытом и предлагают свои идеи для улучшения налоговой системы;

- Форум «Эдвайзер» – мероприятие, посвященное налоговому консультированию для предпринимателей и юридических лиц;

- Форум «Молодая гвардия ФНС» – мероприятие, на котором представители молодежных организаций ФНС обсуждают вопросы молодежной политики в сфере налогообложения;

- Региональные форумы – мероприятия, организуемые в различных регионах России для обсуждения вопросов налогообложения на местном уровне.

Преимущества посещения форумов ФНС

Участие в форумах ФНС позволяет получить ряд преимуществ:

- Актуальная информация – на форумах ФНС вы можете узнать о последних изменениях в налогообложении и получить консультации от специалистов;

- Обмен опытом – форумы предоставляют возможность общения с другими налогоплательщиками и специалистами ФНС, что позволяет узнать о лучших практиках и решениях в налоговой сфере;

- Возможность задать вопросы – на форумах вы можете задать вопросы специалистам ФНС и получить профессиональные рекомендации по налоговым вопросам;

- Развитие профессиональных навыков – участие в форумах ФНС позволяет расширить свои знания о налогообложении и повысить свою квалификацию в данной области.

Посещение форумов ФНС – это отличная возможность получить актуальную информацию, обменяться опытом и задать вопросы специалистам. Принимайте активное участие в мероприятиях ФНС и оставайтесь в курсе последних изменений в налогообложении.

Налоговые вычеты: основная информация

Преимущества налоговых вычетов

- Уменьшение налоговой нагрузки. Вычеты позволяют значительно снизить сумму подлежащих уплате налогов, что способствует увеличению доходов граждан.

- Стимулирование определенных видов деятельности. Налоговые вычеты обеспечивают поощрение важных секторов экономики, например образования, науки или благотворительности.

- Социальная поддержка. Вычеты предоставляются налогоплательщикам с определенными социальными статусами, такими как инвалидность или уход за детьми, что помогает облегчить финансовое положение таких граждан.

Основные виды налоговых вычетов

- Виды налоговых вычетов:

- Вычеты на детей. Граждане, имеющие несовершеннолетних детей, могут получать вычеты на детей в определенном размере.

- Вычеты на образование. Родители, оплачивающие образование своих детей, могут воспользоваться вычетами на образование.

- Вычеты на жилье. Лица, получающие доходы от продажи жилья, имеют право на получение вычетов на жилье, уменьшив тем самым налогооблагаемую базу.

- Вычеты на благотворительность. Граждане, осуществляющие благотворительные пожертвования, могут получить вычеты на благотворительность в определенном размере.

- Условия предоставления вычетов:

- Соответствие требованиям законодательства. Для получения налоговых вычетов необходимо соответствовать определенным критериям, установленным законодательством.

- Предоставление необходимых документов. Для подтверждения права на вычеты необходимо предоставить соответствующие документы, например справку из образовательного учреждения или документы о пожертвованиях.

- Соблюдение сроков и процедуры. Вся процедура получения налоговых вычетов должна быть выполнена в установленные сроки и с соблюдением необходимой процедуры.

Получение налоговых вычетов

Для получения налоговых вычетов необходимо обратиться в соответствующие налоговые органы и предоставить необходимые документы. Также можно воспользоваться услугами специализированных юристов или налоговых консультантов, которые помогут оформить все необходимые процедуры и документы.

Налоговые вычеты – это важный инструмент, который позволяет гражданам существенно снизить свою налоговую нагрузку. Однако для получения вычетов необходимо соответствовать определенным требованиям и следовать установленным процедурам. Поэтому рекомендуется обратиться за консультацией специалистов, чтобы правильно оформить все необходимые документы и получить максимальные выгоды от налоговых вычетов.

Соберите необходимые документы для налогового возврата

Оформление налогового возврата может быть сложным и запутанным процессом, особенно если у вас есть специфические обстоятельства, такие как увольнение. Чтобы максимизировать ваши возможности для возврата денег, вам необходимо собрать все необходимые документы. Вот список документов, которые вам понадобятся:

1. Документы, подтверждающие доходы

Соберите все документы, подтверждающие ваш доход после увольнения. Это может включать в себя:

- Справка о заработной плате от вашего бывшего работодателя

- Документы о получении пособия по безработице

- Выписки из банковских счетов, показывающие дополнительные доходы

- Документы о получении пенсии или других пособий

2. Документы, связанные с налоговыми вычетами

Если вы планируете претендовать на налоговые вычеты, вам потребуются следующие документы:

- Свидетельство о рождении или усыновлении детей

- Договор о предоставлении жилья (если вы арендуете жилье)

- Документы о затратах на обучение (если вы учились или учите своих детей)

- Документы о медицинских расходах

3. Документы, подтверждающие затраты на профессиональное развитие

Если вы претендуете на возврат затрат на профессиональное развитие, соберите следующие документы:

- Квитанции об оплате курсов, тренингов или семинаров

- Документы о покупке специализированного оборудования или инструментов

- Свидетельство о прохождении профессиональных экзаменов или сертификации

4. Документы, связанные с благотворительностью

Если вы совершили пожертвования в благотворительные организации, вам потребуются следующие документы:

- Копия квитанций о пожертвованиях

- Документы, подтверждающие статус благотворительной организации

Обязательно сохраняйте все оригиналы документов и делайте копии, чтобы избежать потери информации. Тщательно подготовьтесь к налоговому возврату и предоставьте все необходимые документы для оправдания своих требований.

Когда подавать в налоговую службу

1. Годовая декларация

Самым распространенным случаем подачи декларации является годовая декларация, которую необходимо подать до определенного срока после окончания налогового периода. Отдельные категории налогоплательщиков имеют возможность подавать декларации с использованием упрощенной системы.

2. Декларация при приобретении/продаже недвижимости

Если вы приобрели или продали недвижимость, вам необходимо обратиться в налоговую службу с декларацией об изменении стоимости имущества. Не забудьте сделать это в установленный срок, чтобы избежать штрафных санкций.

3. Декларация после увольнения

После увольнения с работы вы можете также подать декларацию в налоговую службу. В данной ситуации вам следует указать все доходы, полученные в течение года и налоги, уплаченные работодателем. Это позволит вам получить возможные налоговые льготы и вернуть излишне уплаченные налоги.

4. Декларация для получения налоговых вычетов

Если вы имеете право на получение налоговых вычетов, вам следует подать соответствующую декларацию. Она позволит вам вернуть определенную сумму денег, которую вы заплатили в качестве налогов.

5. Декларация при получении наследства

Получение наследства — это также особый случай, когда необходимо обратиться в налоговую службу. Подача соответствующей декларации позволит уточнить налоговую базу и учесть всю полученную сумму правильно.

Не забывайте, что подача декларации в налоговую службу является вашим обязательством перед государством. Соблюдение установленных сроков и предоставление корректной информации являются ключевыми моментами этой процедуры. Используйте вышеперечисленные случаи в качестве ориентира для своевременной и правильной подачи декларации.

Общие суммы дохода и налога: ставка налогообложения

При подаче налоговой декларации после увольнения, важно знать общую сумму дохода и рассчитать соответствующий налог. Ставка налогообложения зависит от уровня дохода и может быть разной для различных категорий налогоплательщиков.

В России применяется прогрессивная шкала налогообложения, что означает, что чем выше доход, тем выше ставка налога. Ставка налога рассчитывается как процент от дохода и может изменяться от одного налогового периода к другому.

- Для налоговых резидентов, имеющих доход до 5 миллионов рублей, применяется ставка 13%. Такая ставка предусмотрена для большинства физических лиц в стране.

- Для тех, кто получил доход от 5 до 15 миллионов рублей, ставка налога составляет 30%. Эта ставка применяется в бОльшей степени для высокооплачиваемых специалистов и предпринимателей.

- Для налоговых резидентов с доходом свыше 15 миллионов рублей применяется ставка 35%.

Важно отметить, что эти ставки относятся к налогу на доходы физических лиц (НДФЛ). В некоторых случаях, еще может быть применен дополнительный учет налогов.

| Доход, рублей | Ставка налога, % |

|---|---|

| до 5 млн | 13% |

| от 5 до 15 млн | 30% |

| свыше 15 млн | 35% |

Налоговая ставка является важным фактором при рассмотрении вопроса о налогообложении после увольнения. Знание правил и предельных значений поможет вам составить точную и полную налоговую декларацию.

Если уволенный работник вернулся обратно

В некоторых случаях может возникнуть ситуация, когда уволенный работник решает вернуться на прежнее место работы. В таком случае возникают вопросы о правах и обязанностях сторон, а также о налоговых последствиях данной ситуации.

Ниже представлены основные аспекты, которые стоит учесть в данной ситуации:

1. Возвращение на прежнее место работы

Если работник решил вернуться на прежнее место работы, то нужно учесть, что его увольнение было признано недействительным. Для этого следует обратиться в суд и доказать нарушение трудовых прав работника.

2. Права и обязанности сторон

Возвращение уволенного работника обратно на работу влечет за собой восстановление его трудовых прав и обязанностей. Работодатель обязан восстановить работника на прежних условиях и сохранять его права в соответствии с трудовым законодательством.

С другой стороны, работник также обязан выполнять свои трудовые обязанности и соблюдать правила, установленные работодателем.

3. Налоговые последствия

При возвращении уволенного работника обратно на работу могут возникнуть налоговые последствия. В первую очередь, следует уточнить с работодателем, какие изменения произошли в налоговом учете в связи с возвращением работника.

Также стоит обратить внимание на налогообложение дохода работника, полученного в период увольнения и после его возвращения. Это может влиять на налогооблагаемую базу работника и необходимость подачи налоговой декларации.

В случае возникновения сложностей с налогообложением, рекомендуется обратиться за консультацией к специалисту в области налогового права.

4. Дополнительные аспекты

Помимо вышеуказанных вопросов, стоит учесть и другие аспекты, которые могут возникнуть при возвращении уволенного работника обратно на работу. Например:

- изменение условий труда и оплаты труда;

- возможность пересмотра трудового договора;

- последствия в документах, связанных с увольнением (трудовая книжка, приказ о увольнении и т. д.).

В каждом конкретном случае стоит обратиться к специалисту в области трудового права для получения подробной консультации и участия в решении возникших вопросов.

Воспользуйтесь услугами налогового консультанта

Когда дело касается налогообложения, все становится сложным и запутанным. Даже если вы не являетесь экспертом в области налогового права, вы все равно должны быть в курсе своих прав и обязанностей, чтобы избежать проблем с налоговыми органами. В таких случаях налоговый консультант может стать вашим незаменимым союзником.

1. Профессиональное консультирование

Налоговый консультант — это высококвалифицированный специалист, который имеет глубокие знания и опыт в области налогового права. Он может помочь вам разобраться во всех нюансах налогового законодательства и сделать процесс подачи налоговой декларации максимально эффективным и безопасным.

2. Минимизация налоговых рисков

Налоговый консультант поможет вам оптимизировать вашу налоговую ситуацию, чтобы минимизировать налоговые риски и избежать возможных проблем с налоговыми органами. Он поможет вам использовать все доступные льготы и снижения налоговой нагрузки, чтобы сохранить больше денег в своем кармане.

3. Подготовка налоговых документов

Подача налоговой декларации — это ответственный и сложный процесс, требующий точности и внимания к деталям. Налоговый консультант поможет вам собрать и подготовить все необходимые документы, чтобы быть уверенным, что ваша налоговая декларация заполнена правильно и в полном соответствии с законодательством.

4. Защита ваших интересов

В случае возникновения проблем с налоговыми органами, налоговый консультант будет вашим представителем и защитником. Он меняет все необходимые действия для защиты ваших интересов и урегулирования спорной ситуации с налоговыми органами без вреда для вас.

5. Экономия времени и ресурсов

Вместо того чтобы тратить свое время на изучение сложных налоговых правил и заполнение декларации самостоятельно, вы можете доверить эту работу налоговому консультанту и сэкономить свое время и усилия. Он возьмет на себя все необходимые процедуры и обязанности, связанные с подачей налоговой декларации, и обеспечит вашу полную соответствие законодательству.

В итоге, воспользовавшись услугами налогового консультанта, вы можете быть уверены в том, что ваша налоговая декларация будет заполнена правильно, ваши налоговые обязательства будут минимизированы, а ваши права будут полностью защищены. Не стесняйтесь обратиться к профессионалу и получить компетентную помощь в сфере налогового права.

Порядок и сроки возврата налога на доходы физических лиц

Какие доходы подлежат возврату налога?

- Доходы от продажи недвижимости или другой собственности;

- Доходы от продажи акций, облигаций или других финансовых инструментов;

- Дивиденды;

- Проценты по вкладам, облигациям и другим инвестициям;

- Доходы, полученные в результате возврата или компенсации;

- Доходы, полученные от аренды недвижимости или других имущественных прав;

- Доходы, полученные от иного источника, не связанного с трудовой деятельностью.

Возможность возврата налога на указанные виды доходов зависит от законодательства страны и налоговых соглашений с другими государствами.

Как подать декларацию на возврат налога?

Декларацию на возврат налога на доходы физических лиц необходимо подавать в налоговый орган, который осуществляет учет налога на доходы физических лиц. Для подачи декларации необходимо предоставить следующие документы:

- Заполненную декларацию;

- Копии документов, подтверждающих доходы;

- Копии документов, подтверждающих уплату налогов;

- Документы, подтверждающие право на возврат налога (например, справка от работодателя).

Сроки подачи декларации

Сроки подачи декларации на возврат налога на доходы физических лиц установлены законодательством и могут варьироваться в разных странах. В России сроком подачи декларации является 30 апреля следующего года после окончания налогового периода.

| Страна | Срок подачи декларации |

|---|---|

| США | 15 апреля |

| Великобритания | 31 января |

| Германия | 31 мая |

Важно помнить, что несоблюдение установленных сроков может повлечь за собой штрафы или другие негативные последствия, поэтому рекомендуется не откладывать подачу декларации на последний момент.

Возврат налога на доходы физических лиц – важная процедура, которая помогает гражданам минимизировать свои налоговые обязательства. Для успешного возврата необходимо правильно заполнить декларацию и соблюдать установленные сроки подачи. Ознакомление с актуальным законодательством и налоговыми правилами поможет избежать проблем и достичь максимально возможного возврата налога.

Увольняюсь – смогу ли я получить налоговый вычет за квартиру

Если вы увольняетесь, то, возможно, вы задаетесь вопросом, сможете ли вы получить налоговый вычет за квартиру. В этой статье мы разберем, какие условия необходимо выполнить, чтобы получить этот вычет, и что делать, если вы уже получили его, но потеряли работу.

Как получить налоговый вычет за квартиру

Для того чтобы получить налоговый вычет за квартиру, необходимо выполнить следующие условия:

- Вы должны быть резидентом РФ;

- Квартира должна быть находиться на территории РФ;

- Квартира должна быть приобретена или построена до 1 января 2014 года;

- Вы должны быть собственником квартиры;

- Квартира не должна быть в совместной собственности с кем-либо еще;

- Вы должны зарегистрироваться в квартире;

- Вы должны использовать квартиру для проживания.

Что делать, если вы уже получили вычет, но уволились

Если вы уже получили налоговый вычет за квартиру, но уволились, вам необходимо знать следующую информацию:

- Если вы продаете квартиру, за которую вы получили вычет, и приобретаете новую, то вы должны вернуть полученный ранее вычет в течение трех лет.

- Если вы не планируете приобретать новую квартиру, то вы должны вернуть полученный ранее вычет в бюджет РФ в течение трех лет.

- Если вы ранее не продавали квартиру, но планируете это сделать после увольнения, то вы должны знать, что вычет будет заморожен до момента продажи квартиры. После продажи квартиры вы должны вернуть полученный вычет, если не приобретете новую квартиру.

Если вы увольняетесь, то вы всё равно можете получить налоговый вычет за квартиру, если у вас есть соответствующие условия. Однако, если вы уже получили вычет, но потеряли работу, вам необходимо знать, что вы должны будете вернуть его в определенных случаях.

Справка для банковских организаций

Справка для банковских организаций обеспечивает клиента и банк информацией, необходимой для принятия правильного решения. Она может содержать различные данные, зависящие от конкретных требований и запросов банка, например:

- Информация о текущем состоянии счета;

- История операций на счете за определенный период времени;

- Данные о доходах и расходах клиента;

- Сведения о наличии других кредитных обязательств;

- Выписка из паспорта клиента;

- И многое другое.

Справка для банковских организаций должна быть составлена в соответствии с требованиями банка и действующим законодательством. Важно предоставить достоверные сведения и актуальную информацию, чтобы избежать недоразумений и задержек в обслуживании.

В некоторых случаях, банк может указать на необходимость нотариального заверения справки. Это делается для обеспечения подлинности и достоверности информации, предоставляемой клиентом.

Справки для банковских организаций могут быть выпущены самим банком или получены уполномоченными органами, такими как налоговые органы или органы государственной статистики. В таких случаях, клиенту необходимо обратиться в соответствующий орган для получения требуемой справки.

Важно помнить, что справка для банковских организаций должна быть запрошена заранее, чтобы предоставить достаточно времени для ее оформления и получения. Это позволит избежать задержек и неудобств при осуществлении банковских операций.