Учет расходов по просрочке товаров является важным аспектом деятельности для завода изготовителя. Просрочка товаров может повлечь за собой значительные финансовые потери. Поэтому, для эффективного управления производством и сокращения потерь, необходимо наладить систему учета и контроля за просрочкой. Это поможет предотвратить образование избыточного товарного запаса и уменьшить затраты на его утилизацию. В статье рассмотрим основные принципы учета расходов по просрочке товаров у завода изготовителя.

Что вы узнаете

В этой статье вы узнаете о важности учета расходов по просрочке товаров у завода изготовителя. Будут рассмотрены основные преимущества такого учета и его влияние на финансовую стабильность предприятия. Также будут предложены практические советы по ведению такого учета и снижению потерь.

Основные преимущества учета расходов по просрочке товаров:

- Оптимизация затрат. Учет расходов по просрочке товаров позволяет идентифицировать проблемные зоны и принимать меры по их устранению. Это позволяет сократить потери и эффективно использовать ресурсы предприятия.

- Улучшение финансовой стабильности. Благодаря учету расходов по просрочке товаров можно предотвратить ненужные затраты и снизить потери. Это обеспечивает финансовую устойчивость и способствует развитию предприятия.

- Повышение доверия клиентов. Клиенты ценят предприятия, которые активно контролируют и решают проблемы с просрочкой товаров. Учет расходов позволяет своевременно сообщать клиентам об изменениях и предпринимать шаги для их удовлетворения.

Практические советы по ведению учета расходов по просрочке товаров:

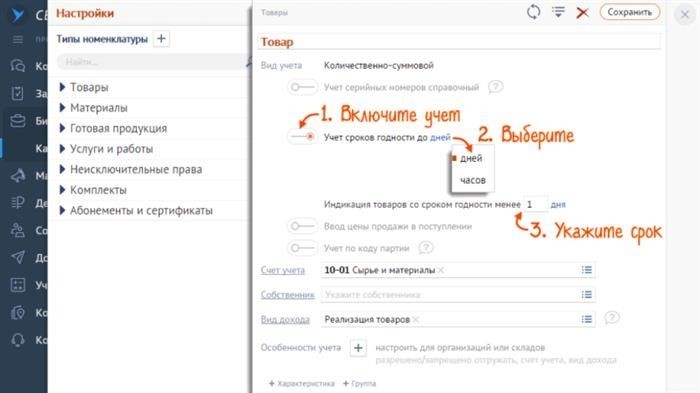

- Создайте систему учета. Разработайте формулу или алгоритм, которые позволят вам точно определить уровень расходов по просрочке товаров. Учет должен быть структурирован и предоставлять достоверную информацию для принятия решений.

- Анализируйте данные. Регулярно анализируйте полученную информацию о расходах по просрочке товаров и выявляйте причины их возникновения. Это поможет улучшить производственные процессы и снизить вероятность повторения проблем.

- Создайте план действий. На основе полученных данных разработайте план действий по снижению расходов по просрочке товаров. Установите конкретные цели и определите необходимые шаги для их достижения.

- Постоянно совершенствуйтесь. Внедряйте новые технологии и подходы к учету и оптимизации расходов по просрочке товаров. Будьте готовы к изменениям и постоянно обучайте своих сотрудников.

Важность учета расходов по просрочке товаров для финансовой стабильности предприятия

Учет расходов по просрочке товаров играет ключевую роль в обеспечении финансовой стабильности предприятия. Он позволяет оптимизировать затраты, снизить потери и улучшить отношения с клиентами. Контроль расходов по просрочке товаров также способствует росту доверия со стороны партнеров и клиентов, что в свою очередь способствует развитию бизнеса и увеличению прибыли.

Изъятие из оборота просроченного товара

Причины изъятия просроченного товара

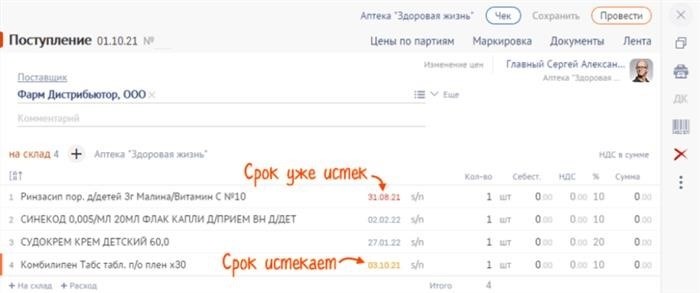

- Истекший срок годности: Продукты питания и медицинские препараты, с истекшим сроком годности, могут потерять свои полезные свойства и стать опасными для здоровья.

- Некачественный товар: Просроченные товары могут быть несоответствующего качества, испорченными или поврежденными, что делает их непригодными для использования.

- Необеспечение безопасности: В случае, если были выявлены недостатки, которые могут негативно сказаться на безопасности потребителей, товары также могут быть изъяты из оборота.

Как происходит изъятие

Процесс изъятия просроченного товара должен осуществляться в соответствии с законодательством и установленными процедурами. Он включает в себя следующие шаги:

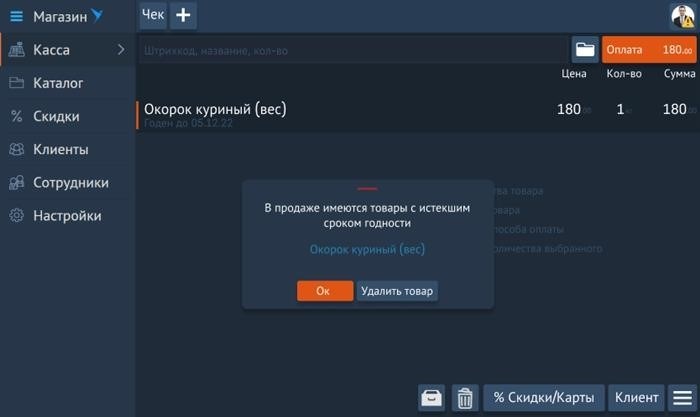

- Обнаружение просроченного товара: В случае обнаружения просроченного товара, необходимо незамедлительно принять меры для его изъятия.

- Назначение ответственных лиц: Определение ответственных лиц, которые будут отвечать за проведение процесса изъятия и его документирование.

- Фиксация причин и объема изъятия: Документирование всех деталей, связанных с изъятием просроченного товара, включая его наименование, дату производства, срок годности и причины изъятия.

- Уведомление органов контроля: Информирование соответствующих органов контроля о произведенном изъятии и предоставление им необходимых документов и информации.

- Уничтожение или переработка товара: Процесс изъятия должен включать уничтожение или переработку просроченного товара в соответствии с установленными правилами и регламентом.

Последствия изъятия

Изъятие просроченного товара может иметь различные последствия, как для предприятия-производителя, так и для потребителей:

- Штрафные санкции: Предприятие-производитель может быть оштрафовано в соответствии с законодательством за нарушение правил хранения и реализации товаров.

- Потеря репутации: Изъятие просроченного товара может негативно сказаться на репутации предприятия и вызвать недоверие со стороны потребителей.

- Компенсация потребителям: В случае, если просроченный товар привел к причинению вреда здоровью потребителей, предприятие может быть обязано выплатить компенсацию.

В целом, изъятие из оборота просроченного товара играет важную роль в защите прав и интересов потребителей, а также в обеспечении безопасности и качества товаров на рынке.

Отражение в налоговом учете

Для корректного учета расходов по просрочке товаров у завода изготовителя необходимо правильно отразить эти расходы в налоговом учете. Это поможет избежать проблем с налоговыми органами и обеспечить соответствие деятельности предприятия требованиям законодательства.

Учет расходов

Расходы по просрочке товаров у завода изготовителя относятся к дебиторской задолженности и могут быть списаны в налоговом учете в виде неполученных доходов. Такой подход позволяет учесть потери связанные с просрочкой оплаты товаров и отразить их в финансовой отчетности.

Оформление расходов

Расходы по просрочке товаров следует оформлять по следующим параметрам:

-

Цель — учет расходов по просрочке товаров.

-

Период — с момента возникновения задолженности до момента ее погашения или списания.

-

Сумма — сумма дебиторской задолженности по просрочке.

Отражение в бухгалтерии

| Счет | Наименование | Дебет | Кредит |

|---|---|---|---|

| 76 «Расчеты с разными дебиторами и кредиторами» | Расходы по просрочке товаров | х | |

| 90 «Продажи» | Неполученные доходы | х |

Для отражения расходов по просрочке товаров в бухгалтерии необходимо зачислить сумму на счет 76 «Расчеты с разными дебиторами и кредиторами» в разделе «Дебет». А в разделе «Кредит» необходимо зачислить сумму на счет 90 «Продажи» с подразделом «Неполученные доходы».

Документация

Для подтверждения факта расходов по просрочке товаров необходимо составить и хранить следующую документацию:

- Договор на поставку товаров.

- Акты выполненных услуг/поставки товаров.

- Счета-фактуры.

- Акты сверки.

- Претензии.

- Судебные решения (при наличии).

Правильное оформление и хранение документации поможет обеспечить качественный учет и своевременное реагирование на возникающие просрочки и споры с дебиторами.

Отражение расходов по просрочке товаров у завода изготовителя в налоговом учете требует внимания и точности. Корректное оформление расходов и соответствие требованиям законодательства поможет предотвратить проблемы с налоговыми органами и обеспечить надежный финансовый учет у предприятия.

Общий порядок списания товаров

1. Определение товаров, подлежащих списанию

На первом этапе необходимо определить, какие товары подлежат списанию. Это может быть товар, который утратил свою товарность, устарел, испортился, поврежден или не соответствует требованиям качества. Также могут быть списаны товары, которые не были проданы и долгое время находились на складе.

2. Оформление акта списания

Для списания товаров необходимо оформить акт, который содержит следующую информацию:

- Наименование организации

- Дата составления акта

- Перечень и количество списываемых товаров

- Причина списания

- Подписи ответственных лиц

3. Учет списанных товаров в учетной системе

После оформления акта списания необходимо внести соответствующие изменения в учетную систему. Списанные товары должны быть отражены в журнале учета движения товаров, а их стоимость должна быть учтена в расходах организации.

4. Формирование документации для налогового учета

Списание товаров имеет также налоговое значение, поэтому необходимо сформировать документацию для налогового учета. В документацию включаются акт списания и другие документы, подтверждающие основания для списания товаров.

| Документы для налогового учета | Обязательность наличия |

|---|---|

| Акт списания товаров | Обязателен |

| Акт о погашении стоимости списанных товаров | Обязателен при списании товаров с основного средства |

| Акты на списание утраты товарных ценностей | Обязательны при утрате товарных ценностей |

Важно: Документация должна быть подготовлена в соответствии с требованиями налогового законодательства.

5. Утилизация или реализация списанных товаров

Списанные товары могут быть утилизированы или реализованы. Утилизация предполагает уничтожение товаров в соответствии с экологическими требованиями. Реализация подразумевает продажу списанных товаров по сниженной цене или передачу их в другие организации.

Общий порядок списания товаров должен быть описан во внутренних документах организации и выполняться в соответствии с законодательством и учетными стандартами.

Нормативное регулирование списания товаров с истекшим сроком годности

При учете расходов по просрочке товаров у завода изготовителя важно знать нормативное регулирование списания товаров с истекшим сроком годности. В Российской Федерации данная сфера деятельности регулируется рядом законодательных актов.

Основные нормативные акты

Списание товаров с истекшим сроком годности осуществляется в соответствии со следующими нормативными актами:

- Федеральный закон от 27.12.1991 № 214-ФЗ «О безопасности пищевых продуктов и пищевой продукции»

- Федеральный закон от 21.11.2011 № 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации»

- Постановление Правительства РФ от 29.02.2016 № 181 «Об утверждении Правил хорошей практики производства и оборота медицинских изделий»

Принципы списания товаров с истекшим сроком годности

При списании товаров с истекшим сроком годности следует руководствоваться следующими принципами:

- Безопасность потребителя. Списание товаров с истекшим сроком годности необходимо для предотвращения возможных негативных последствий для здоровья потребителей.

- Соблюдение законодательства. Списание товаров должно осуществляться в соответствии с требованиями законодательства о безопасности пищевых продуктов и пищевой продукции.

- Ответственность производителя. Завод-изготовитель несет ответственность за качество и безопасность своей продукции, включая контроль сроков годности и своевременное списание просроченных товаров.

Процесс списания товаров с истекшим сроком годности

Процесс списания товаров с истекшим сроком годности включает в себя:

- Идентификацию просроченных товаров. Специалисты проводят регулярные проверки и идентифицируют товары с истекшим сроком годности.

- Фиксацию информации. Завод-изготовитель фиксирует информацию о просроченных товарах, включая их количество и ассортимент.

- Списание товаров. Производится оформление акта списания и осуществляется само списание товаров.

- Утилизацию. Списанные товары должны быть утилизированы в соответствии с требованиями законодательства.

Ответственность за нарушение правил списания товаров с истекшим сроком годности

Завод-изготовитель несет ответственность за нарушение правил списания товаров с истекшим сроком годности. В случае выявления нарушений может быть наложен штраф или возбуждено административное дело в соответствии с действующим законодательством.

Типовые проводки по списанию

Списание товаров со склада

Основным документом при списании товаров является акт списания. Данный документ должен содержать следующую информацию:

- Наименование и количество списываемых товаров;

- Причина списания (просрочка, испорченность и т.д.);

- Дата и номер акта списания;

- Подписи ответственных лиц.

В бухгалтерии происходят следующие типовые проводки по списанию товаров со склада:

| Счет | Название счета | Дебет | Кредит |

|---|---|---|---|

| 41 | Товары | + | — |

| 90 | Расчеты с поставщиками и подрядчиками | — | + |

Счет 41 «Товары» уменьшается на сумму списываемых товаров (дебет), а счет 90 «Расчеты с поставщиками и подрядчиками» увеличивается на эту же сумму (кредит).

Списание расходов по просрочке

Помимо самого списка товаров, необходимо учесть и возникающие расходы по просрочке. Для отражения этих расходов в бухгалтерии, используются следующие типовые проводки:

| Счет | Название счета | Дебет | Кредит |

|---|---|---|---|

| 91 | Расходы по просрочке | + | — |

| 68 | Расчеты по налогам и сборам | — | + |

Счет 91 «Расходы по просрочке» увеличивается на сумму расходов по просрочке (дебет), а счет 68 «Расчеты по налогам и сборам» уменьшается на эту же сумму (кредит).

Корректное проведение типовых проводок по списанию поможет правильно учесть расходы по просрочке на заводе изготовителя и поддерживать финансовую отчетность в актуальном состоянии.

Уменьшаем налог на прибыль

1. Использование льготных программ и стимулов от государства. Государство предоставляет различные льготы и стимулы для предприятий, которые способствуют уменьшению налоговой нагрузки. Например, существуют программы налоговых льгот для новых предприятий или предприятий, расположенных в определенных регионах. Также можно воспользоваться льготами, связанными с инвестициями в определенные отрасли экономики. Это позволит снизить налоговую базу и уменьшить налоговые выплаты.

2. Оценка и оптимизация затрат. Одним из способов снижения налога на прибыль является оптимизация затрат. Для этого необходимо провести детальный анализ всех расходов и определить потенциальные области сокращения затрат. Например, можно рассмотреть варианты сокращения расходов на аренду помещений или экономии на энергозатратах. Оптимизация затрат позволит снизить налоговую базу и, как следствие, налоговые выплаты.

Пример:

Предприятие «Альфа» провело анализ своих затрат и выявило, что можно снизить расходы на аренду помещений. В результате переговоров с арендодателем удалось достичь соглашения об уменьшении арендной платы на 30%. Это позволило предприятию снизить налоговую базу и уменьшить налог на прибыль на 10%.

3. Использование амортизации. Амортизация — это систематическое распределение стоимости активов предприятия на протяжении их срока службы. Использование амортизации позволяет снизить налогооблагаемую прибыль. Например, если налоговое законодательство предусматривает возможность учета амортизации, компания может использовать это преимущество и уменьшить свои налоговые выплаты.

Пример:

Предприятие «Бета» использовало возможность учета амортизации на свои оборудование. В результате, они смогли уменьшить налог на прибыль на 15%.

4. Международное налогообложение. Если предприятие имеет филиалы или дочерние компании за границей, оно может воспользоваться преимуществами международного налогообложения. Некоторые страны предоставляют налоговые льготы для компаний, которые имеют их на своей территории. Это позволяет снизить общую налоговую нагрузку на предприятие.

Пример:

Предприятие «Гамма» имеет филиалы в нескольких странах. Они воспользовались налоговыми льготами, предоставляемыми одной из стран, и смогли уменьшить налог на прибыль на 20%.

Снижение налога на прибыль может быть реализовано путем использования льготных программ и стимулов от государства, оптимизации затрат, использования амортизации и международного налогообложения. Эти методы позволяют снизить налоговую базу и уменьшить налоговые выплаты, что способствует увеличению чистой прибыли предприятия и его стабильному развитию.

Рекомендации по предупреждению налогового спора

Налоговые споры могут стать серьезной проблемой для предприятий, включая заводы изготовителей. В целях предотвращения финансовых и юридических проблем, мы предлагаем следующие рекомендации:

1. Соблюдение законодательства

Чтение, понимание и соблюдение налогового законодательства является основой для предотвращения налоговых споров. Убедитесь, что вы владеете информацией о налоговых требованиях, связанных с учетом расходов по просрочке товаров, и соблюдайте их при проведении финансовых операций.

2. Предоставление точной и полной информации

Предоставление точной и полной информации о расходах по просрочке товаров и их учете поможет избежать недоразумений с налоговыми органами. Все документы, связанные с этими расходами, должны быть аккуратно оформлены и соответствовать требованиям законодательства.

3. Установление эффективной системы внутреннего контроля

Установление эффективной системы внутреннего контроля позволит предотвратить ошибки и потерю данных при учете расходов по просрочке товаров. Следите за тем, чтобы все финансовые операции были правильно записаны и подтверждены соответствующими документами.

4. Сотрудничество с профессиональными консультантами

Налоговое законодательство является сложным и постоянно меняющимся. Сотрудничество с профессиональными юристами и бухгалтерами поможет грамотно разобраться во всех вопросах, связанных с учетом расходов по просрочке товаров, и предотвратить налоговые споры.

5. Анализ и контроль

Постоянный анализ и контроль за учетом расходов по просрочке товаров помогут выявить возможные нарушения и своевременно принять меры по их исправлению. Внесите необходимые изменения в систему учета и улучшите процессы, чтобы минимизировать риски налоговых споров.

6. Формирование долгосрочной налоговой стратегии

Разработка и реализация долгосрочной налоговой стратегии помогут снизить риски налоговых споров. Учитывайте все изменения в налоговом законодательстве и принимайте меры заранее, чтобы избежать проблем с налоговыми органами.

Законодательное регулирование и особенности списания

Законодательное регулирование

Списание товаров у завода изготовителя осуществляется на основании следующих нормативных актов:

- Гражданский кодекс Российской Федерации;

- Налоговый кодекс Российской Федерации;

- Федеральный закон от 29 декабря 2017 года № 488-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (в части учета и списания СНП, НПАТ);

- Приказ Минфина России от 26 июля 2012 года № 107н «Об утверждении положения по бухгалтерскому учету «Учет затрат по производству и продаже продукции (работ, услуг)»;

- Постановление Правительства Российской Федерации от 1 декабря 2010 года № 932 «Об утверждении Положения о бухгалтерском учете»;

Особенности списания

При списании товаров у завода изготовителя следует учесть следующие особенности:

- Списание осуществляется в соответствии со статьей 391 Гражданского кодекса Российской Федерации, которая регулирует порядок списания просроченных товаров;

- Списание производится на основании акта о списании или другого документа, утвержденного руководителем предприятия;

- Списывать товары следует с учетом их стоимости на дату списания;

- Списание должно быть зарегистрировано в учетной системе предприятия и иметь соответствующую бухгалтерскую отчетность;

- Списанные товары должны быть уничтожены или переданы на переработку в соответствии с требованиями законодательства и правилами охраны окружающей среды.

Примеры списания

Приведем несколько примеров списания товаров у завода изготовителя:

| Товар | Количество | Стоимость |

|---|---|---|

| Продукт А | 100 шт | 5000 руб |

| Продукт Б | 50 шт | 3000 руб |

| Продукт В | 200 шт | 8000 руб |

В данном примере товары списываются с учетом их количества и стоимости на момент списания.

Списание товаров у завода изготовителя является важной процедурой учета расходов по просрочке и осуществляется в соответствии с законодательством. При списании следует учитывать особенности и требования по учету и уничтожению списанных товаров.

Кратко для ленивых

Завод изготовителя должен учитывать расходы по просрочке товаров, чтобы иметь контроль над своими финансами. Для этого необходимо:

1. Оценить убытки

Расчет убытков поможет определить размер финансовых потерь из-за просрочки товаров. Важно учесть все затраты, включая стоимость товара, расходы на его транспортировку и хранение, а также возможные штрафы и санкции.

2. Анализировать причины просрочки

Изучение причин просрочки поможет предотвратить повторение таких ситуаций в будущем. Необходимо анализировать процессы производства, поставки и хранения товаров, чтобы выявить возможные узкие места и проблемы.

3. Установить систему контроля

Регулярный мониторинг и контроль просроченных товаров помогут своевременно выявлять и устранять проблемы. Необходимо создать систему учета и контроля просроченных товаров, чтобы минимизировать финансовые потери.

4. Принять меры по улучшению

На основе анализа убытков и причин просрочки необходимо разработать и внедрить меры по улучшению процессов. Это может включать изменение поставщиков, оптимизацию процессов производства и доставки, а также обучение сотрудников.

5. Повышение качества товаров

Один из способов снижения просрочки товаров — повышение их качества. Необходимо обратить внимание на выбор сырья и материалов, контроль качества на всех этапах производства и упаковки товаров.

Оформление бухгалтерской первички по просроченным товарам

1. Описание товара

В бухгалтерской первичке следует указать детальное описание просроченного товара: его название, артикул, количество, единицу измерения, стоимость и дату истечения срока годности.

2. Указание причин просрочки

Необходимо указать причины, по которым товар просрочился. Это может быть ошибка в управлении запасами, неправильное хранение или транспортировка товара, недостаточный спрос на товар и другие факторы.

3. Учет списания товара

Просроченный товар следует списать из учета предприятия. При этом необходимо указать дату списания, причину списания, инициатора списания и документ, подтверждающий факт списания.

4. Учет стоимости просроченного товара

При оформлении бухгалтерской первички важно указать стоимость просроченного товара в соответствии с текущими бухгалтерскими правилами и нормами.

5. Заполнение соответствующих граф и таблиц

Для наглядности и структурированности информации в бухгалтерской первичке рекомендуется использовать графические элементы, такие как таблицы. В таблице можно указать следующие данные: название товара, артикул, количество, единицу измерения, стоимость, дату истечения срока годности, причины просрочки, дату списания и другую необходимую информацию.

6. Подписание и утверждение документа

Бухгалтерская первичка должна быть подписана ответственными лицами, уполномоченными на эту процедуру. Подтверждение утверждения бухгалтерской первички может происходить путем аттестации, регистрации в учетной системе или другим способом, установленным предприятием.

Корректное и своевременное оформление бухгалтерской первички по просроченным товарам позволит предприятию иметь четкую и полную информацию о расходах, связанных с просрочкой товаров, а также предоставит возможность принять соответствующие меры для предотвращения подобных ситуаций в будущем.

Оформляем правильно первичные документы

Заводы-изготовители товаров часто сталкиваются с ситуацией, когда клиенты не оплачивают заказанные товары вовремя. Это может привести к финансовым потерям и необходимости учета расходов по просрочке товаров. Чтобы правильно оформить такие расходы, необходимо создавать первичные документы, которые будут служить основой для учета и доказательством перед клиентом.

Важность правильного оформления первичных документов

Правильное оформление первичных документов имеет несколько важных преимуществ:

- Позволяет документировать факт просрочки оплаты и установить хронологию событий;

- Создает доказательство потерь и позволяет сделать постоянную ссылку на конкретный документ во всех учетных записях;

- Служит основой для регистрации расходов и составления финансовых отчетов;

- Позволяет предоставить информацию о просрочке клиенту или в случае необходимости передать дело в суд;

- Играет ключевую роль при анализе и контроле задолженности клиентов.

Примеры первичных документов

В зависимости от требований и правил учета, первичные документы могут включать следующие:

| Название документа | Описание |

|---|---|

| Акт сверки дебитора | Документ, который отражает текущую задолженность клиента и суммы просроченных платежей. |

| Акт о неполученных денежных средствах | Документ, подтверждающий факт просрочки оплаты и сумму задолженности. |

| Накладная | Документ, который выдается при отгрузке товаров клиенту. В ней указываются детали и количество товаров, а также условия оплаты. |

| Счет-фактура | Документ, выставляемый клиенту с указанием суммы оплаты за поставленные товары. Он служит основой для расчетов между сторонами. |

Сохранение и хранение первичных документов

Сохранение первичных документов является обязательным элементом для обеспечения их юридической значимости. Они должны быть храниться в течение определенного периода времени, как правило, не менее 5 лет.

Хранение можно осуществлять в печатном виде или в электронном виде. При этом необходимо соблюдать требования к условиям хранения: сохранность, целостность, доступность и возможность идентификации документов.

Оформление первичных документов является важным этапом в учете расходов по просрочке товаров для заводов-изготовителей. Они служат доказательством перед клиентами и основой для регистрации расходов. Правильное оформление и хранение документов помогут обезопасить и защитить интересы предприятия.

Налоговые нюансы списания товаров

Налоговые вычеты при списании товаров

При списании товаров организация может иметь право на налоговые вычеты, которые позволяют уменьшить налогооблагаемую базу. В России налоговые вычеты предоставляются на основе некоторых критериев, таких как уценка товара, наличие документов, подтверждающих утерю товара, или необходимость утилизации.

Для получения налоговых вычетов при списании товаров необходимо:

- Убедиться, что организация имеет право на эти вычеты согласно законодательству страны;

- Вести документальное подтверждение списываемых товаров;

- Предоставить налоговой службе все необходимые документы для подтверждения списания и учета налоговых вычетов.

Налоговые обязательства при списании товаров

Списание товаров также может повлечь за собой налоговые обязательства организации. Например, если товар был списан как утраченный или утерянный, и впоследствии он был обнаружен или восстановлен, организация может быть обязана уплатить налоги на этот товар.

Чтобы избежать дополнительных налоговых обязательств при списании товаров, необходимо:

- Вести точный и надежный учет товаров;

- Осуществлять регулярные инвентаризации, чтобы проверять наличие списанных товаров;

- Своевременно обновлять данные учетной системы при возникновении изменений в списке товаров.

Важность правильного учета расходов по просрочке товаров

Правильный учет расходов по просрочке товаров является одним из ключевых аспектов эффективного финансового управления организацией. Ошибки в учете могут привести к неправильному расчету налогооблагаемой базы и дополнительным налоговым обязательствам.

Чтобы обеспечить правильный учет расходов по просрочке товаров, рекомендуется: