Наличие грамотно настроенной системы начисления заработной платы в управлении персоналом является важным аспектом успешного функционирования организации. В данной статье рассмотрены ключевые шаги начисления заработной платы в УПП на примере современных практик. Будут рассмотрены основные этапы процесса, а также методы и инструменты, которые помогут организации эффективно управлять выплатами сотрудникам.

Как начислить зарплату в 1С 8.3 Бухгалтерия пошагово для чайников

Шаг 1: Создание кадрового документа

Первым шагом необходимо создать кадровый документ в 1С 8.3 Бухгалтерии. Для этого нужно зайти в раздел «Зарплата и кадры» и выбрать пункт «Кадровые документы». Далее нажать на кнопку «Создать», выбрать нужный тип документа (например, «Расчет заработной платы») и заполнить все необходимые поля, такие как период, сотрудник, начисления и удержания.

Шаг 2: Задание начислений и удержаний

После создания кадрового документа необходимо задать начисления и удержания для каждого сотрудника. Для этого внутри документа выберите нужного сотрудника и перейдите на вкладку «Начисления». Здесь вы можете добавить новое начисление, указать его тип, сумму, период и другие параметры. Аналогично, можно задать и удержания.

Шаг 3: Расчет зарплаты

После задания всех начислений и удержаний необходимо произвести расчет зарплаты. Для этого перейдите на вкладку «Расчет зарплаты», нажмите на кнопку «Рассчитать» и дождитесь окончания процесса расчета. После этого программа автоматически выведет расчитанную сумму зарплаты для каждого сотрудника.

Шаг 4: Проверка и корректировка данных

После расчета зарплаты необходимо проверить полученные результаты и в случае необходимости внести корректировки. Для этого перейдите на вкладку «Результаты расчета» и просмотрите все данные. Если вы обнаружили ошибку или нужно внести изменения, вы можете отредактировать нужные поля внутри кадрового документа.

Шаг 5: Формирование документов

После проверки и корректировки данных необходимо сформировать документы о начислении зарплаты. Для этого перейдите на вкладку «Документы», выберите нужные настройки и нажмите на кнопку «Сформировать». Программа сама сгенерирует документы с расчитанной зарплатой для каждого сотрудника.

- Создание кадрового документа

- Задание начислений и удержаний

- Расчет зарплаты

- Проверка и корректировка данных

- Формирование документов

| Шаг | Описание |

|---|---|

| Шаг 1 | Создание кадрового документа |

| Шаг 2 | Задание начислений и удержаний |

| Шаг 3 | Расчет зарплаты |

| Шаг 4 | Проверка и корректировка данных |

| Шаг 5 | Формирование документов |

Примечание: Важно помнить, что точный порядок действий может немного отличаться в зависимости от версии 1С 8.3 Бухгалтерии и используемых параметров.

Начисление зарплаты в 1С 8.3 Бухгалтерия может показаться сложным процессом для новичков. Однако с помощью пошаговой инструкции и правильного понимания основных принципов работы программы, вы сможете успешно выполнить эту задачу и обеспечить своим сотрудникам своевременное начисление заработной платы.

Начисление заработной платы и страховых взносов

1. Расчет заработной платы

Расчет заработной платы основан на учете рабочего времени, тарифных ставках, нормативах выплат и других факторах. Для начисления заработной платы необходимо учесть следующие компоненты:

- Основная заработная плата;

- Дополнительные выплаты (надбавки, премии);

- Вычеты (налоги, страховые взносы).

2. Налогообложение и страховые взносы

Начисление заработной платы и страховых взносов также предполагает участие в налогообложении. В Российской Федерации действуют следующие виды налогов и взносов:

- НДФЛ (налог на доходы физических лиц);

- ЕСН (единый социальный налог);

- Страховые взносы на обязательное социальное страхование.

3. Отчетность и документационное сопровождение

Весь процесс начисления заработной платы и страховых взносов должен сопровождаться соответствующей отчетностью и документацией. Это включает в себя:

- Табели учета рабочего времени;

- Трудовые договоры;

- Различные справки и уведомления;

- Отчеты об уплаченных налогах и взносах.

4. Автоматизация и программное обеспечение

Для более эффективного и точного начисления заработной платы и страховых взносов многие организации в настоящее время используют специальное программное обеспечение. Такие системы автоматизируют расчеты на основе заданных параметров и упрощают ведение документации.

Глава 6. Исчисление налога с доходов физических лиц

В данной главе рассматривается вопрос исчисления налога с доходов физических лиц в Российской Федерации. Налоговая база для физических лиц включает в себя различные виды доходов, полученных за налоговый период.

Основные понятия и определения

- Доходы физических лиц — совокупность полученных физическим лицом денежных средств и иного имущества, которые подлежат обложению налогом.

- Облагаемый доход — доход, подлежащий налогообложению, после применения налоговых вычетов, льгот и иных правовых статусов.

- Ставка налога — процентная ставка, по которой исчисляется налог с полученного дохода.

- Удержание налога — процесс, при котором налоговые агенты удерживают налог с доходов физических лиц и перечисляют его в бюджетные органы.

Исчисление налога с доходов физических лиц

Сумма налога с доходов физических лиц рассчитывается по формуле:

Налог = Облагаемый доход x Ставка налога

При этом, налоговая ставка может быть как фиксированной (независимо от величины дохода), так и прогрессивной (зависит от величины дохода).

Налоговые вычеты и льготы

Для уменьшения облагаемой суммы дохода физических лиц предусмотрены налоговые вычеты и льготы. Например:

- Вычеты на детей;

- Вычеты на обучение;

- Вычеты на медицинские расходы;

- Льготы для инвалидов и другие.

Налоговые вычеты и льготы позволяют уменьшить облагаемый доход и, соответственно, сумму налога.

Удержание и уплата налога

Налог с доходов физических лиц удерживается налоговыми агентами, такими как работодатели, банки и другие организации. Они обязаны перечислять удержанный налог в бюджетные органы в установленные сроки.

Примечание: Информация, представленная в данной статье, не является юридической консультацией. Всегда рекомендуется обратиться к специалистам для получения конкретной информации и консультации по налоговым вопросам.

Глава 8. Персонифицированный учет

Этапы персонифицированного учета:

- Регистрация сотрудника

- Установление ставки заработной платы

- Фиксация времени работы

- Учет отработанных временных дней

- Расчет премий и доплат

- Вычеты с заработной платы

- Составление и хранение табелей учета

- Формирование начислений и расчет заработной платы

- Выплата заработной платы

Документация персонифицированного учета:

- Трудовой договор и приложения к нему

- Заявления и распоряжения относительно изменений в работе и условиях труда

- Табель учета времени работы

- Сведения о работе вахтовым методом (если применимо)

- Документы, подтверждающие премии и доплаты

- Документы, подтверждающие вычеты с заработной платы (налоги, страховые взносы и др.)

- Документация, связанная с выплатой заработной платы (платежные поручения, кассовые ордера и т.д.)

| Дата | Время прихода | Время ухода | Отработанное время | Дополнительные часы |

|---|---|---|---|---|

| 01.05.2022 | 8:30 | 17:30 | 8.00 | 2.00 |

| 02.05.2022 | 8:15 | 17:45 | 8.5 | 1.50 |

Персонифицированный учет важен для обеспечения корректного и справедливого начисления заработной платы для каждого сотрудника. Он позволяет учесть все факторы, влияющие на заработок, и обеспечить соответствующую контроль и отчетность.

Глава 7. Исчисление единого социального налога и взносов в ПФР

Исчисление ЕСН

Исчисление единого социального налога осуществляется по следующей формуле:

ЕСН = заработная плата × ставка налога

Заработная плата включает все выплаты работнику, которые относятся к доходам и предполагают начисление налога. В ставку налога входит процент, установленный законодательством.

Исчисление ЕСН выполняется каждый месяц по окончании отчетного периода. Работодатель обязан удержать соответствующую сумму налога из заработной платы работника и перечислить его в бюджет государства.

Исчисление взносов в ПФР

Исчисление взносов в ПФР представляет собой процедуру расчета суммы пенсионных отчислений, которую работодатель обязан уплатить за каждого работника. Расчет производится согласно следующей формуле:

Взносы в ПФР = заработная плата × ставка взноса

Ставка взноса включает процент, установленный законодательством, от общей суммы заработной платы работника.

Исчисление взносов в ПФР также осуществляется ежемесячно и работодатель обязан уплачивать соответствующие суммы в Пенсионный фонд Российской Федерации.

Отчетность и контроль

Исчисление ЕСН и взносов в ПФР требует точности и правильности расчетов. Работодатель должен вести соответствующую отчетность и своевременно уплачивать налоги и взносы в бюджет государства и ПФР.

- Расчеты по ЕСН и взносам в ПФР должны быть представлены в налоговые органы и ПФР каждый месяц;

- Работодатель должен быть готов предоставить необходимые документы и объяснения по исчислению и уплате;

- Нарушение правил исчисления и уплаты налогов и взносов может привести к административным и уголовным ответственности;

- При возникновении разногласий или споров с налоговыми органами или ПФР рекомендуется обращаться за профессиональной юридической помощью.

Важно понимать, что исчисление ЕСН и взносов в ПФР — это сложный и ответственный процесс, требующий внимательного контроля и соблюдения законодательных норм. Неправильное исчисление или невыплата налогов и взносов может привести к серьезным последствиям для работодателя и работника.

Глава 2. Подбор персонала

1. Составление профилей должностей

Первым шагом в процессе подбора персонала является составление профилей должностей. В профиле должны быть указаны основные требования к кандидатам, необходимые навыки и опыт работы, а также описание основных задач и ответственностей.

2. Размещение вакансий

После составления профилей должностей необходимо разместить вакансии на различных площадках. Можно воспользоваться как онлайн-ресурсами, так и традиционными методами размещения, такими как газеты или доски объявлений.

3. Просмотр резюме и отбор кандидатов

По мере поступления резюме необходимо проводить их первичный просмотр и отбирать наиболее подходящих кандидатов для дальнейшей оценки. При этом следует обратить внимание на соответствие навыков и опыта работы требованиям, указанным в профиле должности.

4. Проведение собеседований

Выбранных кандидатов следует пригласить на собеседование, на котором можно более подробно рассмотреть их навыки, опыт работы, мотивацию, коммуникативные и аналитические способности. Собеседование может проводиться в формате одного-на-один или группового.

5. Тестирование и ассессмент-центры

Для более объективной оценки кандидатов можно применять тесты и задания, проверяющие их способности и знания в определенной области. Также можно организовать ассессмент-центры, где кандидаты проходят серию заданий, имитирующих реальные рабочие ситуации.

6. Проверка референсов и анализ социальных сетей

Для уточнения информации о кандидатах можно провести проверку референсов, обратившись к их предыдущим работодателям или коллегам. Также полезной информацией может быть и анализ аккаунтов кандидатов в социальных сетях, где можно узнать о их интересах, мнениях и особенностях личности.

Подбор персонала представляет собой сложный и ответственный процесс, в результате которого компания должна найти наиболее подходящих кандидатов для занятых должностей. Составление профилей должностей, размещение вакансий, просмотр резюме, проведение собеседований, тестирование, проверка референсов и анализ социальных сетей – все эти этапы помогут выбрать наиболее подходящих кандидатов и установить эффективную команду специалистов.

Глава 5. Расчет зарплаты в организации

1. Сбор информации для расчета зарплаты

Первым шагом в начислении зарплаты является сбор необходимой информации о работниках. Это включает в себя следующие данные:

- Персональные данные сотрудников (ФИО, паспортные данные, контактная информация и т.д.);

- Должностные обязанности и уровень квалификации каждого сотрудника;

- Рабочее время и отработанные часы каждым работником;

- Данные о премиях, надбавках и вычетах, которые должны быть учтены при расчете зарплаты;

- Информация о налоговых удержаниях и взносах;

- Прочие данные, необходимые для корректного расчета зарплаты.

2. Расчет основной заработной платы

Основная заработная плата включает фиксированную часть зарплаты, которая выплачивается сотруднику в соответствии с его должностными обязанностями и уровнем квалификации. Расчет основной заработной платы осуществляется на основе следующих параметров:

- Ставка заработной платы, которая зависит от должности и квалификации;

- Отработанные часы и количество отработанных дней;

- Дополнительные надбавки и премии, если они предусмотрены по итогам работы;

- Учет отгулов, больничных и других выплат;

- Вычеты и удержания, связанные с налогообложением;

- Прочие факторы, которые могут повлиять на размер основной заработной платы.

3. Расчет дополнительной заработной платы

Дополнительная заработная плата выплачивается сотрудникам за выполнение определенных условий или достижение целей предприятия. Она может включать следующие составляющие:

- Премии за высокие результаты работы;

- Процент от продаж, выполненных сотрудником;

- Денежные вознаграждения за выполнение конкретных задач;

- Бонусы и надбавки для стимулирования эффективности труда;

- Иные виды дополнительной заработной платы, предусмотренные внутренними правилами организации.

4. Учет вычетов и удержаний

При расчете зарплаты необходимо учесть вычеты и удержания, связанные с налогами и социальными взносами. Это может включать следующие платежи:

| Вид налога/взноса | Описание |

|---|---|

| НДФЛ | Налог на доходы физических лиц, который удерживается с заработной платы сотрудника |

| Пенсионные взносы | Взносы, учтенные в заработной плате сотрудника и направляемые на пенсионное обеспечение |

| Страховые взносы | Взносы, учтенные в заработной плате сотрудника и направляемые на социальное страхование |

| Прочие удержания | Возможные удержания, связанные с компенсацией за использование служебного транспорта, оформление медицинской страховки и т.д. |

Учет вычетов и удержаний является важной частью расчета зарплаты и должен быть проведен согласно законодательству и внутренним правилам компании.

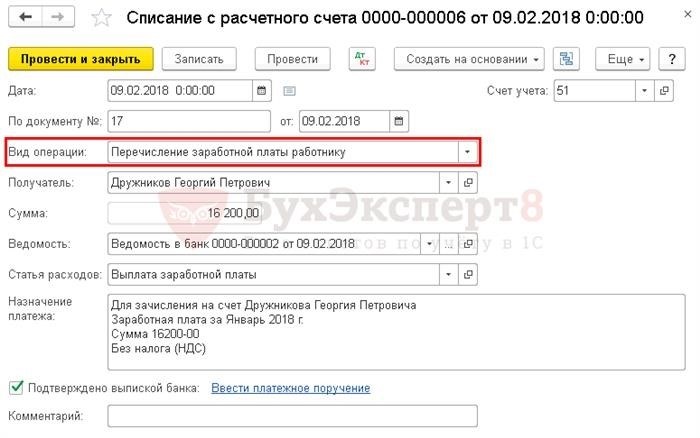

5. Формирование заработной платы

По окончании расчетов и учета всех составляющих, необходимых для начисления зарплаты, происходит формирование окончательного размера заработной платы сотрудника. Он может быть выплачен наличными, переведен на банковскую карту или отправлен на счет работника. Важно учесть, что выплата зарплаты должна осуществляться в соответствии с установленными сроками и процедурами.

Таким образом, расчет зарплаты в организации является комплексным процессом, который требует учета множества факторов и соблюдения правил. Корректное и своевременное начисление зарплаты способствует стабильной и эффективной работе организации, а также повышает уровень удовлетворенности сотрудников.

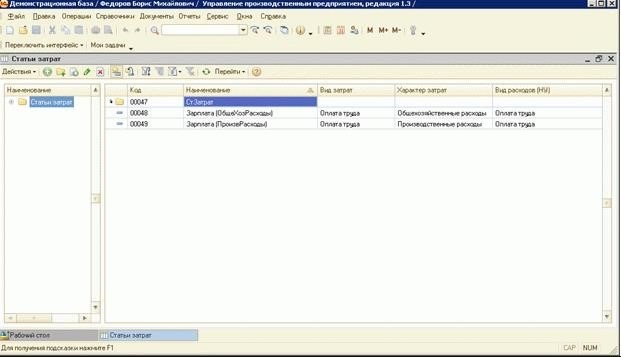

Начисления и удержания

Основные принципы начислений

- Принцип компетентности: начисления и удержания должны производиться только после того, как фактически выполнен трудовой договор или иное соглашение между работником и организацией.

- Принцип справедливости: начисления и удержания должны быть справедливыми и соответствовать требованиям законодательства.

- Принцип прозрачности: информация о начислениях и удержаниях должна быть доступна и понятна каждому работнику.

- Принцип своевременности: начисления и удержания должны производиться в установленные сроки согласно трудовому законодательству.

Начисления по заработной плате

Начисления по заработной плате включают основную заработную плату и все дополнительные выплаты, предусмотренные законодательством, коллективным договором или трудовым договором. Основная заработная плата состоит из:

- Оклада: фиксированной суммы, выплачиваемой работнику за фактически отработанное время.

- Премий: вознаграждений за достижение определенных результатов или выполнение дополнительных задач.

- Надбавок: дополнительных выплат, предусмотренных коллективным договором или оговоренных в трудовом договоре.

Удержания из заработной платы

Удержания из заработной платы включают все суммы, которые могут быть удержаны у работника по решению организации или в соответствии с законодательством. Удержания могут быть следующими:

- Налоги и отчисления: суммы, удерживаемые сотрудником для оплаты налогов и взносов в соответствии с действующим законодательством.

- Штрафы и пени: суммы, удерживаемые в случае нарушения работником трудовой дисциплины или выполнения задач не в установленные сроки.

- Удержания по исполнительным производствам: суммы, удерживаемые в случае наличия исполнительных производств в отношении работника.

- Прочие удержания: другие удержания, предусмотренные законодательством или трудовым договором.

Практическая реализация начислений и удержаний

Практическая реализация начислений и удержаний происходит в соответствии с требованиями учетной политики и учредительных документов компании. Учет начислений и удержаний может вестись с использованием специализированных программ или вручную с помощью табличных формуляров.

Важно обратить внимание на то, что начисления и удержания должны быть произведены в сроки, определенные трудовым законодательством и коллективным договором. Информация о начислениях и удержаниях должна быть прозрачной и понятной для каждого работника.

Процесс расчета зарплаты

Шаги процесса расчета зарплаты:

- Сбор информации о рабочем времени: Для начала расчета зарплаты необходимо собрать информацию о том, сколько времени каждый сотрудник провел на работе. Это включает в себя учет рабочих часов, отработанных сверхурочных, отпусков и больничных.

- Определение ставок оплаты труда: Каждый сотрудник может иметь различные ставки оплаты труда в зависимости от его должности, квалификации и других факторов. Важно учесть все эти факторы при определении ставок оплаты труда для каждого сотрудника.

- Расчет заработной платы: На основе собранных данных о рабочем времени и ставок оплаты труда производится расчет заработной платы. Необходимо учесть налоги, отчисления в социальные фонды и другие вычеты.

- Подготовка заработной платы: После расчета заработной платы необходимо подготовить соответствующую документацию, включающую заработную плату каждого сотрудника, учет налогов и отчислений.

- Выплата заработной платы: После подготовки заработной платы необходимо осуществить ее выплату сотрудникам в соответствии с выбранным режимом выплат. Это может быть еженедельная, ежемесячная или иная форма выплаты.

Важные аспекты процесса расчета зарплаты:

- Точность и своевременность: Расчет заработной платы должен быть точным и проводиться в срок, чтобы избежать возможных ошибок и претензий со стороны сотрудников.

- Соответствие законодательству: Все расчеты должны соответствовать требованиям трудового законодательства и другим нормативным актам, регулирующим оплату труда.

- Конфиденциальность: Расчеты заработной платы являются конфиденциальной информацией и требуют особой защиты от несанкционированного доступа или утечки данных.

- Документальное оформление: Все расчеты заработной платы должны быть документально оформлены и храниться в соответствии с требованиями бухгалтерии и налогового законодательства.

Цитата:

Расчет зарплаты является ответственным процессом, который требует аккуратности и профессионализма со стороны управления персоналом. Неправильное начисление заработной платы может привести к неудовлетворенности сотрудников и негативному влиянию на работу компании в целом.

Глава 3. Учет персонала и кадровый учет организаций

1. Основные задачи учета персонала

Основными задачами учета персонала являются:

- Формирование и ведение кадрового документооборота

- Контроль над составом и движением персонала

- Расчет заработной платы и начисление социальных отчислений

- Анализ и планирование кадровых ресурсов

2. Методы учета персонала

Для ведения учета персонала в организациях применяются различные методы:

- Кадровый учет вручную – основным инструментом являются карточки персонала, в которых отражаются все данные о сотруднике и его карьерном росте. Этот метод требует значительных затрат времени и усилий на обработку информации.

- Автоматизированный кадровый учет – используются специальные программы, которые позволяют автоматизировать все процессы связанные с кадровым учетом. Это значительно сокращает время на обработку данных и повышает эффективность работы.

- Комбинированный кадровый учет – это сочетание использования как ручных методов, так и автоматизации процессов. Он позволяет гибко адаптироваться к нуждам организации и обеспечивает наибольшую эффективность ведения учета персонала.

3. Кадровый учет в системе начисления зарплаты

Кадровый учет тесно связан с начислением заработной платы сотрудникам организации. В рамках данного процесса осуществляются следующие действия:

- Сбор и обработка информации о сотрудниках, их ставках и окладах, отработанных часах и днях, а также о выплате дополнительных поощрений и премий.

- Расчет заработной платы на основе установленных норм и тарифов.

- Учет начислений и удержаний.

- Формирование и сдача отчетности в налоговые органы и фонды социального страхования.

4. Ведение трудовых книжек и учет персонала

Одной из важных составляющих кадрового учета является ведение трудовых книжек и учет персонала. Это позволяет иметь полную информацию о каждом сотруднике и контролировать его трудовую деятельность.

| Трудовые книжки | Учет персонала |

|---|---|

| В них отражаются все изменения в трудовом статусе сотрудника, а также выплаты и начисления по заработной плате. | Включает в себя данные о сотруднике, его должности, квалификации, рабочем времени и пр. |

| Служат основным документом при решении спорных вопросов, связанных с трудовыми отношениями. | Используется для анализа кадрового состава и планирования перспектив развития персонала. |

Глава 10. Расчет заработной платы работников предприятия

Процесс расчета заработной платы включает в себя несколько этапов, которые необходимо выполнять последовательно:

1. Учет отработанного времени

Для начала необходимо учесть отработанное сотрудниками время. Это может быть выполнено с помощью системы электронного учета рабочего времени, журналов учета рабочего времени или других методов, которые применяются на предприятии.

2. Определение ставки заработной платы

После учета отработанного времени необходимо определить ставку заработной платы для каждого сотрудника. Ставка может быть фиксированной, часовой или зависеть от выполненной работы или достиженных результатов.

3. Расчет начислений и удержаний

На данном этапе производится расчет начислений и удержаний, которые могут включать в себя налоги, отчисления в фонды социального страхования, выплаты по дополнительным стимулирующим программам и другие платежи, предусмотренные законодательством или договором труда.

4. Составление заработной платы

После расчета начислений и удержаний, необходимо составить конечную сумму заработной платы для каждого сотрудника. Здесь также учитываются выплаты за выслугу лет, премии и другие вознаграждения, предусмотренные положениями трудового договора или внутренними правилами компании.

5. Оформление расчета заработной платы

Последним этапом является оформление расчета заработной платы в соответствующих документах, которые фиксируют размер начислений и удержаний, основания для их производства и окончательную сумму выплаты каждому сотруднику.

| Этап расчета заработной платы | Описание |

|---|---|

| Учет отработанного времени | Фиксация фактического времени, отработанного каждым сотрудником. |

| Определение ставки заработной платы | Установление размера ставки в соответствии с должностью, квалификацией и договором труда. |

| Расчет начислений и удержаний | Определение сумм начислений и удержаний, учитывая налоги, отчисления и другие платежи. |

| Составление заработной платы | Суммирование начислений и удержаний для определения конечной суммы заработной платы. |

| Оформление расчета заработной платы | Фиксация результатов расчета в соответствующих документах. |

Расчет заработной платы является важным аспектом управления персоналом на предприятии. Корректное и своевременное выполнение этого процесса позволяет обеспечить сотрудников справедливым вознаграждением за их труд и создать благоприятную рабочую атмосферу.

Глава 4. Воинский учет работников организаций

Воинский учет работников организаций имеет важное значение для правильной организации и управления военными кадрами. Глава 4 регламентирует порядок учета иностранных граждан, лиц без гражданства и граждан, не достигших 18-летнего возраста, работающих в организациях, подлежащих воинскому учету.

4.1. Включение военнослужащих в общую численность работников организаций

При включении военнослужащих в общую численность работников организаций должны учитываться следующие особенности:

- необходимость учета военного звания и должности военнослужащего;

- соблюдение особых требований при начислении и уплате заработной платы, предусмотренных законодательством;

- учет воинских специальностей и категорий;

- обязательное включение в реестр военнослужащих.

4.2. Учет иностранных граждан и лиц без гражданства

Иностранные граждане и лица без гражданства, работающие в организациях, подлежат учету воинским комиссариатом по месту нахождения организации. В случае увольнения таких работников из организации, независимо от основания увольнения, их учет воинским комиссариатом прекращается. Учет лиц без гражданства иностранного гражданства ведется на основе документов, устанавливающих их личность, проживание и работу в Российской Федерации.

4.3. Учет несовершеннолетних граждан

Граждане, не достигшие 18-летнего возраста, работающие в организациях, также подлежат учету воинским комиссариатом по месту нахождения организации. Учет проводится согласно положению о включении несовершеннолетних граждан в воинский учет, утвержденного Министерством обороны Российской Федерации.

Форма федерального статистического наблюдения N 30 «Сведения о медицинской организации»

Цель и задачи формы

Главной целью формы N 30 является сбор информации о деятельности медицинских организаций для анализа медицинских услуг, предоставляемых населению, состояния здоровья населения и эффективности работы системы здравоохранения.

Основные задачи формы N 30:

- Сбор статистической информации о количестве посещений, госпитализаций и операций, проводимых медицинской организацией;

- Сведения об использовании лекарственных препаратов и медицинского оборудования;

- Анализ финансовых показателей медицинской организации, таких как доходы, расходы и прибыль;

- Оценка состояния кадрового потенциала и качества медицинского персонала;

- Оценка доступности медицинских услуг для населения и качества медицинской помощи, предоставляемой медицинской организацией.

Состав и заполнение формы

Форма N 30 содержит разделы, в которых необходимо указать следующую информацию:

- Общие сведения о медицинской организации (наименование, лицензия, адрес, контактные данные).

- Информация о численности медицинского и немедицинского персонала, их категории и квалификации.

- Сведения о проведенных медицинских услугах (посещения, госпитализации, операции и др.).

- Использование лекарственных препаратов и медицинского оборудования.

- Финансовая отчетность (доходы, расходы, прибыль и другие финансовые показатели).

- Данные о доступности и качестве медицинских услуг, включая удовлетворенность пациентов.

Порядок предоставления отчетности

Медицинские организации обязаны представлять отчетность по форме N 30 ежегодно до 25 января текущего года за предыдущий год. При этом отчетность должна быть представлена в электронном виде с использованием специального программного обеспечения, разработанного Федеральной службой государственной статистики.

Статистическая форма N 30 «Сведения о медицинской организации» играет важную роль в проведении анализа и планирования деятельности медицинских организаций. Ее своевременное и точное заполнение является неотъемлемой частью работы медицинских учреждений и способствует эффективному функционированию системы здравоохранения.

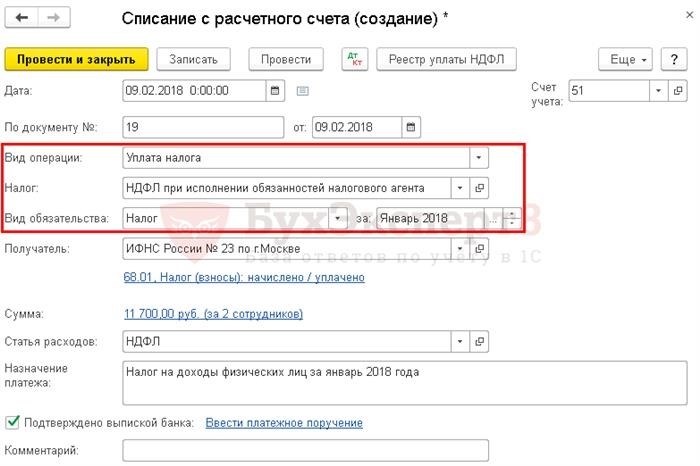

Уплата НДФЛ в бюджет

Основной принцип уплаты НДФЛ заключается в том, что работник самостоятельно несет ответственность за уплату этого налога, а работодатель лишь обязан удержать его с заработной платы. Размер НДФЛ определяется в процентах от дохода работника, причем ставки могут различаться в зависимости от размера заработка и категории налогоплательщика.

Особенности уплаты НДФЛ

Ниже приведены основные особенности уплаты НДФЛ:

- НДФЛ является обязательным платежом и необходимо его уплачивать в установленные сроки;

- Работодатель обязан удерживать НДФЛ с заработной платы работника и перечислить его в бюджет;

- Сумма НДФЛ зависит от размера дохода и ставки налога;

- Налог начисляется на основании данных налоговой декларации работника;

- Уплата НДФЛ осуществляется с помощью банковского перевода или внесением налоговых платежей через систему налоговых платежей;

- Неуплата или неправильное начисление НДФЛ может повлечь за собой административную или уголовную ответственность.

Порядок уплаты НДФЛ

Порядок уплаты НДФЛ включает следующие этапы:

- Работодатель начисляет НДФЛ на основании данных налоговой декларации работника.

- Удержанная сумма НДФЛ перечисляется в бюджет до установленного срока.

- Работодатель предоставляет работнику справку о начисленной и уплаченной сумме НДФЛ налоговым органам и работнику самому.

Значение уплаты НДФЛ

Уплата НДФЛ имеет важное значение для функционирования государственного бюджета и реализации государственной политики. Этот налог позволяет обеспечить финансирование различных социальных программ, включая медицинское обслуживание, образование и социальную защиту.

Налоговая система страны зависит от своевременной и корректной уплаты НДФЛ, поэтому важно соблюдать все законодательные требования и процедуры, связанные с этим налогом.

Сервисный центр для 1С

Сервисный центр для 1С предлагает следующие услуги:

- Установка и настройка программного обеспечения 1С;

- Обновление и переход на новые версии программных продуктов;

- Консультации и обучение пользователей системы 1С;

- Анализ и оптимизация бизнес-процессов;

- Разработка дополнительных функциональных возможностей;

- Поддержка и решение технических проблем;

- Резервное копирование и восстановление данных;

- Установка и настройка оборудования;

- Мониторинг и администрирование системы 1С.

Преимущества обращения в сервисный центр для 1С

Обращение в сервисный центр для 1С имеет ряд преимуществ:

- Высокий уровень компетентности специалистов, что гарантирует качественное и профессиональное обслуживание;

- Быстрое решение проблем и надежная техническая поддержка;

- Экономия времени и ресурсов на обслуживание системы 1С;

- Регулярные обновления и модернизация программных продуктов 1С;

- Доступность услуг сервисного центра для клиентов в режиме 24/7;

- Подбор оптимальных решений для повышения эффективности работы с системой 1С;

- Гибкая ценовая политика и индивидуальный подход к каждому клиенту.

Примеры услуг сервисного центра для 1С

| Услуга | Описание |

|---|---|

| Установка и настройка программного обеспечения 1С | Специалисты сервисного центра установят и настроят программное обеспечение 1С в соответствии с требованиями и потребностями клиента. |

| Обновление и переход на новые версии программных продуктов | Сервисный центр обеспечит безопасное и качественное обновление программных продуктов 1С на последние версии. |

| Консультации и обучение пользователей системы 1С | Специалисты сервисного центра проведут консультации и обучение сотрудников клиента по использованию и оптимизации работы с системой 1С. |

Обращение в сервисный центр для 1С – это надежный способ обеспечить бесперебойное и эффективное функционирование программных продуктов 1С. Необходимо выбирать сервисный центр, который предлагает качественные услуги по приемлемой цене и обладает положительной репутацией среди клиентов.