13-я зарплата, или годовой премия, является одной из форм вознаграждения работника за выполнение своих трудовых обязанностей в течение года. Однако, возникает вопрос, обязан ли бывший работодатель выплатить 13-тью зарплату работнику после его увольнения с работы. В данной статье рассмотрим этот вопрос и разъясним ситуацию в соответствии с действующими законодательными актами.

Как рассчитывается размер 13-й зарплаты для различных категорий бюджетников

Категории бюджетников

Для расчета 13-й зарплаты учитывается не только статус работника в бюджетной сфере, но и его категория. В зависимости от этого, применяются различные методы расчета размера вознаграждения.

Основные категории бюджетников:

- Государственные служащие

- Работники образования

- Медицинские работники

- Работники культуры и искусства

- Социальные работники

Методика расчета размера 13-й зарплаты

Для каждой категории работников применяется своя методика расчета 13-й зарплаты. Основные факторы, влияющие на размер вознаграждения:

- Размер заработной платы

- Стаж работы

- Количественные показатели работы

- Иные дополнительные факторы

Пример расчета размера 13-й зарплаты

Для наглядности приведем пример расчета 13-й зарплаты для работников образования:

| Факторы | Значения |

| Заработная плата | 100 000 рублей |

| Стаж работы | 10 лет |

| Количество отработанных дней | 250 дней |

Для расчета 13-й зарплаты для работников образования используется следующая формула:

Размер 13-й зарплаты = (Заработная плата / количество отработанных дней) * 365

В приведенном примере, размер 13-й зарплаты для работника образования составит:

(100 000 рублей / 250 дней) * 365 = 146 000 рублей

Расчет размера 13-й зарплаты для различных категорий бюджетников осуществляется с учетом нескольких факторов, таких как заработная плата, стаж работы и количество отработанных дней. Каждая категория работников имеет свою методику расчета, которая позволяет определить размер дополнительного вознаграждения по итогам работы за год.

Как избежать ошибок при начислении и выплате 13-й зарплаты?

Создайте четкую и прозрачную политику выплаты 13-й зарплаты

- Нужно разработать внутренний документ, который определит правила и условия начисления и выплаты 13-й зарплаты. В этом документе должны быть указаны сроки и базы для начисления, а также порядок выплаты.

- Ознакомьте сотрудников с политикой выплаты 13-й зарплаты, чтобы у них не возникало недоразумений и претензий.

Правильно определите базу для начисления 13-й зарплаты

- База для начисления 13-й зарплаты может зависеть от различных факторов, таких как среднемесячный доход, сумма выплаченных премий, количество отработанных часов или дней.

- Необходимо учитывать, что начисление 13-й зарплаты может быть пропорциональным количеству отработанных месяцев в году. Например, если сотрудник проработал полгода, то ему начисляется половина годовой зарплаты.

Установите четкие сроки выплаты 13-й зарплаты

- Указание сроков выплаты 13-й зарплаты в политике выплаты поможет избежать задержек и конфликтов. Рекомендуется установить определенные даты или периоды, в которые должны быть произведены выплаты.

- Если возникают форс-мажорные обстоятельства, затрудняющие выплату 13-й зарплаты в установленные сроки, необходимо внести изменения в политику и уведомить сотрудников об этом заранее.

Ведите подробную документацию о начислении и выплате 13-й зарплаты

- Создайте систему внутренней отчетности, где будут отражены все расчеты и выплаты 13-й зарплаты.

- Важно обеспечить доступность документов о начислении и выплате 13-й зарплаты сотрудникам, чтобы они могли проверить расчеты и задать вопросы при необходимости.

Соблюдение указанных рекомендаций позволит избежать ошибок и недоразумений при начислении и выплате 13-й зарплаты. В случае возникновения споров или претензий со стороны сотрудников, важно оперативно разрешать их и при необходимости вносить корректировки в политику выплаты.

Порядок определения и начисления тринадцатой зарплаты бюджетникам в 2026 году

Основные моменты, регулирующие порядок начисления тринадцатой зарплаты в 2026 году, можно представить в следующем виде:

1. Определение права на получение тринадцатой зарплаты

Право на получение тринадцатой зарплаты имеют следующие категории работников:

- Государственные служащие, в том числе работники организаций федерального и местного значения;

- Работники государственных учреждений и предприятий;

- Педагогические работники образовательных учреждений, включая воспитателей и преподавателей;

- Медицинские работники;

- Сотрудники социальной сферы и культуры;

- Работники правоохранительных органов и силовых структур.

2. Размер тринадцатой зарплаты

Размер тринадцатой зарплаты определяется исходя из годового оклада работника и установленного законодательством коэффициента. В 2026 году отсутствуют изменения в формуле расчета размера бонуса.

| Категория работников | Коэффициент |

|---|---|

| Государственные служащие | 3 |

| Работники государственных учреждений и предприятий | 2.5 |

| Педагогические работники | 2.2 |

| Медицинские работники | 2.5 |

| Сотрудники социальной сферы и культуры | 2 |

| Работники правоохранительных органов и силовых структур | 2 |

3. Начисление и выплата

Тринадцатая зарплата начисляется и выплачивается работникам в конце года, обычно в декабре. Бухгалтерия организации проводит расчеты и осуществляет начисление бонуса.

В случае изменений в законодательстве или уточнений в порядке начисления тринадцатой зарплаты, работники будут проинформированы соответствующими службами и органами.

Таким образом, в 2026 году порядок определения и начисления тринадцатой зарплаты для бюджетников остается без изменений. Это финансовое поощрение продолжает стимулировать и мотивировать работников, придавая новогодним праздникам особый оттенок радости и удовлетворения.

Больничные в течение месяца после увольнения

По общему правилу, если работник уволен и затем заболевает в течение месяца после увольнения, то он не имеет права на получение больничных выплат от бывшего работодателя. Также отсутствуют обязательства работодателя доплачивать больничные, если они были начислены до увольнения.

Исключения

Однако существуют исключения, когда бывший работодатель все-таки обязан выплачивать больничные сотруднику, даже если он был уволен. Рассмотрим такие ситуации:

- Если сотрудник был уволен в связи с нарушением трудовой дисциплины, он сохраняет право на получение больничных выплат, если заболел в течение месяца после увольнения.

- Если сотрудник был уволен в связи с сокращением штатов или ликвидацией организации, он также сохраняет право на получение больничных в случае заболевания после увольнения.

Дополнительные нюансы

Страховые компании, обязательство которых состоит в оплате больничных по договору добровольного медицинского страхования, также могут отказаться выплатить средства работнику, если он заболел в течение месяца после увольнения. В такой ситуации работник может обратиться к своему бывшему работодателю, чтобы тот выплатил ему сумму больничных, и уже самостоятельно компенсировал расходы.

Важно отметить, что право на получение больничных выплат после увольнения в течение месяца возникает только в определенных случаях и требует дополнительного рассмотрения в рамках трудового законодательства и договора между работником и работодателем.

Кто имеет право на получение 13-й зарплаты в бюджетной сфере

Бюджетная сфера отличается особыми правилами выплаты заработной платы, в том числе 13-й зарплаты. Право на ее получение исключительно у определенной категории работников, они причислены к категориям:

- Государственные служащие – работники органов государственной власти, управления, судов, прокуратуры, министерств, комитетов, комиссий, учреждений и других подобных организаций, независимо от формы собственности и их полномочий. В этой группе также включаются лица, назначенные на государственные должности по электронному голосованию и не являющиеся иностранными гражданами.

- Работники бюджетных организаций – сотрудники предприятий, учреждений, организаций, независимо от их организационно-правовых форм. Хотя бюджетные организации подразумевают преимущественно государственные и муниципальные учреждения, законодательство распространяет это понятие также на акционерные общества и иные организации, получающие средства из государственного или местного бюджета.

- Муниципальная служба – служащие органов местного самоуправления, муниципальные служащие, содержащиеся за счет средств местного бюджета, с учетом изменений и дополнений, внесенных в некоторые законодательные акты после 2007 года.

Получение 13-й зарплаты в бюджетной сфере регулируется нормативными актами и коллективными договорами, заключенными с работниками бюджетных организаций. Данный вид выплаты может осуществляться одним из следующих способов:

- в виде дополнительных денежных средств к заработной плате,

- путем выплаты дополнительных денежных средств в соответствии с льготами, предусмотренными законодательными актами;

- по иным условиям, определенным законодательством и коллективным договором.

Важно отметить, что право на 13-ю зарплату также может быть прекращено в случае увольнения работника по инициативе работодателя за нарушение трудовой дисциплины или совершение иных проступков.

Какие правила выплаты действуют для 13-й зарплаты

Важно знать основные правила, которые действуют для выплаты 13-й зарплаты:

1. Условия выплаты

Условия выплаты 13-й зарплаты могут быть различными в разных компаниях. В некоторых случаях она может быть выплачена всем работникам без исключения, в других — только определенным категориям сотрудников, например, тем, кто работал в компании на протяжении всего года.

2. Размер выплаты

Размер 13-й зарплаты может быть установлен как фиксированным, так и зависеть от различных факторов, таких как финансовые показатели компании или индивидуальные достижения работника. Он может быть равен одному месяцу заработной платы или быть иным установленным процентом от ежегодного дохода сотрудника.

3. Срок выплаты

Срок выплаты 13-й зарплаты может быть определен трудовым или коллективным договором или быть предметом соглашения между работодателем и работником. Обычно она выплачивается к концу года, однако может быть задержана до начала следующего года в зависимости от внутренних процедур компании.

4. Налогообложение

Сумма 13-й зарплаты, как и других выплат, может быть подвержена налогообложению в соответствии с действующим законодательством. Величина налоговой выплаты зависит от размера дохода работника и законодательства страны.

| Компания | Условия выплаты | Размер выплаты | Срок выплаты |

|---|---|---|---|

| Компания А | Всем сотрудникам | 1 месяц заработной платы | Конец года |

| Компания Б | Сотрудникам с определенными достижениями | 10% от ежегодного дохода | Согласно трудовому договору |

13-я зарплата может быть хорошим дополнительным стимулом для сотрудников и помочь укрепить работническую мотивацию в компании.

Срок перечисления взносов с зарплаты уволенного

Условия перечисления взносов

Существует несколько условий, которые определяют сроки перечисления взносов с зарплаты уволенного:

- Работодатель должен удерживать и перечислять взносы за соответствующий период до момента увольнения работника.

- Срок перечисления взносов после увольнения составляет 15 дней с момента окончания рабочего дня, на который приходится последняя выплата по трудовому договору.

- Если работник уволен до окончания месяца, то срок перечисления взносов сокращается до 10 дней.

Ответственность работодателя

Невыполнение работодателем обязанности по перечислению взносов в установленные сроки может повлечь за собой юридические последствия:

- Работник имеет право обратиться в органы социального страхования с жалобой на работодателя.

- Работодателю может быть наложен штраф в размере от 1% до 5% от суммы перечисляемых взносов.

- В случае систематического нарушения обязательств, работодатель может быть привлечен к административной ответственности.

Защита прав работника

В случае невыплаты или задержки в перечислении взносов работник может обратиться в суд для защиты своих прав:

- Суд может обязать работодателя перечислить задолженность по взносам и уплатить неустойку.

- Работнику может быть выплачено возмещение морального вреда.

- При наличии умысла со стороны работодателя, обязательство по перечислению взносов может быть признано исполненным на кредиторскую задолженность.

Таким образом, срок перечисления взносов с зарплаты уволенного составляет 15 дней с момента окончания рабочего дня, на который приходится последняя выплата по трудовому договору. Невыполнение работодателем обязательств по перечислению взносов может повлечь за собой юридические последствия, поэтому работнику стоит знать свои права и обращаться в компетентные органы для защиты своих интересов.

Как рассчитывается 13-я зарплата

При рассчете 13-й зарплаты используются следующие данные:

Основная зарплата

13-я зарплата рассчитывается на основе основной заработной платы работника. Основная зарплата включает в себя фиксированный оклад и возможные премии и надбавки, которые выплачиваются регулярно. Если работник получает разные виды доходов, например, ставку заработной платы и процент от продаж, то сумма этих двух видов дохода будет участвовать в расчете 13-й зарплаты.

Период работы

Работнику должна быть выплачена 13-я зарплата за полный календарный год работы. Если работник проработал менее года, то сумма 13-й зарплаты будет пропорционально уменьшена.

Порядок расчета

Расчет 13-й зарплаты производится следующим образом:

- Узнайте основную зарплату работника за год.

- Если работник проработал полный год, то сумма 13-й зарплаты составит 1/12 от основной заработной платы работника.

- Если работник проработал менее года, то сумма 13-й зарплаты будет пропорционально уменьшена в соответствии с проработанным периодом.

Пример расчета 13-й зарплаты

Для наглядности рассмотрим пример:

| Основная заработная плата за год | Количество месяцев работы | 13-я зарплата |

|---|---|---|

| 1 200 000 рублей | 12 месяцев | 100 000 рублей |

| 1 200 000 рублей | 6 месяцев | 50 000 рублей |

Таким образом, для расчета 13-й зарплаты необходимо учитывать основную заработную плату работника за год и количество проработанных месяцев.

Что такое 13-я зарплата и как ее начисляют

Чтобы правильно начислить и выплатить 13-ю зарплату, работодателю необходимо соблюсти определенные правила и процедуры.

Начисление 13-й зарплаты

13-я зарплата начисляется на основании действующего трудового законодательства и содержит в себе определенные моменты:

- 13-я зарплата начисляется только на основном месте работы;

- В случае наличия совместительства, работнику начисляется 13-я зарплата только на основном месте работы;

- 13-я зарплата может быть выплачена в один или несколько траншей;

- Начисление и выплата 13-й зарплаты производится в соответствии с количеством отработанных месяцев за год. Для каждого месяца отработки работник имеет право на 1/12 размера 13-й зарплаты;

- 13-я зарплата облагается налогом на доходы физических лиц;

- Размер 13-й зарплаты зависит от политики компании, действующих соглашений и коллективного договора;

- 13-ю зарплату начисляют на основе фактической зарплаты работника и дополнительных выплат (премии, компенсации, поощрения и т.д.), если они предусмотрены положительными актами.

Выплата 13-й зарплаты

Выплата 13-й зарплаты должна быть осуществлена работодателем в установленные сроки и соблюдением следующих правил:

- Выплата 13-й зарплаты производится в соответствии с действующими трудовыми соглашениями или коллективным договором;

- Работодатель должен уведомить работников о размере и сроках выплаты 13-й зарплаты;

- Выплата 13-й зарплаты может быть произведена наличными или безналичным переводом на банковский счет работника;

- В случае задержки выплаты 13-й зарплаты работодатель должен уплатить неустойку по установленной законом ставке;

- 13-я зарплата выплачивается независимо от причин увольнения работника (увольнение по собственному желанию, по сокращению штата, и т.д.).

Таким образом, 13-я зарплата является дополнительным доходом работника и выплачивается работодателем один раз в год. Величина ее зависит от политики компании и работник имеет право на начисление и выплату 13-й зарплаты в соответствии с действующим законодательством и коллективным договором.

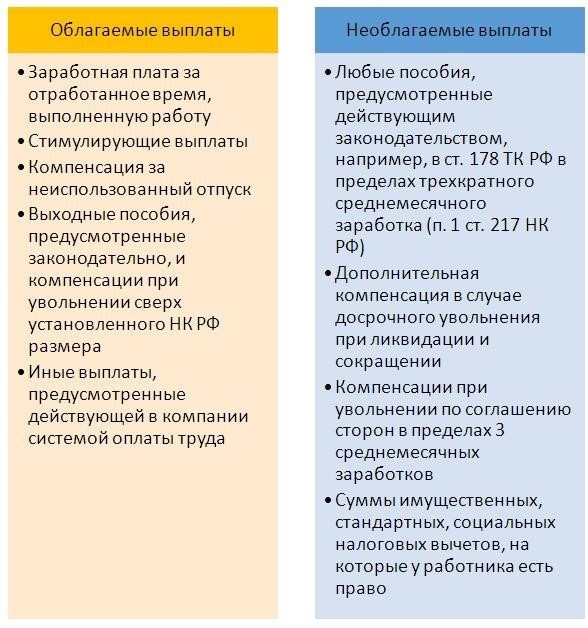

Порядок исчисления НДФЛ с увольнительных выплат

Увольнительные выплаты, получаемые работником при увольнении, подлежат обложению налогом на доходы физических лиц (НДФЛ). Данный налог исчисляется и удерживается работодателем перед выплатой увольнительных сумм. Рассмотрим порядок исчисления НДФЛ с увольнительных выплат.

1. Основные увольнительные выплаты

Основными увольнительными выплатами являются:

- Заработная плата, начисленная но не выплаченная на момент увольнения;

- Отпускные;

- Прочие выплаты, предусмотренные законодательством или трудовым договором.

2. Ставки НДФЛ

Исчисление налога на доходы физических лиц производится по определенным ставкам:

- Ставка 13 процентов применяется в большинстве случаев, когда увольнительные выплаты не превышают пятикратный размер МРОТ.

- Ставка 35 процентов применяется, если увольнительные выплаты превышают пятикратный размер МРОТ.

3. База для исчисления НДФЛ

Базой для исчисления НДФЛ является сумма увольнительных выплат минус расходы, связанные с получением дохода. При этом учитываются следующие расходы:

- Расходы на питание, проезд, проживание;

- Расходы на обучение;

- Расходы на лечение;

- Расходы на уплату алиментов, обязательных платежей и других.

4. Расчет НДФЛ

Исчисление НДФЛ с увольнительных выплат производится следующим образом:

| Ставка НДФЛ | Сумма увольнительных выплат | Расходы, связанные с получением дохода | НДФЛ к удержанию |

|---|---|---|---|

| 13% | 100 000 рублей | 10 000 рублей | 10 000 рублей |

Таким образом, налог в размере 10 000 рублей будет удержан с увольнительных выплат в размере 100 000 рублей.

Важно отметить, что работодатель обязан удержать и перечислить НДФЛ налоговым органам в установленный срок. Работник имеет право на получение справки о начисленном и уплаченном НДФЛ.

Средний заработок на время поиска работы

Что такое средний заработок?

Средний заработок – это сумма денег, которую работник получает за определенный период времени, например, за месяц. Он рассчитывается на основе фактических заработков работника за определенный период, включая все дополнительные выплаты и надбавки.

Возможность получения среднего заработка в период поиска работы

В соответствии с трудовым законодательством есть случаи, когда работник имеет право на получение среднего заработка на время поиска новой работы. Одним из таких случаев является увольнение по сокращению штатов.

Так, согласно статье 178 Трудового кодекса Российской Федерации, если работник увольняется из-за сокращения штатов или ликвидации организации, он имеет право на получение среднего заработка за каждый день поиска новой работы, но не более чем за два месяца.

Как рассчитывается средний заработок?

Средний заработок рассчитывается исходя из фактических заработков работника за определенный период времени. Для этого необходимо знать сумму заработка за каждый месяц, за который производится расчет.

Если заработок работника был различным в течение периода, то средний заработок рассчитывается как сумма всех заработков, поделенная на количество месяцев.

Важные моменты для учета

При расчете среднего заработка на время поиска работы следует учитывать следующие моменты:

- Сумма выплат пособий по безработице и других социальных пособий не включается в средний заработок.

- Проценты по кредитам, штрафы и другие платежи также не учитываются при расчете среднего заработка.

- Расчет среднего заработка производится по фактическим заработкам, а не по окладу или ставке.

Как получить средний заработок?

Для получения среднего заработка на время поиска работы необходимо обратиться к бывшему работодателю с соответствующим запросом. В запросе следует указать период, за который требуется рассчитать средний заработок, а также предоставить документы, подтверждающие фактический заработок в течение этого периода.

Если работодатель отказывается выплатить средний заработок, можно обратиться в суд для защиты своих прав. В этом случае важно иметь все необходимые документы и доказательства.

Таким образом, работник имеет право на получение среднего заработка на время поиска новой работы. В случае увольнения по сокращению штатов, он может рассчитывать на выплату среднего заработка за каждый день поиска работы, но не более чем за два месяца. Для получения среднего заработка необходимо обратиться к бывшему работодателю с соответствующим запросом и предоставить необходимые документы.

За что может быть выплачена 13-я зарплата

- Достижение плановых показателей. Если работник достигает или превышает поставленные перед ним плановые показатели, работодатель может решить поощрить его выплатой 13-й зарплаты.

- Сезонность работ. Некоторые отрасли, такие как туризм или сельское хозяйство, характеризуются сезонной активностью. В таких случаях работодатель может предусмотреть выплату 13-й зарплаты в качестве компенсации за работу в пиковые периоды.

- Достижение стажа. В некоторых компаниях предусмотрено выплату 13-й зарплаты работникам, достигшим определенного стажа работы в компании. Это может быть своего рода поощрение за верность и преданность.

- Достижение финансовых показателей. Если компания достигает определенных финансовых показателей, например, увеличивает прибыль или объем продаж, работодатель может принять решение о выплате бонуса в виде 13-й зарплаты.

- Обещание или условие трудового договора. В некоторых случаях, работодатель и работник могут заключить дополнительное соглашение или прописать условия выплаты 13-й зарплаты в трудовом договоре.

Важно отметить, что право на получение 13-й зарплаты может быть установлено внутренними документами компании или коллективным договором. Однако, в случае отсутствия таких документов, работник не имеет права на требование выплаты 13-й зарплаты. Также стоит учитывать, что размер и условия выплаты 13-й зарплаты могут различаться в зависимости от политики и возможностей конкретной компании.

Компенсация за неиспользованный отпуск

В случае увольнения с работы, работнику может быть выплачена компенсация за неиспользованный отпуск. Это возможно в двух случаях:

- Если в трудовом договоре или коллективном договоре предусмотрено право на получение компенсации за неиспользованные дни отпуска;

- Если работник не смог воспользоваться отпуском по причинам, не зависящим от него (например, если работодатель отказал в предоставлении отпуска или не создал условия для его использования).

В случае, если право на компенсацию за неиспользованный отпуск предусмотрено трудовым или коллективным договором, работодатель должен уплатить работнику сумму, равную действующему окладу, за каждый неиспользованный рабочий день отпуска. Эта сумма должна быть выплачена работнику в течение трех рабочих дней с момента увольнения.

| Ситуация | Действия работодателя | Действия работника |

|---|---|---|

| Право на компенсацию за неиспользованный отпуск предусмотрено договором | Уплачивает компенсацию, равную окладу за каждый неиспользованный рабочий день отпуска | Ожидает выплаты компенсации |

| Отказ в предоставлении отпуска работодателем | Обязан выплатить компенсацию за неиспользованный отпуск | Сообщает работодателю о желании получить компенсацию |

| Отсутствие условий для использования отпуска | Обязан выплатить компенсацию за неиспользованный отпуск | Обращается к работодателю с претензией на получение компенсации |

Важно отметить, что компенсация за неиспользованный отпуск не является обязательным, если она не предусмотрена трудовым или коллективным договором. В таком случае, работнику могут быть начислены дни отпуска, которые он сможет использовать в следующем трудовом отношении.

Если работник решает обратиться в суд с требованием о выплате компенсации за неиспользованный отпуск, ему следует представить доказательства, подтверждающие его право на компенсацию, такие как письменное обращение к работодателю, ответ работодателя (или его отказ), копию трудового договора или коллективного договора.

Срок уплаты НДФЛ с зарплаты при увольнении

При увольнении с работы необходимо учитывать, что работодатель обязан уплатить налог на доходы физических лиц (НДФЛ) с выплаты заработной платы. Законом установлены определенные сроки для уплаты этого налога, о которых следует знать.

Сроки уплаты НДФЛ

Согласно Налоговому кодексу РФ, работодатель обязан удерживать НДФЛ с зарплаты и уплачивать его в бюджет в течение месяца со дня начисления заработной платы. Иначе говоря, налог должен быть уплачен не позднее, чем через 30 дней после выплаты заработной платы.

Этот срок также относится к уплате НДФЛ с зарплаты при увольнении. То есть, работодатель должен удержать этот налог и уплатить его в бюджет в течение месяца после выплаты увольняемому сотруднику последней заработной платы.

Ответственность за нарушение сроков

В случае несвоевременной уплаты НДФЛ с зарплаты, работодатель может быть привлечен к административной или даже уголовной ответственности. За нарушение сроков уплаты налога предусмотрены штрафы, размер которых зависит от суммы налогового платежа и стадии рассмотрения дела.

Например, за неуплату или неправильную уплату НДФЛ работодатель может быть оштрафован на сумму до 20% от уклоненных налоговых платежей. В случае уголовного преследования за неуплату или неправильную уплату налогов, работодателю грозит штраф до 500 000 рублей или лишение свободы до 2 лет.

Рекомендации для работодателей

- Следите за сроками уплаты НДФЛ с зарплаты при увольнении.

- Внимательно проверяйте правильность расчета налога.

- Правильно оформляйте документы, подтверждающие уплату налога (например, приходные кассовые ордера).

- При необходимости проконсультируйтесь с юристом или бухгалтером по вопросам уплаты НДФЛ и соблюдения налогового законодательства.

Соблюдение сроков уплаты НДФЛ с зарплаты при увольнении является важным аспектом для работодателей. Ответственное выполнение этих обязательств поможет избежать негативных последствий в виде штрафов и судебных разбирательств.

Доступные способы получения 13-й зарплаты бюджетниками

В России существуют законные способы получения 13-й зарплаты работниками сферы бюджетного сектора. Ознакомьтесь с некоторыми из них:

1. Законодательное обеспечение

Согласно российскому законодательству, сотрудники государственных и муниципальных учреждений, а также бюджетных учреждений обязаны получать 13-ю зарплату. Это прописано в статье 139 Трудового кодекса.

2. Соглашения и коллективные договоры

В некоторых регионах и сферах бюджетного сектора могут действовать соглашения и коллективные договоры, которые обеспечивают выплату 13-й зарплаты. При заключении трудового договора или соглашения, обратите внимание на этот вопрос и уточните правила.

3. Обращение в суд

Если работодатель отказывается выплачивать 13-ю зарплату, вы можете обратиться в суд. При подаче иска необходимо предоставить обоснованные доказательства того, что вам причитается данная выплата в соответствии с законодательством и (или) коллективным договором.

4. Контрольные органы

Вы также можете обратиться в контрольные органы, такие как трудовая инспекция или прокуратура, чтобы сообщить о нарушении ваших трудовых прав. Они проведут проверку и, в случае выявления нарушений, могут принять меры к наказанию работодателя.

5. Профсоюзы и профессиональные ассоциации

Если вы являетесь членом профсоюза или профессиональной ассоциации, обратитесь к их представителям для получения помощи и консультации по вопросам получения 13-й зарплаты. Они могут предоставить вам правовую поддержку и помочь разрешить спор с работодателем.

| Способы | Преимущества | Недостатки |

|---|---|---|

| Законодательное обеспечение | + Законодательно гарантированная выплата | — Возможность задержки в выплате |

| Соглашения и коллективные договоры | + Возможность получения дополнительных выплат | — Не всегда действуют во всех регионах |

| Обращение в суд | + Возможность защитить свои права | — Время и затраты на судебное разбирательство |

| Контрольные органы | + Возможность принятия мер к наказанию работодателя | — Возможность длительной проверки |

| Профсоюзы и профессиональные ассоциации | + Помощь и поддержка в решении спорных ситуаций | — Не всегда доступны и эффективны |

Важно помнить, что получение 13-й зарплаты является вашим законным правом. Если работодатель отказывается выплатить эту сумму, вы имеете право на защиту своих интересов и обратиться за помощью к юристам или соответствующим органам.

Порядок исчисления страховых взносов с расчета при увольнении

Итак, каким образом производится исчисление страховых взносов с расчета при увольнении? Рассмотрим порядок действий в подробностях и разберемся в ключевых понятиях.

Основные моменты:

- Страховые взносы с расчета при увольнении рассчитываются исходя из заработной платы работника за определенный период до увольнения.

- Расчет страховых взносов производится в соответствии с действующим законодательством и отражает величину, которую работник должен уплатить в качестве страховых взносов в соответствующие фонды за определенный период.

- Страховые взносы состоят из нескольких составляющих, которые различаются по цели и назначению.

Как исчисляются страховые взносы:

Расчет страховых взносов с расчета при увольнении осуществляется следующим образом:

- Определяется заработная плата работника за определенный период времени до увольнения.

- Страховые взносы исчисляются в процентном соотношении к заработной плате.

- Рассчитывается сумма страховых взносов, которую работник должен уплатить в соответствующие фонды.

| Виды страховых взносов | Цель и назначение |

|---|---|

| Пенсионные взносы | Обеспечение работникам пенсионного обеспечения после ухода на пенсию. |

| Медицинские взносы | Финансирование медицинского страхования работников. |

| Социальные взносы | Предоставление социальной защиты и социальных выплат работникам. |

| Специальные взносы | Финансирование специальных социальных программ. |

Страховые взносы с расчета при увольнении должны быть исчислены и уплачены работником до окончания срока действия трудового договора. В случае неуплаты работником страховых взносов, работодатель может применить соответствующие санкции в соответствии с законодательством.