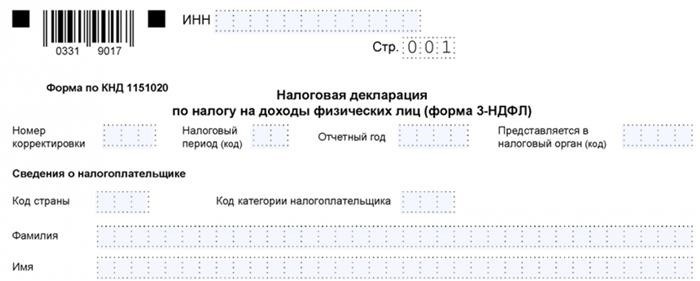

Декларация на вычет – это документ, который заполняется налогоплательщиком и предоставляется в налоговую службу для получения налогового вычета. В 2026 году налоговый вычет может быть оформлен в соответствии с новыми правилами, которые вступили в силу с начала этого года. В данной статье представлен образец декларации на вычет в 2026 году, а также приведены основные требования и шаги по ее заполнению.

Как заполнить 3-НДФЛ для возврата расходов на лечение

1. Соберите необходимые документы

- Медицинские счета и квитанции

- Заключения и выписки из медицинских учреждений

- Справки о доходах и налоговых вычетах

2. Определите долю расходов, подлежащих возврату

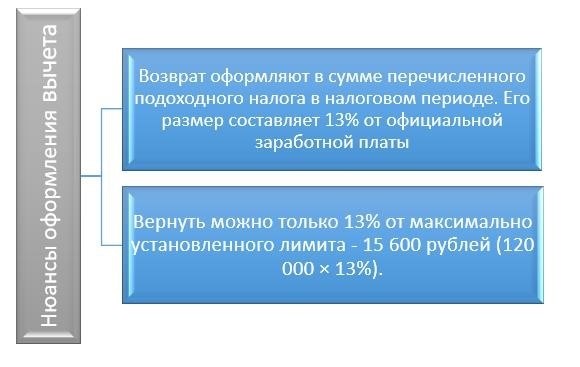

Согласно законодательству, можно вернуть до 50% расходов на лечение. Определите сумму, которую вы хотите запросить.

3. Откройте программу «3-НДФЛ»

Воспользуйтесь программой «3-НДФЛ» для заполнения декларации. Введите необходимую информацию о ваших доходах и расходах на лечение.

4. Внимательно проверьте заполненные данные

Перед отправкой декларации убедитесь, что все данные введены правильно. Ошибки могут привести к задержке в получении возврата.

5. Отправьте декларацию в налоговую службу

Отправьте заполненную и подписанную декларацию в налоговую службу. Обратитесь к местному налоговому органу для получения информации о способах подачи декларации.

Следуя этим простым шагам, вы сможете правильно заполнить 3-НДФЛ для возврата расходов на лечение и получить заслуженную компенсацию за медицинские услуги.

Какие листы в налоговой декларации должны быть заполнены?

При заполнении налоговой декларации необходимо учитывать различные листы, которые могут потребоваться для правильного заполнения и предоставления информации о вашем доходе и расходах. Вот некоторые из основных листов, которые обычно заполняются:

1. Лист 1. «Сведения о налогоплательщике»

На этом листе следует указать основную информацию о налогоплательщике, включая ФИО, идентификационный номер налогоплательщика, адрес и контактные данные.

2. Лист 2. «Доходы»

Этот лист предназначен для указания информации о всех вашим источниках дохода, включая заработную плату, арендные платежи, проценты от инвестиций и дивиденды.

3. Лист 3. «Расходы»

На этом листе вы должны указать все свои расходы, которые могут быть учтены при расчете налогового вычета. Это могут быть расходы на образование, медицинские расходы, пожертвования и др.

4. Лист 4. «Налоговый вычет»

На этом листе вы можете указать все налоговые вычеты, на которые у вас есть право, чтобы уменьшить сумму налогооблагаемой базы. Например, вы можете указать вычет на детей, на ипотеку или на социальные взносы.

5. Лист 5. «Декларация о налоге»

Этот лист предназначен для суммирования предыдущих листов и расчета итоговой суммы налога, которую вы должны заплатить или которую вам предстоит вернуть.

6. Лист 6. «Подпись»

На последнем листе вы должны поставить свою подпись и дату заполнения декларации.

Важно помнить, что перечень листов может различаться в зависимости от вида дохода и особенностей вашей ситуации. Поэтому перед заполнением декларации рекомендуется ознакомиться с инструкцией и консультироваться с налоговым консультантом или специалистом.

Какие документы должны быть приложены к декларации 3-НДФЛ?

1. Копии трудовой книжки и справок о зарплате

В декларации требуется указать информацию о всех доходах, полученных от работодателя. Поэтому необходимо приложить копии трудовой книжки и справок о зарплате за весь отчетный период.

2. Документы о доходах от сдачи недвижимости в аренду

Если налогоплательщиком получен доход от сдачи недвижимости в аренду, следует предоставить документы, подтверждающие это. В частности, необходимо приложить копии договоров аренды, квитанций об оплате и других связанных документов.

3. Справки об образовании и получении стипендии

Если налогоплательщик получал стипендию или обучался в учебном заведении, то для подтверждения этого факта необходимо приложить соответствующую справку об образовании или студенческий билет.

4. Документы о получении дивидендов и процентов

При наличии доходов в виде дивидендов и процентов, необходимо предоставить документы, подтверждающие эти доходы. К таким документам относятся выписки из банка о начислении процентов и акт об уплате дивидендов.

5. Другие документы о доходах и вычетах

В декларации также можно указать другие доходы и вычеты, о которых необходимо предоставить документы. Например, это могут быть документы о получении материнского капитала, о выплатах по договору займа или алиментам.

Налоговая служба может запросить дополнительные документы, которые не были предоставлены при заполнении декларации. Поэтому важно грамотно оформить декларацию и полностью приложить требуемые документы, чтобы избежать возможных недоразумений и проблем с налоговыми органами.

Кто может получить социальный вычет за оплату медицинских услуг?

1. Граждане с невысоким доходом

Социальный вычет за оплату медицинских услуг предназначен прежде всего для граждан с невысоким доходом. Если ваш доход ниже определенной границы, установленной законодательством, вы можете подать декларацию и получить социальный вычет.

2. Инвалиды

Инвалиды также имеют право на социальный вычет за оплату медицинских услуг. Они могут получить вычет, если несут затраты на лечение своего заболевания или инвалидности, включая оплату услуг медицинских учреждений и приобретение медицинских препаратов.

3. Родители

Родители также имеют право на социальный вычет за оплату медицинских услуг для своих детей. Если вы тратите деньги на лечение и здоровье своих детей, вы можете подать декларацию и получить социальный вычет.

4. Лица, осуществляющие уход

Лица, осуществляющие уход за инвалидами, также имеют право на социальный вычет за оплату медицинских услуг. Если вы являетесь опекуном или попечителем и несете расходы на лечение и уход за инвалидом, вы можете получить вычет.

5. Ветераны

Ветераны имеют особый статус и социальные льготы. Они также имеют право на социальный вычет за оплату медицинских услуг. Если вы являетесь ветераном и несете затраты на свое лечение и здоровье, вы можете подать декларацию и получить социальный вычет.

- Граждане с невысоким доходом могут получить социальный вычет за оплату медицинских услуг;

- Инвалиды имеют право на социальный вычет за оплату медицинских услуг;

- Родители могут получить социальный вычет за оплату медицинских услуг для детей;

- Лица, осуществляющие уход за инвалидами, могут получить социальный вычет;

- Ветераны имеют право на социальный вычет за оплату медицинских услуг.

| Категория лиц | Право на социальный вычет |

|---|---|

| Граждане с невысоким доходом | Есть право на социальный вычет |

| Инвалиды | Есть право на социальный вычет |

| Родители | Есть право на социальный вычет |

| Лица, осуществляющие уход | Есть право на социальный вычет |

| Ветераны | Есть право на социальный вычет |

Важно помнить: Точные условия получения вычета и порядок его оформления могут отличаться в зависимости от законодательства вашей страны. Рекомендуется обратиться к специалисту или изучить соответствующие нормативные акты.