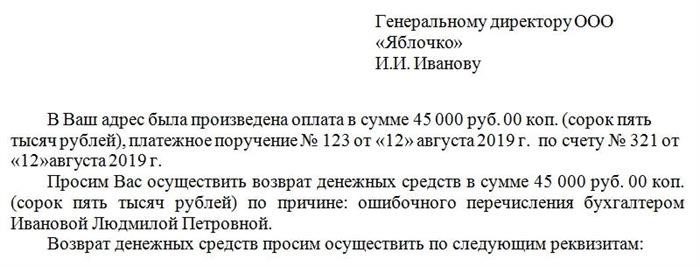

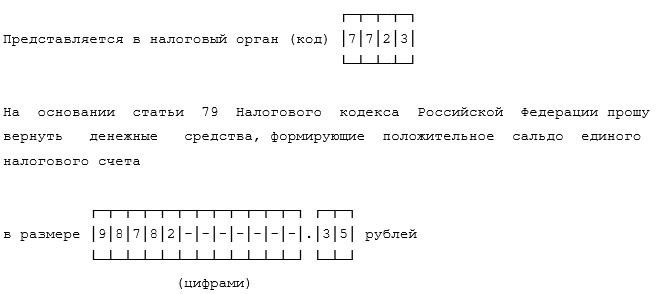

ООО «Деловые линии» с ИНН 7826156685 отправила письмо на возврат денежных средств в связи с переплатой налога. В письме указаны все необходимые документы для рассмотрения заявления, а также контактные данные для связи.

Когда подавать заявку

1. Соблюдение сроков

Перед подачей заявки важно установить, в какие сроки необходимо это сделать. Согласно налоговому законодательству, заявка на возврат денежных средств должна быть подана в течение определенного срока, который обычно составляет 3 года. Однако, срок может быть продлен в некоторых случаях, таких как пребывание в длительной командировке или выезд на постоянное место жительства за границу.

2. Подготовка необходимых документов

При подаче заявки необходимо предоставить определенные документы, которые подтверждают право на возврат переплаченного налога. Это могут быть копии налоговых деклараций, документы о доходах и расходах, а также другие свидетельства и доказательства. Перед подачей заявки следует тщательно проверить наличие и состояние всех необходимых документов.

3. Правильное заполнение заявки

Заполнение заявки на возврат денежных средств требует большой внимательности и точности. Важно не допустить ошибок и опечаток, чтобы избежать задержки или отказа в рассмотрении заявки. При заполнении заявки следует внимательно соблюдать все требования и указывать достоверные данные.

4. Отслеживание статуса заявки

После подачи заявки необходимо регулярно отслеживать ее статус. Это позволит своевременно узнать о принятом решении и, при необходимости, предоставить дополнительные документы или разъяснения. Также рекомендуется сохранять копии всех отправленных документов и корреспонденции для обеспечения доказательств и защиты своих прав.

5. Обращение за профессиональной помощью

Если у вас возникают сложности или вопросы при подаче заявки на возврат денежных средств, рекомендуется обратиться за профессиональной помощью к квалифицированным специалистам. Юристы и налоговые консультанты смогут оказать необходимую экспертную поддержку и помочь справиться с любыми проблемами, связанными с возвратом денежных средств.

В целом, следует помнить, что подача заявки на возврат денежных средств при переплате налога должна быть выполнена в установленные сроки, с соблюдением всех правил и требований. Собрав и подготовив необходимые документы, заполнив заявку правильно и тщательно, а также следя за статусом заявки, вы увеличите шансы на успешный возврат денежных средств.

Как заполнить заявление на возврат

Шаг 1: Сбор необходимых документов

Перед заполнением заявления на возврат, важно собрать все необходимые документы. Это включает в себя:

- Свидетельство о регистрации индивидуального предпринимателя (для ИП) или учредительные документы и выписку из ЕГРЮЛ (для юридического лица);

- Копию налоговой декларации, поданной в соответствующий налоговый орган;

- Документы, подтверждающие факт переплаты налога, например, свидетельство об уплате или квитанцию;

- Другие необходимые документы в зависимости от конкретной ситуации.

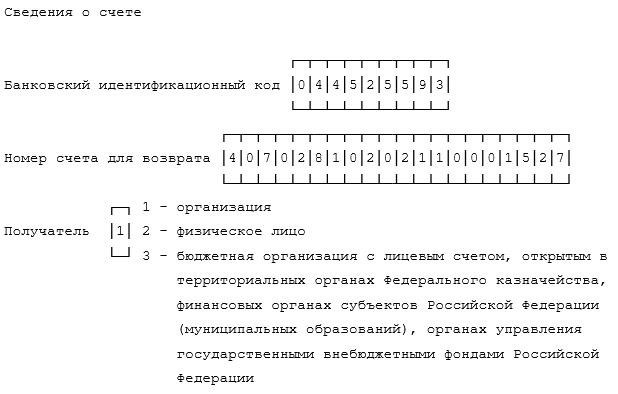

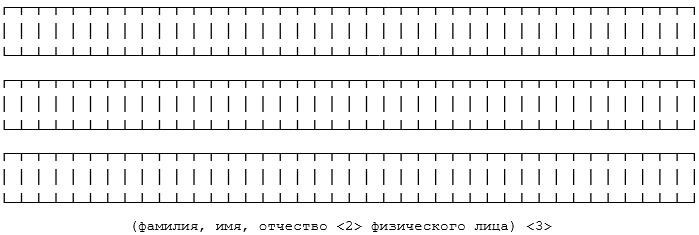

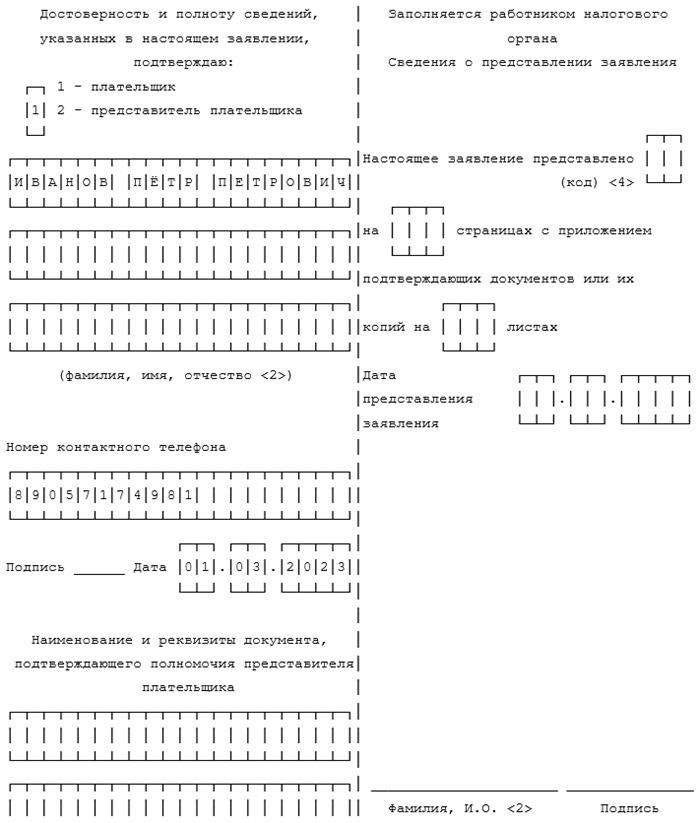

Шаг 2: Заполнение заявления

После сбора всех необходимых документов можно приступить к заполнению заявления на возврат. Важно заполнять заявление в соответствии с требованиями и указаниями налогового органа. Основные разделы заявления включают:

- Сведения о налогоплательщике — ФИО, адрес;

- Реквизиты налогового органа;

- Сведения о переплаченном налоге — наименование налога, сумма переплаты;

- Подпись налогоплательщика и дата заполнения.

Шаг 3: Подача заявления и документов

После того, как заявление будет заполнено, важно его подать в налоговый орган. Для этого можно воспользоваться несколькими способами:

- Подать заявление лично в налоговом органе;

- Отправить заявление почтовым отправлением с уведомлением о вручении;

- Подать заявление через электронную форму на официальном сайте налогового органа.

Заполнение заявления на возврат может показаться сложным процессом, однако, при соблюдении всех указанных шагов и правил, все становится гораздо проще. Важно тщательно проверить все заполненные данные перед подачей заявления и предоставить все необходимые документы для ускорения процесса рассмотрения. Помните, что правильное заполнение заявления аккуратность в сборе документов играют важную роль в успешном возврате переплаченных средств.

Как забрать груз у директора ООО «Деловые Линии»

В случае, когда вам необходимо забрать свой груз у директора ООО «Деловые Линии», следуйте простым шагам, чтобы успешно осуществить это действие.

1. Свяжитесь с отделом клиентского обслуживания

Первым шагом рекомендуется обратиться в отдел клиентского обслуживания ООО «Деловые Линии» для уточнения процедуры забора груза у директора компании. У них будут подробные инструкции и необходимая информация.

2. Оформите надлежащие документы

Предоставьте отделу клиентского обслуживания все необходимые документы для получения груза, такие как квитанция об оплате, договор на перевозку или другие подтверждающие документы.

3. Запланируйте встречу с директором

Выполните все требования и инструкции отдела клиентского обслуживания, чтобы назначить встречу с директором ООО «Деловые Линии». Обычно встреча происходит в офисе компании, и вам необходимо будет оговорить время и место встречи.

4. Подайте заявление на получение груза

На встрече с директором предъявите все необходимые документы и подайте заявление на получение груза. Убедитесь, что в заявлении указаны все детали, такие как номер груза, дата доставки и другая важная информация.

5. Дождитесь подтверждения и получите груз

После того, как вы подали заявление на получение груза у директора, ожидайте подтверждение и инструкции от компании. Как только груз будет готов к выдаче, вам сообщат о дате и месте получения. Прибудьте в указанное время и место, предъявите все необходимые документы и получите свой груз.

Следуя этим простым шагам, вы сможете успешно забрать свой груз у директора ООО «Деловые Линии». Если возникают какие-либо вопросы или трудности, не стесняйтесь обратиться в отдел клиентского обслуживания компании для получения дополнительной помощи и консультации.

Правила возврата переплаты ЕНС

1. Сроки возврата

Возврат переплаты ЕНС должен быть осуществлен в течение определенных сроков. Согласно законодательству, сроки возврата переплаты не могут превышать 10 рабочих дней со дня подачи заявления о возврате.

2. Заявление о возврате

Для осуществления возврата переплаты ЕНС необходимо подать соответствующее заявление. Заявление может быть подано письменно или в электронной форме. Оно должно содержать информацию о налогоплательщике, причине переплаты и требуемой сумме возврата.

3. Предоставление документов

Для подтверждения переплаты ЕНС может потребоваться предоставление определенных документов. Как правило, это могут быть копии платежных документов, подтверждающих факт переплаты, а также письменные объяснения налогоплательщика.

4. Ответственность за неправильный возврат

В случае неправильного возврата переплаты ЕНС налогоплательщик может нести ответственность за предоставление ложных сведений или непредставление необходимых документов. В таких случаях налоговая служба вправе требовать возврата неправомерно полученной суммы с возможными штрафными санкциями.

5. Другие способы возврата

Кроме обычного возврата переплаты ЕНС, существуют и другие способы возврата, такие как зачисление переплаты на следующий налоговый период или возможность использования переплаты для погашения других налоговых обязательств.

Обоснование права на возврат

Основания для возврата переплаты налога:

- Ошибка при расчете налоговой обязанности. Если налогоплательщик допустил ошибку при расчете налоговой обязанности и переплатил налог в большем размере, он имеет право на возврат этой переплаты.

- Изменение налогового законодательства. Если в результате изменений в налоговом законодательстве налогоплательщик стал обязан уплачивать налог в меньшем размере, чем ранее, он имеет право на возврат остатка переплаты.

- Получение налоговых льгот или снижение налоговых ставок. Если налогоплательщик получил налоговые льготы или имели место изменения, снижающие налоговые ставки, он имеет право на возврат переплаты налога, уплаченного до введения этих льгот или изменений.

- Неправомерное начисление налоговой обязанности. Если налогоплательщик считает, что ему была неправомерно начислена налоговая обязанность, и он уплатил налог в большем размере, он имеет право на возврат переплаты.

Процедура возврата переплаты налога:

- Предъявление требования о возврате. Налогоплательщик должен подать письменное требование о возврате переплаты налога в налоговый орган, уполномоченный проводить возврат.

- Предоставление необходимых документов. Налогоплательщик должен предоставить налоговому органу все необходимые документы, подтверждающие размер переплаты, основания для ее возврата и его личность.

- Рассмотрение заявления. Налоговый орган должен рассмотреть заявление налогоплательщика и принять решение о возврате переплаты налога.

- Возврат переплаты. В случае положительного решения налогового органа, налогоплательщику должна быть осуществлена выплата остатка переплаты налога.

В случае отказа в возврате переплаты или недостаточной компенсации, налогоплательщик имеет право обжаловать решение налогового органа в суде.

Законодательство гарантирует налогоплательщикам право на возврат переплаты налога в случае ошибки, изменений законодательства или получения налоговых льгот. Для осуществления возврата необходимо подать требование в налоговый орган и предоставить все необходимые документы. В случае положительного решения, налогоплательщик получит свою переплату обратно.

Как получить деньги назад

В ситуации, когда возникает необходимость вернуть деньги, важно знать, как правильно действовать. Следуя определенным шагам, вы сможете уверенно и эффективно вернуть свои деньги.

1. Проверьте свои права

Первым делом вам стоит убедиться, что у вас есть основания для возврата денег. Изучите договор или другие документы, которые регулируют вашу ситуацию, и узнайте, какие права вам принадлежат.

Не забудьте изучить законодательство, связанное с вашим случаем. Возможно, вы можете ссылаться на определенные законы или нормы при требовании возврата денег.

2. Обратитесь напрямую

Если вы столкнулись с переплатой, первым шагом следует быть обращение напрямую к организации или лицу, получившему ваши деньги. Предоставьте им доказательства и объясните, почему вам полагается возврат денег.

При этом будьте вежливы и тверды в своих требованиях. Предоставьте им реквизиты для возврата денег и постоянно следите за процессом.

3. Создайте письменное заявление

Если обращение напрямую не принесло результатов, создайте письменное заявление, в котором четко изложите свои требования и обоснуйте их. Укажите все необходимые детали, чтобы ускорить процесс обработки вашего запроса.

Не забудьте сохранить копию заявления и отправить его с уведомлением о получении.

4. Обратитесь в органы государственной власти

Если все предыдущие шаги не дали результата, обратитесь в соответствующий орган государственной власти, который занимается защитой прав потребителей. Предоставьте им все необходимые документы и обратитесь за помощью.

Будьте готовы к тому, что процесс может занять определенное время. Однако, вероятность успеха заметно возрастает.

- Проверьте свои права

- Обратитесь напрямую

- Создайте письменное заявление

- Обратитесь в органы государственной власти

- Шаг 1: Проверьте свои права

- Шаг 2: Обратитесь напрямую

- Шаг 3: Создайте письменное заявление

- Шаг 4: Обратитесь в органы государственной власти

| Пункт | Шаг |

|---|---|

| 1 | Проверьте свои права |

| 2 | Обратитесь напрямую |

| 3 | Создайте письменное заявление |

| 4 | Обратитесь в органы государственной власти |

Как сказал Томас Джефферсон:

Но означало ли это так много? Ведь цена свободы не может быть измерена деньгами. Она влияет на каждого гражданина и проникает во все сферы жизни.

Способы предоставления заявления на возврат

1. Личное обращение в налоговый орган

Один из самых распространенных и доступных способов предоставления заявления – это личное обращение в налоговый орган, в котором зарегистрирован налогоплательщик. В этом случае заявление можно подать в отделении налоговой службы или воспользоваться электронным сервисом налоговой.

2. Почтовая отправка заявления

Если личное посещение налогового органа не является возможным или удобным, налогоплательщик может предоставить заявление на возврат почтовым путем. Для этого необходимо заполнить заявление и отправить его заказным письмом с уведомлением о вручении.

3. Электронное подача заявления

Современные технологии позволяют подать заявление на возврат налога в электронной форме. Этот способ наиболее удобен и быстр, так как не требует личного присутствия в налоговом органе и позволяет сэкономить время. Для подачи заявления в электронной форме необходимо зарегистрироваться на специальном сайте налоговой службы и заполнить соответствующую форму.

4. Представление через уполномоченное лицо

В случае, когда налогоплательщик не может лично обратиться в налоговый орган, он имеет право представить заявление через уполномоченное лицо. Для этого налогоплательщик должен оформить доверенность на лицо, которое будет представлять его интересы.

5. Представление через почтовое отделение

Также возможным способом предоставления заявления является его отправка через почтовое отделение. В этом случае заявление должно быть отправлено заказным письмом с уведомлением о вручении в адрес налогового органа.

6. Представление заявления через банк

В некоторых случаях налогоплательщику, у которого имеется банковский счет, доступен способ представления заявления через банк. Для этого необходимо заполнить специальный бланк заявления на возврат налога и предоставить его в банк, где открыт счет.

Важно помнить

При подаче заявления на возврат необходимо соблюдать определенные требования и правила, чтобы избежать ошибок и задержек в процессе рассмотрения заявления:

- Точно заполняйте все поля заявления.

- Предоставьте все необходимые документы, подтверждающие право на возврат.

- Следуйте инструкциям и срокам, указанным налоговым органом.

- Тщательно проверьте все данные перед отправкой заявления.

- Сохраните копию заявления и всех предоставленных документов.

Способ предоставления заявления на возврат налога выбирается налогоплательщиком в зависимости от его личных предпочтений, удобства и возможностей. Главное следовать требованиям и правилам, чтобы обеспечить успешное рассмотрение заявления и получение денежных средств.

Как нужно составлять претензию?

1. Укажите правильные реквизиты

При составлении претензии необходимо указать полные и точные реквизиты вашей стороны и стороны, к которой обращаетесь. В претензии обязательно должны быть указаны ФИО или наименование юридического лица, адрес, контактные телефоны и электронная почта.

2. Постройте логическую структуру

Претензия должна быть структурированной и логически связанной. Рекомендуется использовать параграфы и списки для удобства чтения и понимания содержания. Каждый аргумент должен быть аргументирован, а требования должны быть четко сформулированы.

3. Укажите нарушения и требования

Чтобы ваша претензия была эффективной, необходимо подробно указать нарушения, совершенные лицом или организацией, к которой обращаетесь. Также необходимо четко сформулировать свои требования и указать необходимые сроки и способы их выполнения.

4. Соберите необходимые доказательства

Чтобы ваша претензия была подтверждена и имела правовую силу, необходимо предоставить достаточное количество доказательств. Это могут быть письма, фотографии, видеозаписи, договоры, чеки и другие документы, подтверждающие нарушения и ущерб. Приложите их к претензии в виде копий.

5. Уточните способы разрешения конфликта

В претензии необходимо указать предпочтительные способы разрешения конфликта. Это может быть возврат денежных средств, ремонт или замена товара, исправление ошибки и др. Также укажите срок, в течение которого вы ожидаете решения вопроса.

6. Соблюдайте сроки предъявления претензии

Для того, чтобы ваша претензия имела юридическую силу, необходимо соблюдать сроки ее предъявления. В большинстве случаев срок составляет 30 дней с момента обнаружения нарушения или возникновения спорной ситуации. Укажите этот срок в самой претензии и учтите, что она должна быть получена адресатом в указанный срок.

7. Подпишите претензию и сохраняйте копии

Подпишите претензию и укажите дату составления. Сохраните копию претензии, а также копии всех документов, доказывающих нарушения и ущерб. Это поможет вашей стороне в случае дальнейшего разрешения вопроса в суде или другой инстанции.

Составление претензии является важным шагом в защите своих прав и интересов. При составлении претензии необходимо придерживаться указанных выше правил и требований. Это поможет увеличить шансы на положительное разрешение конфликта и получение компенсации.

Что делать в первую очередь?

Когда возникает ситуация с переплатой налога, важно знать, какие шаги следует предпринять в первую очередь. Ниже приведены основные действия, которые необходимо выполнить:

1. Проверьте правильность расчета налога и переплаты

Первым шагом является проверка правильности расчета налога и переплаты. Убедитесь, что все суммы рассчитаны корректно и что по факту была сделана переплата. Если вы сомневаетесь или обнаружили ошибку, обратитесь к профессиональному бухгалтеру или юристу для получения консультации.

2. Ознакомьтесь с налоговым законодательством и правилами возврата

Ознакомьтесь с налоговым законодательством и правилами возврата переплаты налога. Это позволит вам точно знать свои права и обязанности в данной ситуации.

3. Составьте письменное заявление о возврате переплаты

Составьте письменное заявление о возврате переплаты налога и отправьте его в соответствующий налоговый орган. Укажите все необходимые данные, такие как ваши реквизиты, сумма переплаты и основание для возврата.

4. Подготовьте все необходимые документы

Подготовьте все необходимые документы для подтверждения переплаты и правильности расчета. Это могут быть копии налоговых деклараций, платежных документов, актов сверки и других документов, подтверждающих факт переплаты налога.

5. Следите за процессом рассмотрения вашего заявления

Следите за процессом рассмотрения вашего заявления о возврате переплаты. Обязательно сохраняйте копии всех отправленных документов и корреспонденции, связанной с вашим запросом.

6. Обратитесь за юридической помощью при необходимости

Если у вас возникли сложности или налоговый орган отказывается возвратить переплату, обратитесь за юридической помощью. Юристы с опытом работы в сфере налогообложения смогут помочь вам защитить свои права и оспорить неправомерные действия органов налоговой службы.

Следуя этим рекомендациям, вы сможете эффективно решить проблему с переплатой налога и вернуть себе сумму, которую переплатили.

Срок возврата платежей

Сроки возврата платежей в разных ситуациях:

- В случае переплаты налога

- При возврате аванса

- При возврате стоимости товара или услуги

1. В случае переплаты налога

Возможность переплаты налога подразумевает право на возврат излишне уплаченных средств. Срок возврата зависит от налогового органа и может быть разным для разных категорий налогоплательщиков. Обычно срок составляет от 30 до 60 дней с момента подачи соответствующего заявления.

2. При возврате аванса

В случае, если сторонами был заключен договор с авансовым платежом, срок возврата аванса определяется договором. Обычно указывается конкретный срок или условие, по которому аванс будет возвращен (например, после выполнения определенной работы).

3. При возврате стоимости товара или услуги

При возврате стоимости товара или услуги сроки возврата могут быть разными в зависимости от причины возврата и условий, установленных продавцом или поставщиком. Часто возврат осуществляется в течение 14 дней с момента получения возврата или передачи товара или услуги претенденту на возврат.

| Ситуация | Срок возврата |

|---|---|

| Переплата налога | От 30 до 60 дней |

| Возврат аванса | Указывается в договоре |

| Возврат стоимости товара или услуги | Обычно в течение 14 дней |

Сроки возврата платежей могут различаться в зависимости от типа платежа и условий договора. Важно придерживаться установленных сроков и обратить внимание на правила возврата, чтобы избежать недоразумений и конфликтов.

Документы для получения груза

Для получения груза необходимо предоставить определенные документы, которые подтверждают право на получение и легальность провоза товаров.

Основные документы:

- Декларация на груз: документ, содержащий информацию о товарах, их характеристиках, количестве и стоимости.

- Договор на перевозку: официальное соглашение между отправителем и перевозчиком, определяющее условия перевозки и ответственность сторон.

Дополнительные документы:

- Счет-фактура: документ, подтверждающий факт продажи и оплаты товаров.

- Сертификат соответствия: документ, удостоверяющий, что товары соответствуют определенным стандартам и требованиям.

- Таможенная декларация: документ, необходимый для оформления товаров при их перемещении через границу.

Примеры документов:

| № | Название | Обязательность |

|---|---|---|

| 1 | Декларация на груз | Обязательный |

| 2 | Договор на перевозку | Обязательный |

| 3 | Счет-фактура | Дополнительный |

| 4 | Сертификат соответствия | Дополнительный |

| 5 | Таможенная декларация | Дополнительный |

Важно отметить, что требуемые документы могут отличаться в зависимости от типа груза, страны отправления и назначения, а также импортно-экспортных требований. Перед отправкой груза рекомендуется проконсультироваться с профессионалами в данной области или ознакомиться с требованиями конкретных стран и организаций.

Юридические аспекты возврата некачественного товара

Купив товар, вы ожидаете получить продукт высокого качества, соответствующий заявленным характеристикам. Однако, если вы обнаружили, что товар некачественный, у вас есть законные основания для его возврата или обмена.

1. Проблема в качестве товара

Если товар имеет недостатки, которые делают его несоответствующим заявленным характеристикам или не пригодным для использования, вы можете обратиться к продавцу с требованием вернуть деньги или заменить товар.

2. Сроки возврата некачественного товара

Согласно законодательству, вы вправе вернуть некачественный товар в течение 14 дней с момента его получения, если вы не использовали товар и сохранены его товарный вид, потребительские свойства, пломбы и упаковка.

3. Доказательства некачественного товара

Для успешного осуществления возврата некачественного товара, вам потребуются доказательства – фотографии, видеозаписи, письменные заявления от экспертов или акты проверки качества. Эти доказательства помогут подтвердить наличие недостатков и ваши законные требования.

4. Возврат денежных средств или обмен товара

При обнаружении некачественности товара, вы можете выбрать между возвратом денежных средств или обменом товара на аналогичный, но уже с соответствующими характеристиками. Продавец не вправе отказать в таких требованиях, если они основаны на законных основаниях.

5. Юридическая поддержка при возврате некачественного товара

Если продавец отказывается удовлетворить ваши требования по возврату некачественного товара, вы можете обратиться за юридической поддержкой. Адвокат поможет защитить ваши интересы и максимально сократить время и усилия, необходимые для возврата товара и получения компенсации.

- Законодательство защищает потребителя

- Некачественный товар — проблема продавца

- Доказательства некачественности товара важны для возврата

- Вам предоставляется выбор: вернуть деньги или заменить товар

- Обратитесь за юридической поддержкой при отказе продавца

Деловые линии: как стать директором отдела по решению проблем с пропажей

В современном бизнесе, эффективное управление предприятием требует принятия ответственных решений для решения проблем, связанных с пропажей и утратой товаров или материалов. Этому вопросу следует уделять особое внимание, особенно для компании, такой как ООО «Деловые линии». Пропажи могут негативно повлиять на финансовое состояние организации и подорвать ее репутацию.

1. Анализ и выявление причин пропаж

Первым шагом на пути к решению проблемы пропаж товаров или материалов является проведение тщательного анализа и выявление причин, которые могут привести к данной ситуации. Возможными причинами пропажи могут быть: несоответствие системы учета и фактического наличия товаров, неэффективное использование складских и логистических процессов, недобросовестное поведение сотрудников или посторонних лиц. Важно внимательно изучить каждый случай пропажи и определить факторы, которые могут влиять на данную ситуацию.

2. Внедрение эффективных контрольных механизмов

Чтобы предотвратить возникновение дальнейших пропаж, необходимо разработать и внедрить эффективные контрольные механизмы. Это может включать в себя внедрение нового программного обеспечения, которое позволяет автоматизировать процессы учета и контроля товаров, а также проведение регулярных инвентаризаций для проверки точности данных и выявления аномалий. Кроме того, следует обеспечить обучение сотрудников по правилам хранения товаров и проведению инвентаризаций.

3. Усиление ответственности за пропажи

Для предотвращения и устранения пропаж необходимо усилить ответственность за данное деяние. Это может включать в себя разработку строгих правил и процедур, которые будут регламентировать действия персонала и предусматривать ответственность за пропажи или невыполнение должностных обязанностей. Также следует внедрить механизмы наказания и компенсации ущерба, чтобы сотрудники понимали серьезность данной проблемы и стимулировались к более ответственному отношению к работе.

4. Сотрудничество с правоохранительными органами

В случае пропаж, связанных с действиями посторонних лиц, следует немедленно обратиться к правоохранительным органам для возбуждения уголовного дела и проведения расследования. Данное сотрудничество позволит не только наказать виновных, но и предотвратить возникновение аналогичных случаев в будущем. Кроме того, стоит обратить внимание на усовершенствование системы видеонаблюдения и контроля доступа к складским и производственным помещениям.

5. Проведение регулярных аудитов

Для поддержания эффективности системы контроля пропаж и минимизации рисков следует проводить регулярные аудиты. Аудит позволит оценить эффективность внедренных мер и осуществить корректировку в случае необходимости. Также можно использовать аудит для обнаружения слабых мест в системе безопасности организации и разработки плана их устранения.

| Ключевые моменты: | Преимущества: |

|---|---|

| Анализ причин пропаж | — Понимание причин и поиск вариантов решения |

| Внедрение контрольных механизмов | — Предотвращение возникновения новых пропаж |

| Усиление ответственности | — Мотивация сотрудников к более ответственному отношению |

| Сотрудничество с правоохранительными органами | — Предотвращение подобных случаев в будущем |

| Проведение регулярных аудитов | — Мониторинг эффективности и выявление слабых мест |

В итоге, осуществляя пошаговые действия по решению проблемы пропаж, возможно выйти на директора отдела по данным вопросам. Грамотное управление, контроль и сотрудничество с различными структурами будут способствовать минимизации рисков и постоянному совершенствованию в данной сфере деятельности.

Сообщения на Федресурсе

Преимущества сообщений на Федресурсе

- Прозрачность — все сообщения на Федресурсе доступны для просмотра другим пользователям, что обеспечивает открытость и прозрачность взаимодействия;

- Быстрота — отправка сообщений на Федресурсе занимает всего несколько минут, в отличие от традиционной почты или личной встречи с представителями власти;

- Удобство — на Федресурсе есть возможность выбрать категорию, в которой будет размещено сообщение, что облегчает поиск ответов и связь с соответствующими органами власти;

- Эффективность — сообщения на Федресурсе могут быть оценены другими пользователями и органами власти, что позволяет определить наиболее актуальные и важные вопросы.

Как написать сообщение на Федресурсе?

- Зарегистрируйтесь на Федресурсе, чтобы иметь возможность отправлять сообщения;

- Выберите категорию, в которой будет размещено ваше сообщение;

- Опишите ваш вопрос, жалобу или предложение максимально полно и ясно;

- Прикрепите необходимую информацию или документы, если это требуется;

- Отправьте сообщение и ожидайте ответа.

Пример сообщения на Федресурсе

Уважаемый [имя получателя],

Хотелось бы обратить ваше внимание на следующую ситуацию, связанную с налоговыми платежами. В ходе проверки моего предприятия ООО «Деловые линии» (ИНН 7826156685) было обнаружено, что был переплачен налог в размере 100 000 рублей. Прошу вас вернуть указанную сумму на указанный ниже счет.

Информация о счете:

| Наименование банка | Альфа-Банк |

| БИК | 044525593 |

| Корреспондентский счет | 30101810200000000593 |

| Банковский счет | 40802810300001234567 |

Приложены скан-копии документов, подтверждающих указанный факт переплаты налога.

С уважением,

[Ваше имя]

Как получить груз в транспортной компании «Деловые Линии»?

Если вы оформили доставку груза через транспортную компанию «Деловые Линии» и хотите узнать, как получить свой груз, вам необходимо выполнить несколько простых шагов:

1. Подготовьте необходимые документы

Перед тем, как забрать свой груз, убедитесь, что у вас есть все необходимые документы. В список документов могут входить:

- Договор на оказание услуг транспортной компании «Деловые Линии».

- Накладная или товарно-транспортная накладная, которую вы получили при оформлении доставки.

- Документ, удостоверяющий вашу личность (паспорт, водительское удостоверение и т.д.).

2. Заранее ознакомьтесь с расписанием работы отделения «Деловые Линии»

Перед тем, как отправиться за грузом, убедитесь, что вы знаете расписание работы отделения «Деловые Линии», в котором будет храниться ваш груз. Это поможет избежать ненужных поездок и долгого ожидания.

3. Приезжайте в отделение «Деловые Линии»

Когда вы подготовили все необходимые документы и определились с расписанием работы отделения, вы можете приехать к ним лично для получения груза. Обязательно предъявите документ, удостоверяющий вашу личность, а также накладную или товарно-транспортную накладную.

4. Оплатите стоимость услуги доставки, если необходимо

Если вам требуется оплатить стоимость услуги доставки, узнайте о способах оплаты в отделении «Деловые Линии». Выполните оплату и получите квитанцию об оплате.

5. Проверьте груз на предмет повреждений и полноты

Не забудьте внимательно проверить полученный груз на предмет повреждений и полноты. Если вы обнаружите какие-либо проблемы, немедленно сообщите об этом сотрудникам «Деловых Линий» и запишите все обнаруженные дефекты или недостающие товары. Сделайте фотографии штрих-кодов перед вскрытием упаковок.

6. Подпишите акт приема-передачи груза

После того, как вы проверили груз, подпишите акт приема-передачи груза. В акте указываются дата получения груза, состояние груза, подписи получателя и сотрудника «Деловых Линий». Этот акт является документом, подтверждающим, что вы получили свой груз.

Следуя этим простым шагам, вы сможете получить свой груз в транспортной компании «Деловые Линии» без проблем и задержек.

Особенности подачи заявления через ЛК налогоплательщика

В настоящее время подача заявлений через Личный кабинет налогоплательщика стала популярным и удобным способом взаимодействия с налоговыми органами. Это позволяет сократить время и усилия, связанные с оформлением и подачей бумажных документов.

Преимущества подачи заявления через ЛК налогоплательщика:

- Экономия времени и усилий: подача заявления через ЛК позволяет избежать очередей и посещений налоговой инспекции, что особенно актуально в условиях современного ритма жизни.

- Удобство и доступность: Личный кабинет налогоплательщика доступен круглосуточно, что позволяет подать заявление в удобное время без привязки к рабочему графику налоговых органов.

- Быстрота обработки заявления: подача заявления через ЛК позволяет сократить время на рассмотрение и обработку документов налоговыми органами, так как процесс автоматизирован и не требует дополнительных ручных операций.

- Архивация документов: все поданные через ЛК заявления хранятся в электронном виде в специальном разделе «Архив» и доступны в любое время, что позволяет в дальнейшем быстро получить информацию по заявлению или использовать ранее поданные данные при подаче новых заявлений.

- Безопасность и конфиденциальность: система ЛК налогоплательщика обеспечивает высокий уровень защиты персональных данных и конфиденциальности информации, подаваемой налогоплательщиком.

Порядок подачи заявления через ЛК налогоплательщика:

- Авторизация в Личном кабинете налогоплательщика с использованием учетных данных.

- Выбор раздела «Подача заявления» или «Новый запрос» в меню ЛК.

- Заполнение необходимых полей заявления, указание всех требуемых данных и загрузка необходимых документов.

- Проверка корректности заполнения данных и подтверждение подачи заявления.

- Получение уведомления о принятии заявления и его регистрационного номера.

Таким образом, подача заявления через ЛК налогоплательщика — это удобный, быстрый и безопасный способ взаимодействия с налоговыми органами, облегчающий процесс оформления и подачи документов, а также ускоряющий их обработку.

Особое предложение: получите месяц бухгалтерского обслуживания в подарок!

Почему стоит воспользоваться нашим предложением? Вот несколько преимуществ, которые вы получите:

- Полезные исследования. Наши юристы и бухгалтеры готовы провести подробное исследование вашей ситуации, чтобы максимально оптимизировать вашу налоговую нагрузку и предложить решения, которые помогут вам возвратить переплаченные налоги.

- Полную конфиденциальность. Мы строго соблюдаем все требования по защите персональных данных и гарантируем полную конфиденциальность ваших деловых секретов.

- Опыт и профессионализм. Наша команда специалистов в области налогов и бухгалтерии имеет многолетний опыт и глубокие знания в своей сфере деятельности. Мы всегда следим за последними изменениями в законодательстве и готовы предоставить вам самое актуальное и качественное обслуживание.

- Индивидуальный подход. Мы понимаем, что каждая ситуация уникальна, поэтому мы готовы разработать индивидуальную стратегию, которая наиболее эффективно решит ваши финансовые вопросы.

Сотрудничество с нами гарантирует вам профессиональное решение всех вопросов, связанных с возвратом переплаты налога. Получите месяц бухгалтерского обслуживания в подарок и убедитесь сами во всех наших преимуществах!

Как возникает переплата

Причины возникновения переплаты

- Ошибки в расчетах: Одной из причин возникновения переплаты может быть ошибочное определение суммы платежа или налога со стороны налогоплательщика. Это может произойти из-за неправильной интерпретации налогового законодательства или недостаточного знания правил и процедур оплаты.

- Изменение условий: Внезапные изменения условий оплаты или налогообложения могут привести к ситуации, когда уже уплаченная сумма становится излишней. Например, в результате изменения законодательства или снижения налоговых ставок.

- Повторные платежи: Иногда налогоплательщик может случайно сделать повторный платеж в результате ошибки в бухгалтерии или платежной системе. Это может привести к образованию переплаты.

- Возврат товара или услуги: Если была произведена оплата за товар или услугу, которая впоследствии была возвращена или отменена, возникает переплата. Например, в случае отказа от покупки или возврата денежных средств по гарантии.

Как решить проблему переплаты

Если вы обнаружили, что у вас возникла переплата, есть несколько способов решить эту проблему:

- Обращение к организации или государству: Свяжитесь с той организацией или органом, куда была сделана переплата, и предоставьте им необходимую информацию о переплате. В большинстве случаев они предложат вам варианты возврата переплаченной суммы, например, перевод на банковский счет или выдачу чека.

- Заявление о возврате: В некоторых случаях требуется подать официальное заявление о возврате переплаты. При подаче заявления укажите все необходимые детали и приложите копии документов, подтверждающих переплату.

- Проверка платежей и налогов: Регулярно проверяйте свои платежи и налоговые обязательства, чтобы избежать лишних платежей и переплат. В случае обнаружения переплаты свяжитесь с организацией или государством и решите эту проблему как можно скорее.

Важно помнить

Переплата может возникнуть по разным причинам, но важно знать, как решить эту проблему и вернуть свои деньги. Следите за своими платежами и налоговыми обязательствами, чтобы избежать переплаты в будущем.

В случае, если у вас возникла переплата, не паникуйте, а примите меры для решения проблемы. Обязательно обратитесь к организации или государству, чтобы вернуть вам переплаченные деньги. Проверяйте свои платежи и налоговые обязательства регулярно, чтобы избежать переплаты в будущем.

Последствия отсутствия платежных реквизитов

Отсутствие или некорректное предоставление платежных реквизитов может иметь серьезные последствия для всех сторон, участвующих в финансовых транзакциях. Это может привести к задержке или отказу в проведении платежей, а также создать дополнительные проблемы при учете и контроле финансовых операций. Важно понимать, какие риски могут возникнуть при неправильном использовании платежных реквизитов.

1. Задержка или отказ в проведении платежей

Неправильно указанные или отсутствующие платежные реквизиты могут привести к задержке или даже отказу в проведении платежей. Банки и другие финансовые учреждения могут отклонить операцию, если не могут корректно идентифицировать получателя или определить место платежа. Это может вызвать неудобства и негативные последствия для всех участников финансовой операции.

2. Утрата денежных средств

В случае неправильного указания платежных реквизитов есть риск потери денежных средств. Если платеж направляется на неправильный счет или в неправильное финансовое учреждение, деньги могут быть утрачены без возможности их возврата. Важно тщательно проверять и подтверждать платежные реквизиты перед каждой транзакцией, чтобы избежать потери денег.

3. Негативное влияние на бизнес-процессы

Неправильно указанные платежные реквизиты могут создать дополнительные проблемы в учете и контроле финансовых операций. Они могут вызвать трудности при сопоставлении платежей, замедлить процесс бухгалтерской отчетности и создать путаницу в финансовых данных. Это может негативно повлиять на эффективность и надежность бизнес-процессов компании.

4. Юридические проблемы

Неправильное использование платежных реквизитов может привести к возникновению юридических проблем. Если ошибочно указаны реквизиты получателя или платеж был осуществлен по недействительному счету, это может рассматриваться как незаконное действие или мошенничество. В результате возникают риски судебных разбирательств, штрафов и утраты репутации компании.

5. Нарушение договорных обязательств

Неправильное использование платежных реквизитов может привести к нарушению договорных обязательств между сторонами. Если платежи не могут быть осуществлены вовремя или корректно, это может нарушить соглашения или договоры, заключенные между компаниями. Это может привести к дополнительным судебным разбирательствам и проблемам в отношениях между бизнес-партнерами.

| Последствия | Описание |

|---|---|

| Задержка или отказ в проведении платежей | Отклонение или задержка платежей из-за неправильных или отсутствующих реквизитов |

| Утрата денежных средств | Потеря денежных средств при неправильном указании платежных реквизитов |

| Негативное влияние на бизнес-процессы | Трудности в учете и контроле финансовых операций, замедление бухгалтерского процесса |

| Юридические проблемы | Возможные судебные разбирательства и утрата репутации компании |

| Нарушение договорных обязательств | Нарушение соглашений и договоров, заключенных между компаниями |

Как теперь формируется переплата

После введения новых правил налогообложения, формирование переплаты производится по-новому. Ниже представлен краткий обзор основных изменений:

1. Увеличение ставок налога

Одним из основных факторов, влияющих на формирование переплаты, является увеличение ставок налога. В результате повышения налоговых ставок, возможна ситуация, когда плательщик переплачивает больше сумму налога, чем требуется по закону.

2. Отсутствие возможности учесть все вычеты и льготы

Теперь, чтобы учесть все возможные вычеты и льготы, требуется более детальное и точное предоставление информации. В случае неполного или некорректного предоставления данных, возникает вероятность формирования переплаты.

3. Изменение порядка подачи налоговой декларации

Новое правило налогообложения предусматривает изменение порядка подачи налоговой декларации. Теперь плательщику необходимо внимательно ознакомиться с новыми требованиями и правилами. В случае неправильного заполнения декларации, переплата может быть сформирована.

4. Автоматический расчет переплаты

Современные технологии позволяют автоматически рассчитывать переплату налога. С помощью специализированных программ и алгоритмов, налоговая служба может определить переплату даже без участия плательщика. Это сокращает время и упрощает процесс формирования переплаты.

5. Дополнительные возможности для учета переплаты

В новых правилах налогообложения предусмотрены дополнительные возможности для учета переплаты. Теперь плательщик может запросить возврат переплаты или предоставить ее в качестве авансового платежа на будущие налоговые обязательства.

6. Регулярная проверка на предмет переплаты

Чтобы избежать возможной переплаты налога, рекомендуется регулярно проверять свои налоговые обязательства. Это позволит своевременно обнаружить и исправить возможные ошибки и предотвратить формирование переплаты.

Налоги и сборы

Виды налогов и сборов:

- НДС (Налог на добавленную стоимость) — налог, который уплачивается при продаже товаров или оказании услуг;

- Налог на прибыль — налог, который уплачивается организациями с целью налогообложения полученной прибыли;

- Налог на доходы физических лиц — налог, который уплачивается гражданами с целью налогообложения их личного дохода;

- Транспортный налог — налог, который уплачивается владельцами транспортных средств за их эксплуатацию;

- Земельный налог — налог, который уплачивается за право пользования землей;

- Таможенные пошлины — сборы, которые взимаются при пересечении границы и осуществлении внешнеэкономической деятельности;

- Социальные отчисления — суммы, которые удерживаются из заработной платы граждан для покрытия социальных нужд, таких как пенсии и медицинское обслуживание.

Последствия неуплаты налогов и сборов:

Неуплата налогов и сборов может привести к серьезным последствиям как для граждан, так и для организаций. Среди них:

- Финансовые санкции: неуплата налогов и сборов может повлечь штрафы и налоговые пени;

- Судебные разбирательства: органы налоговой полиции имеют право возбуждать уголовные дела в отношении тех, кто уклоняется от уплаты налогов;

- Потеря репутации: неуплата налогов может негативно сказаться на репутации организации и привести к потере доверия со стороны клиентов и партнеров;

- Лишение свободы: в случае серьезных нарушений налогового законодательства, граждане и организации могут столкнуться с уголовной ответственностью и лишением свободы.

Как быть в законе:

Для того чтобы избежать проблем и встать на законный путь, необходимо:

- Вести учет: правильно организовать бухгалтерию и вести учет доходов и расходов;

- Оплачивать налоги вовремя: уплачивать налоги и сборы в установленные сроки;

- Консультироваться с профессионалами: при необходимости обратиться к юристам или налоговым консультантам, чтобы получить подробную информацию о налоговых обязательствах и способы их оптимизации.

| Налоги | Сборы |

|---|---|

| НДС | Таможенные пошлины |

| Налог на прибыль | Транспортный налог |

| Налог на доходы физических лиц | Земельный налог |

| — | Социальные отчисления |

Как составить требование на возврат денежных средств

Для того чтобы составить требование на возврат денежных средств, необходимо следовать определенной структуре и учитывать юридические аспекты процесса.

Вот шаги, которые помогут вам составить правильное требование:

1. Уточните основание для возврата

Необходимо определить, почему вам должны быть возвращены денежные средства. Это может быть связано с переплатой, ошибочным взиманием оплаты, несостоятельностью контрагента или другими основаниями.

2. Соберите документы

Составьте полный пакет документов, подтверждающих ваше право на возврат денежных средств. Это могут быть договоры, квитанции, счета и другие документы, подтверждающие вашу оплату или ошибочное взимание суммы.

3. Составьте требование

Перейдите к составлению самого требования на возврат денежных средств. При этом укажите в требовании основание для возврата, сумму, которую требуется вернуть, а также приложите необходимые документы в качестве подтверждения.

4. Укажите сроки и способ возврата

В требовании укажите требуемые сроки и способ возврата денежных средств. Это поможет добиться более оперативного рассмотрения вашего требования.

5. Отправьте требование

Отправьте составленное требование зарегистрированным письмом или иным подтвержденным способом доставки. Убедитесь, что у вас есть подтверждение отправки и получения.

6. Подготовьтесь к возможному обращению в суд

Если полученный ответ на ваше требование не удовлетворяет вас, подготовьтесь к возможному обращению в суд. Соберите дополнительные доказательства, консультируйтесь с юристом и начните процесс судебного разбирательства, если это необходимо.

Важно: Помните, что получение возврата денежных средств может занять время, особенно если вовлечены юридические процессы. Будьте терпеливы и продолжайте следить за процессом.

Составление требования на возврат денежных средств требует точности и юридической грамотности. Следуйте указанным шагам и при необходимости обратитесь за консультацией к профессионалам в области юридического обслуживания, чтобы обеспечить наиболее эффективное решение вашего вопроса.

Виды деятельности по ОКВЭД-2

Основные группы ОКВЭД-2:

- Сельское, лесное хозяйство и рыболовство

- Добыча полезных ископаемых

- Обрабатывающие производства

- Энергетика, газ, пар и кондиционирование воздуха

- Снабжение водой; канализационная, водоочистка и аналогичное

- Строительство

- Оптовая и розничная торговля; ремонт автотранспортных средств и мотоциклов

- Транспорт и хранение

- Гостиничное дело и общественное питание

- Информация и связь

- Финансовая и страховая деятельность

- Операции с недвижимым имуществом

- Профессиональная, научная и техническая деятельность

- Административное и вспомогательное обслуживание

- Государственное управление и обеспечение военной безопасности; социальное обеспечение

- Образование

- Здравоохранение и социальные услуги

- Искусство, спорт, развлечения и отдых

- Деятельность в области прочих видов услуг

Важность классификации ОКВЭД-2

Классификация по ОКВЭД-2 имеет важное значение для различных аспектов бизнеса:

- Определение налоговой базы и налоговых ставок для различных видов деятельности

- Упрощение статистического учета и анализа данных для различных отраслей

- Определение и оценка конкурентных преимуществ и недостатков компании в отрасли

- Планирование и управление ресурсами, включая персонал и финансовые средства

- Определение стратегических направлений и развития бизнеса

| Код | Наименование видов деятельности |

|---|---|

| 01.1 | Выращивание зерновых и зернобобовых культур |

| 05.1 | Добыча угля |

| 10.7 | Производство хлеба, тортов и свежей выпечки |

| 46.3 | Оптовая торговля пищевыми продуктами |

| 49.4 | Грузоперевозки по железным дорогам |

| 85.1 | Образование детей и подростков |

Важно правильно выбрать соответствующий код ОКВЭД-2 для своей деятельности, чтобы оперативно и корректно осуществлять бухгалтерский и налоговый учет, а также получать информацию и статистические данные, необходимые для анализа и развития деятельности компании.

Отражение операций в учете

1. Первичные документы

Для начала учета операций необходимо наличие первичных документов, подтверждающих факт и содержание каждой операции. К таким документам относятся, например, счета-фактуры, накладные, акты выполненных работ и т.д. Они служат основой для записи операций в учетную систему.

2. Система двойной записи

Основным принципом бухгалтерского учета является система двойной записи. В соответствии с этой системой, каждая операция должна быть отражена двумя противоположными записями: дебетовой и кредитовой.

Например, при покупке товара наличными, операция будет отражена следующим образом:

- Счет дебет: счет «Товары»

- Счет кредит: счет «Денежные средства»

3. Классификация операций

Операции в учетной системе классифицируются в соответствии с их характером и назначением. Например, операции по покупке товаров относятся к операциям по себестоимости продукции, а операции по оплате заработной платы — к операциям по персоналу и заработной плате.

4. Регистры учета

Для учета операций в бухгалтерии используются различные регистры учета. Например, регистр «Основные средства» используется для учета операций по приобретению и амортизации основных средств компании. Каждый регистр содержит информацию о дебетовых и кредитовых операциях, проведенных по соответствующему виду активов или пассивов.

5. Автоматизация учета

Современные технологии позволяют значительно упростить и автоматизировать процесс отражения операций в учете. Существуют специализированные программы и системы, которые позволяют вести учет операций, генерировать отчеты и обеспечивать надежное хранение информации.

Рекомендации по заполнению заявления

1. Тщательно проверьте введенные данные

Перед тем, как подписать заявление, рекомендуется внимательно проверить все введенные данные, такие как ФИО, ИНН, адрес и прочие реквизиты. Это поможет избежать возможных ошибок и недоразумений в дальнейшем.

2. Соблюдайте правила оформления заявления

При заполнении заявления важно соблюдать определенные правила оформления. Например, все реквизиты должны быть написаны четко и разборчиво, без каких-либо исправлений или потертостей. Также рекомендуется использовать чернила синего или черного цвета.

3. Укажите причину и основание для возврата

В заявлении обязательно укажите причину и основание, по которым вы просите возврат денежных средств. Например, это может быть переплата налога или неправильно начисленная сумма. Таким образом, поможет ускорить рассмотрение заявления и повысит шансы на положительное решение вопроса.

4. Приложите необходимые документы

При заполнении заявления рекомендуется приложить все необходимые документы, подтверждающие ваши слова. Например, это могут быть копии платежных документов, выписки из банковского счета или другие документы, подтверждающие факт переплаты.

5. Подпись и дата

Не забудьте поставить свою подпись и указать дату заполнения заявления. Это поможет подтвердить ваше согласие и отражение событий при заполнении заявления.

Заполнение заявления является ответственным и важным этапом процесса возврата денежных средств. Следование вышеперечисленным рекомендациям поможет упростить процесс и повысить шансы на положительное решение вашего вопроса. Заполнение заявления внимательно и аккуратно является залогом успешного завершения процедуры возврата денег.

Финансовая отчетность ООО «ДЕЛОВЫЕ ЛИНИИ»

Финансовая отчетность ООО «Деловые Линии» включает следующие основные элементы:

- Баланс. Это отражает финансовое состояние компании на определенную дату. Баланс включает активы (имущество организации), обязательства (долги и обязательства перед кредиторами) и собственный капитал (собственные средства организации).

- Отчет о прибылях и убытках. Это отражает финансовые результаты деятельности организации за определенный период времени. Отчет включает выручку, затраты и прибыль или убыток.

- Отчет о движении денежных средств. Этот отчет показывает изменение денежных средств на определенный период времени. Он включает поступления и расходы денежных средств от операционной, инвестиционной и финансовой деятельности.

ООО «Деловые Линии» предоставляет финансовую отчетность в соответствии с требованиями законодательства о бухгалтерском учете и налогообложении. Финансовая отчетность должна быть составлена и проверена профессиональными бухгалтерами и аудиторами, чтобы обеспечить ее достоверность и надежность.

Финансовая отчетность ООО «Деловые Линии» является важным инструментом для принятия решений управления и анализа финансовой деятельности компании. Она помогает оценить финансовое положение организации, ее рентабельность и эффективность использования ресурсов.

Анализ финансовой отчетности ООО «Деловые Линии» позволяет выявить сильные и слабые стороны деятельности компании, определить потенциал роста и возможности для улучшения финансовых результатов. Он также является основой для принятия решений по управлению и планированию деятельности компании.

Avtoveter Блог т/к «Деловые Линии». За битый груз компенсации нет.

Добро пожаловать на блог Avtoveter, посвященный работе транспортной компании «Деловые Линии». В данной статье мы рассмотрим вопрос об отсутствии компенсации за битый груз в данной компании.

Проблема битого груза

Битый груз – это товары, которые получили повреждения в процессе транспортировки. Возможные причины повреждений могут быть связаны с неправильной упаковкой, неосторожным обращением с грузом или несоответствующим состоянием транспортного средства.

Неустранимые повреждения

Однако, следует учесть, что компенсацию за битый груз транспортная компания «Деловые Линии» не выплачивает, если повреждения являются неустранимыми. Под неустранимыми повреждениями понимаются те, которые не могут быть устранены без значительных затрат или восстановления товара в первоначальное состояние.

Обязанности отправителя

Также, стоит отметить, что перед отправкой груза отправитель самостоятельно обязан проверить его на предмет возможных повреждений и дополнительно упаковать его для обеспечения безопасности. Если отправитель не выполнил эти условия, компания «Деловые Линии» не несет ответственности за возможные повреждения.

Претензии и разбирательства

В случае возникновения проблем с грузом, клиент может подать претензию в компанию «Деловые Линии» и вместе с тем предоставить документальное подтверждение повреждения и стоимости ущерба. Все детали происшедшего будут рассмотрены службой клиентской поддержки и при наличии весомых доказательств компания может принять решение о компенсации.

Транспортная компания «Деловые Линии» не предоставляет компенсацию за битый груз, если повреждения являются неустранимыми или отправитель не выполнил требования по проверке и упаковке груза. Однако, клиент всегда имеет право подать претензию и подтвердить свои претензии документально.