В соответствии с Налоговым кодексом РФ, авансы по договору подряда могут быть учтены в зачете НДС. Однако, существуют определенные условия, которые необходимо соблюдать для получения данного зачета. Подробно разберем основные аспекты зачета НДС по авансам по договору подряда в данной статье.

Выставление счета-фактуры на отгрузку покупателю

Этапы процесса выставления счета-фактуры:

- Оформление договора с покупателем. Перед выставлением счета-фактуры необходимо заключить договор с покупателем, в котором должны быть указаны сроки поставки, стоимость товара или услуги, условия оплаты и прочие детали сделки.

- Определение ставки НДС. Для выставления счета-фактуры необходимо определить ставку НДС, которая зависит от вида товара или услуги. В соответствии с НК РФ можно использовать различные ставки НДС – 20%, 10%, 0% или освобождение.

- Подготовка счета-фактуры. В счете-фактуре должны быть указаны все реквизиты организации и покупателя, данные о поставке товара или оказании услуги, стоимость, ставка НДС и итоговая сумма.

- Выставление счета-фактуры. После подготовки счета-фактуры он должен быть выставлен покупателю. Для этого можно использовать различные способы – отправить по электронной почте, передать лично или отправить по почте с уведомлением.

- Контроль оплаты. После выставления счета-фактуры необходимо контролировать оплату от покупателя. Если покупатель не оплачивает счет в срок, то могут быть применены меры по взысканию задолженности.

Пример счета-фактуры на отгрузку покупателю:

| № | Наименование товара/услуги | Количество | Цена за единицу | Сумма | НДС | Сумма с НДС |

|---|---|---|---|---|---|---|

| 1 | Товар 1 | 10 | 1000 | 10 000 | 20% | 12 000 |

| 2 | Товар 2 | 5 | 2000 | 10 000 | 20% | 12 000 |

| Итого: | 24 000 | |||||

Выставление счета-фактуры на отгрузку покупателю является важным этапом в заключении сделки. Важно следить за своевременностью выставления счета-фактуры и контролировать оплату от покупателя.

Возврат аванса покупателю

Основные понятия

Аванс — это предварительная оплата покупателем за товар или услугу. Аванс может быть выплачен покупателем в качестве гарантии исполнения договора.

Возврат аванса — это возвращение покупателю предварительно оплаченных средств.

Правила возврата аванса

Правила возврата аванса обычно регулируются договором, законодательством и внутренними положениями организации. В случае отсутствия явных договорных или законодательных норм, применяются общие правила, установленные законом.

Основания для возврата аванса

Основаниями для возврата аванса обычно являются следующие ситуации:

- Невыполнение обязательств по договору со стороны продавца;

- Расторжение договора по взаимному согласию сторон;

- Отказ покупателя от исполнения договора по уважительным причинам, предусмотренным законодательством.

Порядок возврата аванса

Порядок возврата аванса должен быть четко определен в договоре и закреплен письменно. Обычно возврат аванса осуществляется путем перевода средств на тот же источник, с которого был осуществлен платеж. В случае, если договором предусмотрены другие условия, они должны быть исполнены.

Защита прав покупателя

Для защиты своих прав покупатель может обратиться в суд или иной компетентный орган. В случае невыполнения продавцом обязательств по возврату аванса, покупатель имеет право на возмещение причиненных убытков, включая судебные расходы и проценты за пользование чужими денежными средствами.

Примеры судебной практики

Некоторые судебные решения по вопросу возврата аванса:

| Судебное решение | Описание |

|---|---|

| Решение от 12.03.2019 | Суд удовлетворил иск покупателя о возврате аванса, так как продавец не исполнил свои обязательства по поставке товара. |

| Решение от 25.07.2020 | Суд признал расторжение договора по взаимному согласию сторон и обязал продавца вернуть аванс. |

Хорошо продуманный и заключенный договор является основой для успешного возврата аванса и защиты прав покупателя.

Аванс – это форма оплаты

Аванс представляет собой форму оплаты, которая используется в различных сферах деятельности, в том числе и в сфере подряда. Он предоставляется заказчиком подрядчику в качестве предварительного платежа за выполнение определенных работ или оказание услуг. Аванс может быть выплачен как наличными средствами, так и безналичным путем.

В отличие от полной оплаты за выполненную работу, аванс не является полной или заключительной оплатой. Он выплачивается заранее, до начала выполнения работ, чтобы обеспечить подрядчика необходимыми средствами для приобретения материалов, оплаты труда и других издержек, связанных с выполнением заказа.

Преимущества использования аванса:

- Обеспечивает подрядчика необходимыми финансовыми ресурсами для начала работ;

- Позволяет подрядчику определить свою заинтересованность в работе и серьезность намерений;

- Ускоряет выполнение работ, так как подрядчик имеет возможность немедленно приступить к работе;

- Повышает доверие со стороны заказчика, так как он готов вложить средства в проект;

- Мотивирует подрядчика выполнять работу в сроки и качестве, так как он уже получил часть оплаты.

Порядок выплаты аванса:

- Заказчик и подрядчик заключают договор и в нем прописывают условия выплаты аванса;

- Подрядчик предоставляет заказчику документы, подтверждающие его право на получение аванса (например, смету и график работ);

- Заказчик производит выплату аванса на основании предоставленных документов;

- Подрядчик использует полученные средства для оплаты необходимых материалов и работников, связанных с выполнением заказа;

- После выполнения работ подрядчик предоставляет заказчику акты выполненных работ для определения окончательной стоимости и составления документации.

Важно отметить, что сумма аванса и его условия выплаты определяются сторонами договора. В законодательстве РФ также прописаны некоторые правила и ограничения, которые необходимо учитывать при оформлении аванса по договору подряда. Поэтому перед оформлением договора и выплатой аванса рекомендуется обратиться за консультацией к специалисту или юристу, чтобы избежать возможных проблем или недоразумений в будущем.

Когда НДС с авансов не начисляют

Исходя из Налогового кодекса РФ и не зависимо от формы оказания услуг, НДС с авансовых платежей не начисляется в следующих случаях:

- Аванс не является предоплатой за услуги или товары. Например, аванс может быть передан в качестве залога или гарантии исполнения обязательств.

- Договор, по которому принимается аванс, не предусматривает поставку товаров или оказание услуг, на которые распространяется налогообложение НДС.

- Аванс был получен по договору с иностранным контрагентом, на территории РФ не действуют правила налогообложения НДС.

Залог или гарантия исполнения обязательств

Когда авансовый платеж передается в качестве залога или гарантии исполнения обязательств, налог на добавленную стоимость не начисляется. Данный платеж не относится к операциям поставки товаров или оказания услуг, на которые обычно распространяется НДС.

Договор без услуг, налогообложенных НДС

Если договор, по которому принимается аванс, не предусматривает оказание услуг, на которые распространяется налогообложение НДС, на авансовый платеж НДС не начисляется. Например, если аванс передан по договору на покупку товаров, на которые НДС не начисляется, то и сам аванс также не облагается налогом.

Договор с иностранным контрагентом

Если аванс получен по договору с иностранным контрагентом, на территории РФ не действуют правила налогообложения НДС, поэтому на авансовый платеж НДС не начисляется. Это связано с тем, что налогообложение НДС применяется только к операциям, осуществляемым на территории РФ.

Если объект возводится по инвестиционному договору

НДС по авансам по инвестиционному договору

НДС (налог на добавленную стоимость) — это налог, который плательщик уплачивает при совершении товарных операций, в том числе при строительстве объектов недвижимости. В случае, когда объект возводится по инвестиционному договору, применяются специальные правила по зачету НДС по авансам.

Согласно статье 171 НК РФ, инвестор может зачесть сумму авансов по договору подряда в размере, соответствующем доле выполненных работ, в том числе НДС, уплаченный по этим авансам. При этом, инвестор должен представить документы, подтверждающие факт осуществления и оплаты работ, а также размер уплаченного НДС.

Обязательства застройщика

Застройщик, в свою очередь, обязан передать инвестору информацию о НДС, учитываемом в сумме аванса. Застройщик должен представить инвестору документы, подтверждающие оплату НДС по авансам. Такими документами могут быть счета, квитанции об уплате, акты сверки и другие документы, подтверждающие факт уплаты НДС.

Застройщик также должен предоставить инвестору документы, подтверждающие факт осуществления работ и их стоимость. Это может быть акт приема-передачи работ, смета, документы об оплате труда исполнителей и другие документы, свидетельствующие о выполнении работ.

Порядок зачета НДС по авансам

При зачете НДС по авансам, инвестор обязан учесть его в своей налоговой декларации. В случае, если инвестор не учел НДС в налоговой декларации, застройщик может направить запрос в налоговые органы с требованием включить зачет НДС.

Однако, не все авансы по инвестиционному договору подлежат зачету налога на добавленную стоимость. Например, авансы за необходимые расходы, проценты за пользование кредитами, расходы на оплату кредиторской задолженности и другие. Эти авансы не должны учитываться при расчете суммы, подлежащей зачету НДС.

- Объект, возводимый по инвестиционному договору, подчиняется определенным правилам по зачету НДС по авансам;

- Инвестор может зачесть сумму авансов в размере доли выполненных работ, включая уплаченный НДС;

- Застройщик обязан предоставить инвестору документы, подтверждающие оплату НДС по авансам;

- Застройщик также должен предоставить документы, подтверждающие факт выполнения работ;

- Некоторые авансы по инвестиционному договору не подлежат зачету НДС, такие как расходы на проценты, кредиторскую задолженность и другие.

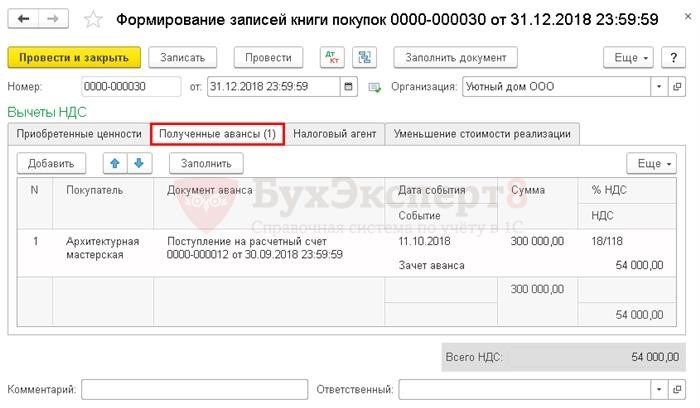

Зачет авансов полученных в программе 1С 8.3: пошаговая инструкция

Шаг 1: Открытие программы 1С 8.3 и выбор базы данных

Перед началом работы необходимо открыть программу 1С 8.3 и выбрать нужную базу данных, в которой будут храниться данные о зачете авансов. После выбора базы данных откройте нужную информационную базу.

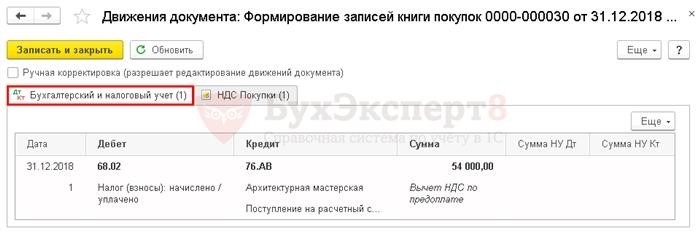

Шаг 2: Создание проводки на зачет аванса

Для создания проводки на зачет аванса выполните следующие действия:

- Откройте журнал проводок и выберите нужный период.

- Нажмите кнопку «Создать» для создания новой проводки.

- В поле «Счет» укажите счет, на котором будет отражен зачет аванса.

- В поле «Контрагент» выберите контрагента, у которого был получен аванс.

- В поле «Сумма» укажите сумму аванса, который необходимо зачесть.

- Выберите противоположный счет, на котором будет отражен зачет аванса.

- Нажмите кнопку «Завершить» для сохранения проводки.

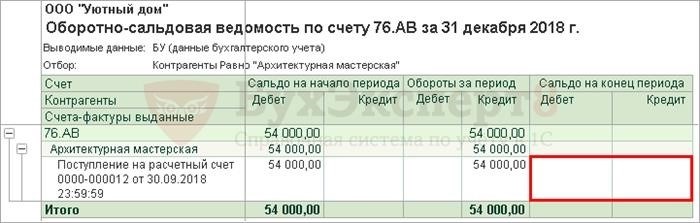

Шаг 3: Проверка проводки на зачет аванса

После создания проводки необходимо проверить ее корректность. Для этого выполните следующие действия:

- Откройте журнал проводок и найдите созданную проводку на зачет аванса.

- Проверьте правильность указанных счетов и суммы.

Шаг 4: Проведение проводки на зачет аванса

После проверки проводки на зачет аванса ее необходимо провести. Для этого выполните следующие действия:

- Выделите проводку на зачет аванса в журнале проводок.

- Нажмите кнопку «Провести» или используйте сочетание клавиш Ctrl+P.

- Проверьте информацию о проводке и нажмите кнопку «Провести» для подтверждения проведения.

Шаг 5: Отчет о зачете аванса

Для получения отчета о зачете аванса выполните следующие действия:

- Откройте журнал проводок и выберите нужный период.

- Нажмите кнопку «Отчеты» для выбора нужного отчета о зачете аванса.

- Укажите необходимые параметры отчета и нажмите кнопку «Сформировать» для генерации отчета.

С помощью данной пошаговой инструкции вы сможете зачесть авансы, полученные по договору, с помощью программы 1С 8.3. Проделав все необходимые шаги, вы сможете правильно отразить данную операцию в бухгалтерии предприятия.

Порядок составления и учета сводного счета-фактуры

Создание и учет сводного счета-фактуры важны для аккуратного и грамотного ведения бухгалтерии. В данной статье будет рассмотрен порядок составления и учета сводного счета-фактуры.

Составление сводного счета-фактуры

При составлении сводного счета-фактуры необходимо учесть следующие этапы:

- Указать наименование и реквизиты организации, составившей сводный счет-фактуру;

- Определить номер и дату сводного счета-фактуры;

- Указать наименование и реквизиты поставщика (выполняющего работы, оказывающего услуги);

- Указать наименование и реквизиты покупателя (заказчика);

- Привести перечень работ (услуг) и товаров, включенных в сводный счет-фактуру, с указанием их номенклатурных кодов;

- Определить стоимость выполненных работ или оказанных услуг;

- Указать сумму налога на добавленную стоимость;

- Итого сумма к оплате.

Учет сводного счета-фактуры

После составления сводного счета-фактуры, его необходимо учесть в соответствии с требованиями законодательства. Ведение учета сводного счета-фактуры осуществляется в несколько этапов:

- Зарегистрировать сводный счет-фактуру на складе и официально принять его к учету;

- Указать номер и дату регистрации сводного счета-фактуры;

- Учесть стоимость выполненных работ или оказанных услуг и сумму НДС в соответствующие разделы бухгалтерии;

- Провести операцию списания соответствующей суммы с расчетного счета;

- Передать сводный счет-фактуру в бухгалтерию для дальнейшего учета.

Преимущества использования сводного счета-фактуры

Использование сводного счета-фактуры позволяет сократить объем бухгалтерской работы, упростить процедуру составления и учета счетов-фактур. Это обеспечивает следующие преимущества:

- Удобство и компактность: все счета-фактуры объединяются в один документ, что облегчает их хранение и поиск;

- Сокращение времени на составление и учет счетов-фактур;

- Уменьшение вероятности ошибок при составлении и учете счетов-фактур;

- Повышение эффективности бухгалтерского учета и контроля за финансовыми операциями.

Таким образом, правильное составление и учет сводного счета-фактуры позволяют снизить риски ошибок и обеспечить более эффективное ведение бухгалтерии.

Принятие НДС к вычету при зачете аванса покупателя

В соответствии с Налоговым кодексом РФ, предприятие может зачесть аванс, полученный от покупателя, в сумму НДС к вычету. Однако, есть определенные требования и условия, которые необходимо соблюдать.

Условия принятия НДС к вычету

- Аванс должен быть получен от покупателя в рамках договора подряда.

- Предприятие должно быть плательщиком НДС и иметь на то налоговый регистрационный номер.

- Аванс должен быть получен денежными средствами или безналичным переводом на расчетный счет предприятия.

- Покупатель должен быть также плательщиком НДС и предоставить все необходимые документы.

Документы для принятия НДС к вычету

Для того чтобы зачесть НДС от аванса покупателя, предприятие должно предоставить следующие документы в налоговый орган:

- Договор подряда, в котором должны быть четко указаны условия оплаты и размер аванса.

- Акт приема-передачи работ, подписанный сторонами.

- Счет-фактура, выставленный покупателем.

- Документы, подтверждающие факт получения аванса денежными средствами или безналичным переводом.

- Статус-отчет о выполненных работах по договору подряда.

Особенности принятия НДС к вычету

При зачете НДС к вычету, следует учитывать следующие особенности:

- Размер аванса должен быть включен в общую базу для расчета НДС.

- Необходимо соблюдать сроки предъявления и зачета НДС, указанные в налоговом законодательстве.

- Предприятие должно вести учет полученных авансов и использования НДС в соответствующих документах бухгалтерии.

В случае несоблюдения условий и требований, предусмотренных налоговым законодательством, налоговый орган имеет право отказать в зачете НДС к вычету. Поэтому, необходимо тщательно следить за оформлением и предоставлением всех необходимых документов и соблюдать требования налоговых органов.

Если оформлен договор строительного подряда

Особенности договора строительного подряда

Договор строительного подряда является письменным договором, который заключается между заказчиком (юридическим или физическим лицом, которое заказывает выполнение строительных работ) и подрядчиком (юридическим или физическим лицом, которое принимает на себя обязательства по выполнению таких работ).

Прежде чем заключить договор подряда строительства, необходимо внимательно изучить и учесть следующие особенности:

- Определение объема работ и сроков выполнения;

- Установление стоимости работ и порядка оплаты;

- Условия ответственности сторон и порядка разрешения возможных споров;

- Требования к качеству и допускам результатов работ;

- Права и обязанности сторон, включая вопросы взаимодействия с заказчиком по вопросам контроля и приемки выполненных работ.

Документация, необходимая для оформления договора

Для заключения договора строительного подряда необходимо подготовить следующую документацию:

- Заявка на выполнение работ;

- Техническое задание, в котором должны быть четко описаны требования к выполняемым работам;

- Смета, в которой указываются стоимость работ и материалов, а также необходимые ресурсы для их выполнения;

- Проектная документация, включающая чертежи, схемы и другие необходимые материалы;

- Лицензия на выполнение строительных работ, выданная соответствующим органом власти.

Порядок заключения и изменения договора

Договор строительного подряда заключается в письменной форме, и обязательно должен содержать основные условия, о которых была достигнута договоренность сторон.

Изменение договора возможно только по соглашению сторон. При этом, изменения должны быть оформлены в письменной форме или приложениях к договору.

Ответственность сторон по договору

Строительный подрядчик несёт ответственность за некачественное выполнение работ согласно условиям договора. В случае неправильного или несвоевременного выполнения работ заказчик имеет право требовать их исправления или возмещения убытков.

Заказчик также несёт ответственность за нарушение своих обязательств по договору, например, неправильно предоставленные технические задания или несвоевременная оплата работ.

Контроль и приемка работ

После выполнения работ необходимо провести контроль и приемку результатов. Это позволяет убедиться в соответствии выполненных работ требованиям технического задания и договора.

При приемке работ стороны могут составить акт приемки, в котором будут указаны выполненные работы и их качество. В случае выявления недостатков, заказчик может потребовать их устранения или предъявить претензии подрядчику.

Споры и разрешение конфликтов

В случае возникновения споров или разногласий между сторонами, важно следовать указанным в договоре правилам разрешения конфликтов. Обычно предусмотрены механизмы для проведения переговоров, медиации или обращения в суд для разрешения спора.

Письменные обязательства сторон, четко регулирующие взаимоотношения, являются важной основой для успешного выполнения договора строительного подряда.