Приобретение земельного участка под строительство гаража влечет за собой не только затраты на постройку сооружения, но и обязательные налоговые выплаты. Размер налога зависит от различных факторов, таких как площадь участка, его местоположение, целевое использование и другие параметры. В данной статье мы рассмотрим пример расчета налога за землю под гаражом, чтобы вы могли точно знать, сколько вам необходимо будет уплатить в бюджет.

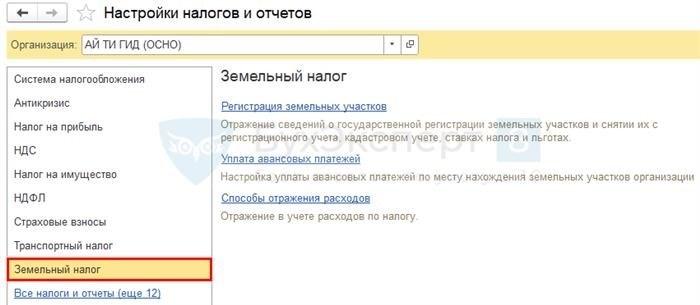

Как начисляется земельный налог

Ниже приведены основные составляющие и принципы начисления земельного налога:

Кадастровая стоимость

Кадастровая стоимость земельного участка является основным показателем для определения налоговой базы. Она устанавливается с учетом многих факторов, таких как площадь земельного участка, его местоположение, назначение, инженерные коммуникации и другие характеристики. Кадастровая стоимость пересматривается и утверждается соответствующими органами государственной власти не реже чем раз в пять лет.

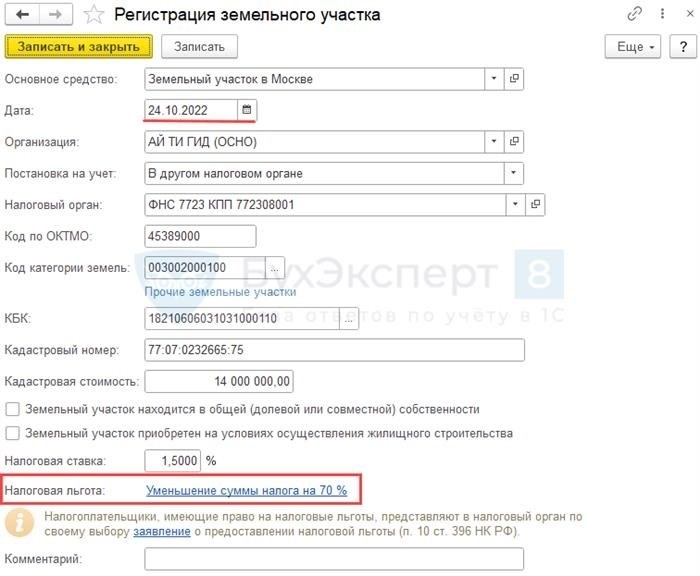

Ставка земельного налога

Ставка земельного налога устанавливается муниципальным образованием, в пределах установленных законодательством границ. Она выражается в процентах от кадастровой стоимости земельного участка. Каждое муниципальное образование может устанавливать свои ставки в зависимости от региональных или местных особенностей.

Налоговая база

Налоговая база — это сумма, на которую начисляется земельный налог. В данном случае, налоговая база складывается из кадастровой стоимости земельного участка, умноженной на ставку земельного налога. Результат этого расчета и является итоговой суммой, которую необходимо заплатить в качестве земельного налога.

Уплата земельного налога

Земельный налог плательщиками оплачивается ежегодно в установленные сроки. Порядок и сроки уплаты земельного налога устанавливаются государством и в каждом конкретном случае могут отличаться. Неуплата или несвоевременная уплата земельного налога может привести к применению штрафных санкций со стороны налоговых органов.

Исключения и особенности

Существуют ряд особых случаев, когда собственники земельных участков освобождаются от уплаты земельного налога или имеют право на льготы. Например, в некоторых случаях налоговые льготы могут быть предоставлены ветеранам Великой Отечественной войны или инвалидам.

В целом начисление земельного налога осуществляется на основе кадастровой стоимости земельных участков и установленных ставок. Плательщики обязаны своевременно оплачивать земельный налог с учетом установленных порядка и сроков уплаты.

Нюансы расчета и уплаты имущественного налога

Расчет имущественного налога

Размер имущественного налога зависит от нескольких факторов, включая рыночную стоимость недвижимости, коэффициенты и льготы, которые применяются к конкретной ситуации. Основная формула для расчета имущественного налога выглядит следующим образом:

Имущественный налог = Рыночная стоимость недвижимости × Коэффициенты × (100% — Льготы)

Рыночная стоимость недвижимости определяется оценочной комиссией и может варьироваться в зависимости от многих факторов, таких как площадь, местоположение и состояние объекта недвижимости.

Коэффициенты используются для корректировки рыночной стоимости в зависимости от типа недвижимости и ее категории. Они могут быть разными для жилых и коммерческих объектов.

Льготы могут применяться в определенных случаях, например, для многодетных семей или инвалидов. Они позволяют снизить размер налога или вовсе освободить от его уплаты.

Уплата имущественного налога

Имущественный налог в России обычно уплачивается ежегодно. Для определения суммы налога вам понадобится расчетный лист, который выдает налоговая инспекция или специальные службы налоговой по факту регистрации недвижимости.

Уплата налога производится в течение установленного законодательством срока, который может изменяться в зависимости от региона. Недоплата или пропуск срока уплаты налога может привести к штрафным санкциям.

Имущество, на которое уплачивается налог, должно быть зарегистрировано в налоговой инспекции. В случае продажи недвижимости или изменении владельца, необходимо обновить информацию в налоговых органах.

Стоит отметить, что размеры имущественного налога и порядок его уплаты могут варьироваться в зависимости от регионального законодательства. Поэтому рекомендуется своевременно изучать законы и регулярно обновлять информацию о налоговых платежах.

Особенности подоходного налога

1. Размер налоговых ставок

Налогообложение доходов физических лиц происходит с помощью прогрессивной шкалы, которая предусматривает различные налоговые ставки в зависимости от суммы дохода. Налоговые ставки могут быть разными для разных категорий налогоплательщиков, например, для работников и предпринимателей.

2. Налоговые вычеты

Величина налоговых вычетов может снизить сумму налогооблагаемого дохода. Например, физическим лицам предоставляются вычеты на детей, обучение, лечение и др. Также существуют вычеты для индивидуальных предпринимателей, связанные с расходами на деятельность.

3. Сроки уплаты

Подоходный налог должен быть уплачен в установленные сроки. Для самозанятых, индивидуальных предпринимателей и физических лиц, осуществляющих деятельность без образования юридического лица, установлены 4-е квартальные и годовые сроки.

4. Отчетность и декларирование

Налоговая отчетность по подоходному налогу представляется в установленные сроки. Физические лица, получающие доход от предпринимательской деятельности, обязаны представлять налоговую декларацию вместе с отчетом о доходах и расходах.

5. Учет затрат

Для индивидуальных предпринимателей и физических лиц, осуществляющих предпринимательскую деятельность, важно корректно учесть все затраты, связанные с деятельностью, чтобы минимизировать сумму налога. Для этого необходимо вести учет доходов и расходов, хранить документы и подтверждающие расходы.

6. Исключения из налогообложения

Существуют определенные категории доходов и лиц, которые освобождаются от уплаты подоходного налога. Например, доходы от инвестиций в некоторые фонды или пенсионные выплаты могут быть освобождены от налогообложения. Также от налогообложения могут быть освобождены некоторые социальные группы и инвалиды.

7. Учет иностранных доходов

В случае получения дохода за границей, граждане обязаны задекларировать этот доход и уплатить подоходный налог в соответствии с законодательством. Для этого существуют специальные формы налоговой отчетности.

8. Штрафы и ответственность

Невыплата или неправильная уплата подоходного налога может повлечь за собой наложение штрафов и финансовую ответственность. Налоговая служба имеет право проверять правильность расчета и уплаты налога, поэтому важно быть внимательным и исполнять свои обязанности в срок.

Как перевести деньги

1. Банковский перевод

Банковский перевод – это классический способ перевода денег, который осуществляется через банк. Для этого необходимо знать реквизиты получателя.

- Достоинства банковского перевода:

- Безопасность и надежность перевода;

- Возможность перевода больших сумм денег;

- Возможность отслеживания статуса перевода.

- Недостатки банковского перевода:

- Необходимость знания реквизитов получателя;

- Стоимость комиссии за перевод.

2. Электронные платежные системы

Электронные платежные системы (например, Яндекс.Деньги, PayPal, WebMoney) позволяют осуществлять переводы денег онлайн через специальные платформы.

- Достоинства электронных платежных систем:

- Быстрота и удобство переводов;

- Возможность перевода денег в разные валюты;

- Низкая комиссия или ее отсутствие.

- Недостатки электронных платежных систем:

- Необходимость регистрации и создания аккаунта в системе;

- Ограничения на максимальные суммы перевода.

3. Денежные переводы через мобильные приложения

Современные мобильные приложения банков позволяют осуществлять переводы денег с помощью мобильного устройства.

- Достоинства переводов через мобильные приложения:

- Простота и удобство использования;

- Возможность осуществления переводов в любое время и из любого места;

- Автоматическое заполнение реквизитов получателя из контактов телефона.

- Недостатки переводов через мобильные приложения:

- Ограничение возможности перевода крупных сумм;

- Необходимость наличия интернет-соединения для осуществления перевода.

Выбор способа перевода денег зависит от личных предпочтений и условий, в которых требуется осуществить перевод. Важно учитывать комиссию за перевод и возможные ограничения. Перед осуществлением перевода рекомендуется ознакомиться с условиями и правилами конкретного способа перевода, чтобы избежать недоразумений и проблем в процессе.

Штрафы за нарушение сроков

Виды штрафов

Существует несколько видов штрафов, которые могут быть применены в случае нарушения сроков:

- Денежные штрафы: нарушитель обязан заплатить определенную сумму денег в пользу государства;

- Административные штрафы: нарушитель может быть подвергнут административному наказанию, такому как отбывание исправительных работ, лишение прав или ограничение свободы;

- Штрафные санкции: кроме денежных сумм или административных наказаний, может быть применено иное воздействие, например, запрет на участие в государственных закупках или дисквалификация.

Последствия нарушения сроков

Нарушение сроков может иметь различные последствия, как для нарушителя, так и для третьих сторон:

- Финансовые потери: нарушитель может быть вынужден заплатить штрафную сумму, что может привести к негативным финансовым последствиям;

- Потеря репутации: нарушение сроков может повлиять на репутацию нарушителя, как в государственных, так и в частных кругах;

- Проблемы с законодательством: нарушение сроков может привести к нарушению законодательства и уголовной ответственности;

- Ущерб для других сторон: нарушение сроков может нанести ущерб другим сторонам, например, задержка поставки товара может привести к упущенной выгоде и убыткам.

Профилактика нарушения сроков

Для предотвращения нарушения сроков и связанных с ним негативных последствий рекомендуется принимать следующие меры:

- Планирование: разработайте четкий план действий и установите реалистичные сроки выполнения задач;

- Контроль: следите за выполнением задач и вовремя реагируйте на возникающие задержки;

- Делегирование: распределите задачи между сотрудниками, чтобы ускорить выполнение проектов;

- Автоматизация: используйте специальные программы и инструменты для упрощения управления задачами и контроля сроков;

- Сотрудничество: поддерживайте коммуникацию с коллегами и контрагентами, чтобы предупредить возможные задержки и проблемы.

Штрафы за нарушение сроков — это мера ответственности, направленная на обеспечение своевременного выполнения задач и соблюдения установленных временных рамок. Последствия нарушения сроков могут быть серьезными, поэтому важно предотвращать такие нарушения и принимать меры для их исправления.

Особенности определения земельного налога

Как определяется размер земельного налога

Для определения размера земельного налога учитываются следующие факторы:

- Категория земельного участка;

- Площадь земельного участка;

- Кадастровая стоимость земельного участка;

- Ставка налога;

- Льготы, предоставляемые субъектом Российской Федерации.

Каждый из этих факторов влияет на итоговый размер налога, и их комбинация позволяет определить, сколько нужно уплатить за землю.

Категории земельных участков

Земельные участки делятся на категории в соответствии с их предназначением:

- Земли сельскохозяйственного назначения – для сельского хозяйства, садоводства, огородничества.

- Земли населенных пунктов – для строительства и размещения жилых и нежилых объектов.

- Земли промышленности, транспорта, связи, энергетики и других производственных целей.

- Запасные земли – для обеспечения возможности дальнейшего развития населенных пунктов.

- Земли особо охраняемых территорий и объектов природы – для сохранения природных ресурсов и биологического разнообразия.

Подсчет налога на основе кадастровой стоимости

Для определения налога используется кадастровая стоимость земельного участка. Кадастровая стоимость – это оценочная стоимость земельного участка, установленная органами государственной кадастровой оценки.

Ставка налога рассчитывается как процент от кадастровой стоимости земельного участка. Уровень ставки может быть разным для разных категорий земель. Например, для земель населенных пунктов ставка может быть выше, чем для земель сельскохозяйственного назначения.

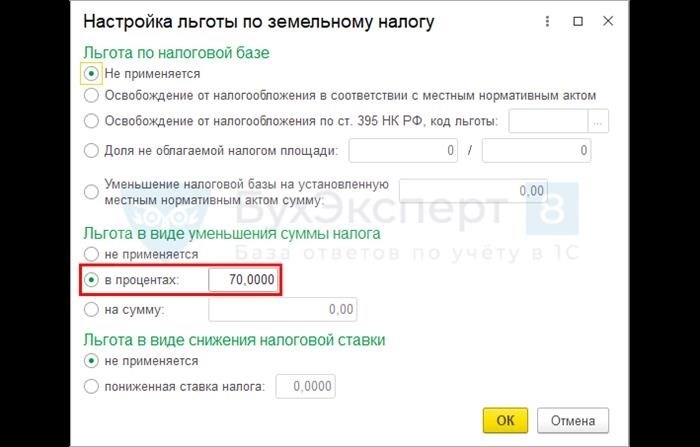

Возможность получения льгот

Субъекты Российской Федерации имеют право установить льготы по уплате земельного налога. Льготы могут предоставляться определенным категориям налогоплательщиков, таким как инвалиды, пенсионеры, многодетные семьи и другие.

Получение льгот позволяет уменьшить сумму земельного налога и снизить финансовую нагрузку на владельцев земельных участков.

Виды налогов на гараж

Владение гаражом несет с собой некоторую налоговую нагрузку. В зависимости от определенных факторов и условий, на гараж могут быть обязательными следующие виды налогов:

Налог на недвижимость

Гараж, как здание, может подлежать налогу на недвижимость. Ставка налога рассчитывается в зависимости от кадастровой стоимости гаража и установленных местными властями коэффициентов.

Сбор на содержание территории

Собственники гаражей могут быть обязаны уплачивать сбор на содержание территории, куда входит придомовая территория и улицы, примыкающие к гаражу. Сумма сбора рассчитывается исходя из площади земельного участка, занимаемого гаражом, и установленных местными властями тарифов.

Земельный налог

Если у владельца гаража есть земельный участок, на котором он расположен, то на такой участок может быть налагается земельный налог. Ставка налога рассчитывается исходя из площади земельного участка и установленных местными властями коэффициентов.

| Вид налога | Ставка налога |

|---|---|

| Налог на недвижимость | 0,1% от кадастровой стоимости |

| Сбор на содержание территории | варьируется в зависимости от тарифов местных властей |

| Земельный налог | варьируется в зависимости от коэффициентов местных властей |

Каждый из этих налогов имеет свои особенности, и их размер может различаться в зависимости от места расположения гаража и решения местных властей. Для определения точной суммы налогов необходимо обратиться в органы местного самоуправления или квалифицированным специалистам в области налогообложения.

Формирование уведомления и уплата земельного налога

1. Формирование уведомления

Для правильного формирования уведомления о необходимости уплаты земельного налога следует учесть следующие моменты:

- Определение налоговой базы: налоговая база для земельного налога определяется на основе кадастровой стоимости земельного участка. Данную стоимость можно узнать в кадастровой палате или на официальном сайте Федеральной налоговой службы;

- Расчет налоговой ставки: величина земельного налога зависит от региона и категории земельного участка. Конкретные ставки могут быть найдены в законодательстве вашего региона;

- Расчет суммы налога: после определения налоговой базы и налоговой ставки проводится расчет суммы, которую необходимо уплатить;

- Составление уведомления: на основе полученных данных составляется уведомление о необходимости уплаты земельного налога с указанием суммы и срока уплаты;

- Передача уведомления: сформированное уведомление направляется налоговой службе в установленный срок.

2. Уплата земельного налога

После формирования уведомления и его передачи налоговой службе необходимо осуществить уплату земельного налога. Для этого можно использовать различные способы:

- Банковский перевод: налоговую сумму можно перечислить на указанный в уведомлении банковский счет налоговой службы;

- Оплата через системы электронных платежей: существуют различные платежные системы, через которые можно осуществить уплату налога онлайн;

- Личная оплата в налоговой инспекции: можно прийти лично в налоговую инспекцию и оплатить налог в кассу.

3. Сроки уплаты земельного налога

Сроки уплаты земельного налога устанавливаются законодательством и могут быть различными для разных регионов. Обычно сроки уплаты указываются в уведомлении о необходимости уплаты налога и составляют от нескольких недель до нескольких месяцев.

| Срок уплаты земельного налога | Регион |

|---|---|

| до 1 мая | Москва |

| до 15 июня | Санкт-Петербург |

| до 30 апреля | Нижний Новгород |

В случае просрочки уплаты земельного налога может быть начислен штраф в размере определенного процента от неуплаченной суммы.

Прежде чем сформировать уведомление и произвести уплату земельного налога, рекомендуется проконсультироваться с юристом или специалистом налоговой службы для уточнения всех деталей и требований, действующих в вашем регионе.

Кто обязан платить налог на имущество

Физические лица

- Владельцы квартир и жилых домов;

- Владельцы земельных участков;

- Владельцы гаражей и стоянок для автомобилей;

- Владельцы недвижимости, используемой в коммерческих целях (офисы, магазины и т.д.);

- Владельцы зарегистрированных иностранных и автомобилей;

- Владельцы долей в общей собственности;

- Владельцы объектов незавершенного строительства.

Юридические лица

- Организации и предприниматели, владеющие зданиями, сооружениями, транспортными средствами и другим имуществом;

- Организации и предприниматели, осуществляющие добычу полезных ископаемых;

- Банки и другие финансовые учреждения, владеющие недвижимостью и другим имуществом;

- Учреждения культуры и спорта, имеющие в собственности здания, сооружения и другое имущество;

- Прочие юридические лица, владеющие имуществом.

Исключения

Однако, существуют и исключения, когда определенные категории граждан освобождаются от обязанности платить налог на имущество. Например, это касается некоторых социально значимых объектов: детские сады, школы, больницы, дома престарелых и т.д. Также могут быть установлены льготы для некоторых категорий населения, таких как малоимущие, инвалиды и т.д.

Ответственность

Несоблюдение обязанности по уплате налога на имущество может повлечь за собой негативные последствия для граждан и организаций. В случае неправильного расчета или неуплаты налога могут быть применены штрафные санкции, вплоть до ареста имущества. Поэтому рекомендуется внимательно отнестись к своим обязанностям по уплате налога и своевременно платить его сумму.

Куда и когда платить налог за землю под гаражом?

Оплата налога за землю под гараж обязательна для каждого владельца. Регулярное уплатить этого налога поможет избежать штрафов и проблем с налоговой службой. Ниже представлены основные моменты, которые важно знать при оплате налога за землю под гаражом.

1. Когда нужно платить налог?

Налог на землю под гаражом платится ежегодно до определенного срока. Обычно этот срок приходится на начало календарного года, то есть на январь или февраль. Конкретные сроки и порядок уплаты налога могут отличаться в зависимости от региональных законодательных норм и правил налогообложения.

2. Куда платить налог за землю под гаражом?

Оплата налога за землю под гаражом производится в налоговую службу по месту жительства владельца гаража. Для этого необходимо обратиться в налоговое управление или отделение и предоставить необходимые документы для оплаты налога. В зависимости от региона, эту процедуру можно осуществить как лично, так и через электронные сервисы налоговых служб.

3. Какие документы нужно предоставить для оплаты налога?

Для оплаты налога за землю под гаражом владельцу необходимо предоставить следующие документы:

- Свидетельство о праве собственности на земельный участок под гараж;

- Справку о кадастровой стоимости земельного участка;

- Заполненную налоговую декларацию, в которой указываются все необходимые сведения о земельном участке и его использовании.

4. Как рассчитывается сумма налога?

Сумма налога на землю под гаражом рассчитывается исходя из кадастровой стоимости земельного участка и установленной ставки налогообложения. Обычно ставка налога составляет определенный процент от кадастровой стоимости участка. Эту информацию можно уточнить в налоговой службе или ознакомившись с законодательством региона.

5. Что может произойти при неуплате налога?

Неуплата налога на землю под гаражом может привести к наложению штрафов и санкций со стороны налоговой службы. В случае длительной задолженности по налогу, можно столкнуться с возможностью ограничения права собственности на земельный участок или даже продажей гаража на аукционе. Поэтому рекомендуется своевременно и правильно уплачивать налог за землю под гаражом.

Важно помнить, что данный текст предоставляется исключительно в ознакомительных целях и не является юридическим консультацией или рекомендацией. При возникновении вопросов или необходимости получения конкретной информации, рекомендуется обратиться к специалистам в области налогового права или налогового учета.

Как рассчитать сумму налога по кадастровой стоимости

Рассчитать сумму налога по кадастровой стоимости имущества необходимо для определения обязательных платежей гражданам и организациям. В данном случае речь будет идти о расчете налога за земельный участок, на котором расположен гараж.

Чтобы правильно определить сумму налога, нужно знать кадастровую стоимость земельного участка, на котором находится гараж. Также необходимо учесть коэффициент учета, который зависит от целевого назначения земли и ее расположения.

Шаги для расчета налога по кадастровой стоимости:

- Определите кадастровую стоимость земельного участка, на котором расположен гараж. Кадастровую стоимость можно узнать в Федеральной службе государственной регистрации, кадастра и картографии (Росреестр).

- Определите целевое назначение земельного участка. Это может быть, например, земля, предназначенная для индивидуального жилищного строительства или для садоводства.

- Узнайте коэффициент учета, который устанавливается для различных целей использования земли. Этот коэффициент может быть разным в разных регионах, поэтому необходимо обратиться в местный орган управления недвижимостью или налоговую инспекцию.

- Умножьте кадастровую стоимость земельного участка на коэффициент учета. Таким образом, вы получите базовую стоимость земельного участка для расчета налога.

Теперь, зная базовую стоимость земельного участка, можно рассчитать сумму налога. Для этого необходимо знать ставку налога на землю, которая может быть разной в зависимости от региона и целевого назначения земли. Стандартная ставка налога на землю обычно составляет 0,1% от базовой стоимости земельного участка.

Итак, сумма налога по кадастровой стоимости земельного участка с гаражом определяется следующим образом:

| Шаг | Действие | Результат |

|---|---|---|

| 1 | Определить кадастровую стоимость земельного участка | 100 000 рублей |

| 2 | Определить целевое назначение земельного участка | Садоводство |

| 3 | Узнать коэффициент учета | 0,8 |

| 4 | Умножить кадастровую стоимость на коэффициент учета | 80 000 рублей |

| 5 | Рассчитать сумму налога (ставка 0,1%) | 80 рублей |

Таким образом, налог за землю под гаражом составит 80 рублей в данном случае.

Задайте вопрос юристу и получите ответ в течение 5 минут

Если у вас возникли юридические вопросы и вам требуется профессиональная консультация, наша команда опытных юристов готова помочь вам. Мы предлагаем быстрое и качественное решение любых правовых вопросов.

Чтобы получить ответ на ваш вопрос, просто заполните форму на нашем сайте и отправьте его нам. Мы обязательно свяжемся с вами в течение 5 минут для предоставления полноценного ответа на ваш вопрос.

Преимущества нашего сервиса

- Быстрота ответа: Мы гарантируем, что вы получите ответ от юриста в течение 5 минут.

- Квалифицированные специалисты: Наша команда состоит из опытных и профессиональных юристов, которые имеют большой опыт в различных областях права.

- Полная конфиденциальность: Мы гарантируем полную конфиденциальность ваших данных и информации, которую вы предоставляете нам.

- Удобство использования: Наш сервис легко и просто использовать. Вам просто нужно заполнить форму на нашем сайте и отправить ваш вопрос.

- Разнообразие правовых областей: Наша команда юристов специализируется в различных областях права, что позволяет нам предоставлять профессиональные консультации по самым разным вопросам.

Как получить консультацию

- Заполните форму на нашем сайте, указав ваше имя, контактные данные и краткое описание вашего вопроса.

- Отправьте форму.

- Наш юрист свяжется с вами в течение 5 минут для уточнения деталей и предоставления полноценного ответа на ваш вопрос.

Примеры вопросов, на которые мы можем ответить

| Область права | Примеры вопросов |

|---|---|

| Трудовое право | Какие права имеет работник в случае увольнения по сокращению штата? |

| Семейное право | Как разделить имущество при разводе? |

| Недвижимость | Как оформить договор купли-продажи недвижимости? |

| Уголовное право | Что делать, если меня обвиняют в совершении преступления? |

| Гражданское право | Какой срок исковой давности? |

Если у вас есть вопросы или вам требуется юридическая консультация, не стесняйтесь обратиться к нам. Мы готовы помочь вам в любой правовой ситуации и предоставить профессиональный юридический ответ в кратчайшие сроки.

Земельный налог: примеры расчета

Пример 1: Расчет земельного налога для многоквартирного дома

Предположим, у вас есть многоквартирный дом площадью 1000 квадратных метров. В вашем регионе ставка налога установлена в 0,3%. Для расчета суммы земельного налога умножаем площадь участка на ставку налога:

Расчет:

1000 м² * 0,3% = 3 м²

Таким образом, сумма земельного налога для данного многоквартирного дома составляет 3 м².

Пример 2: Расчет земельного налога для земельного участка под гаражом

Предположим, у вас есть земельный участок площадью 200 квадратных метров с установленной ставкой налога в 0,5%. Допустим, этот участок используется для постройки гаража. Для расчета земельного налога умножаем площадь участка на ставку налога:

Расчет:

200 м² * 0,5% = 1 м²

Таким образом, сумма земельного налога для данного земельного участка под гаражом составляет 1 м².

Пример 3: Расчет земельного налога для сельскохозяйственного участка

Предположим, у вас есть сельскохозяйственный участок площадью 5000 квадратных метров с установленной ставкой налога в 0,1%. Для расчета земельного налога умножаем площадь участка на ставку налога:

Расчет:

5000 м² * 0,1% = 5 м²

Таким образом, сумма земельного налога для данного сельскохозяйственного участка составляет 5 м².

Приведенные выше примеры демонстрируют простой расчет земельного налога на основе площади участка и установленной ставки налога. Однако, для получения точной информации о налоговой сумме необходимо учитывать особенности регионального законодательства и установленные льготы или освобождения от уплаты данного налога.