Принятие основных средств к учету является важным аспектом финансовой деятельности организации. При этом возникает вопрос: как быть, если сотрудник, ответственный за учет основных средств, находится в отпуске? В данной статье рассмотрим эту проблему и предлагаемые решения для эффективного учета основных средств, даже если сотрудник находится в отсутствии.

Приобретение основных средств, требующих сборки и монтажа

При покупке основных средств, требующих сборки и монтажа, необходимо учесть несколько важных аспектов, связанных с их правильным приобретением, учетом и использованием.

Вначале стоит определиться с выбором поставщика и производителя основных средств. Важно убедиться в их надежности, качестве и соответствии требованиям стандартов. Также необходимо ознакомиться с гарантийными условиями и сертификатами качества.

Основные правила учета приобретаемых основных средств

- Составить акт приемки-передачи основного средства, в котором указать его наименование, характеристики, дату покупки, стоимость, данные поставщика и производителя.

- Заключить договор на сборку и монтаж с указанием всех условий и сроков выполнения работ.

- Осуществить контроль за процессом сборки и монтажа, выявлять и устранять возможные недостатки и несоответствия указанным в договоре требованиям.

- Вести учет полученных частей и комплектующих, необходимых для сборки и монтажа, а также использовать специальные программы для учета основных средств.

Порядок учета собранных и монтажных основных средств

- Зарегистрировать в организации приобретенные основные средства с учетом их наименования, характеристик, стоимости и прочих данных акта приемки-передачи.

- Определить сроки амортизации каждого основного средства согласно установленным нормам.

- Оформить акт приемки-передачи установленных основных средств с указанием их номеров, характеристик и данных поставщика и производителя.

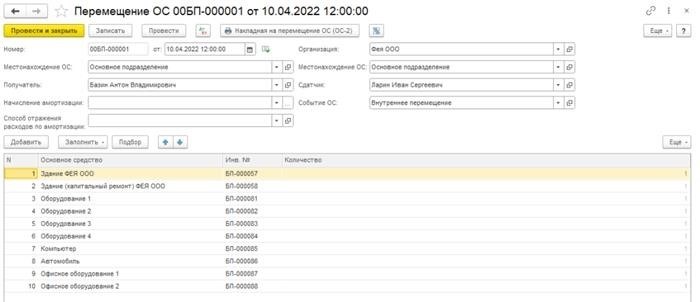

- Вести систематический учет движения и использования собранных и монтажных основных средств.

| Наименование основного средства | Характеристики | Дата покупки | Стоимость | Поставщик | Производитель |

|---|---|---|---|---|---|

| ОС №1 | Характеристики ОС №1 | 01.01.2022 | 100000 | Поставщик ОС №1 | Производитель ОС №1 |

| ОС №2 | Характеристики ОС №2 | 02.01.2022 | 150000 | Поставщик ОС №2 | Производитель ОС №2 |

Важно следовать установленным правилам приобретения и учета основных средств, требующих сборки и монтажа, чтобы обеспечить их правильное использование, контроль за их обслуживанием и сохранностью.

Принятие к учету основных средств без сборки и монтажа

Процесс принятия основных средств к учету обычно связан с сборкой и монтажом. Однако, в некоторых случаях объекты могут быть приняты к учету без проведения этих операций. Рассмотрим подробнее, как это возможно.

Признаки основных средств, которые могут быть приняты к учету без сборки и монтажа:

- Готовность к использованию без дополнительных действий;

- Неподвижное положение и отсутствие необходимости в перемещении;

- Возможность связать объект с конкретным местом;

- Элементарность и независимость от других объектов.

Если объект обладает всеми указанными признаками, то его принятие к учету возможно без сборки и монтажа.

Примеры таких объектов:

- Здания и сооружения, включая незавершенные строительство;

- Машины и оборудование, готовые к эксплуатации без дополнительной сборки;

- Транспортные средства;

- Офисное оборудование, мебель и прочие предметы оснащения, готовые к использованию в заданных условиях;

- Инструменты и приспособления.

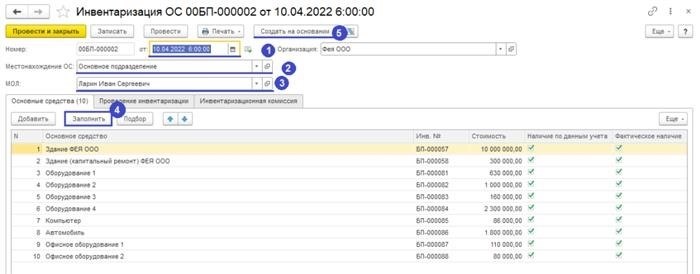

В случае, если объект был приобретен и монтаж не требуется, его принятие к учету осуществляется на основании документов, подтверждающих факт его наличия, стоимость и характеристики. Позднее производится инвентаризация объектов и учет их движения.

Важно отметить, что даже если объект принят к учету без сборки и монтажа, он все равно может быть подвержен амортизации и списанию в будущем, в соответствии с установленными правилами и нормами.

Шаг 5 – отражение в проводках факта обнаружения основного средства

При обнаружении основного средства во время отпуска необходимо выполнить определенные действия по его отражению в бухгалтерском учете. Отражение факта обнаружения основного средства требует соответствующих проводок, чтобы обеспечить правильную фиксацию изменений в балансовой стоимости и статусе актива.

При отражении факта обнаружения основного средства в проводках следует учесть следующие аспекты:

1. Определение статуса основного средства

При обнаружении основного средства необходимо определить его статус: является ли он новым активом или уже существующим в учете. Если основное средство уже существует в учете, необходимо проверить его балансовую стоимость и узнать, были ли произведены какие-либо изменения или ремонтные работы.

2. Оценка балансовой стоимости

После определения статуса основного средства необходимо оценить его балансовую стоимость. Если основное средство новое, то его балансовая стоимость будет равна стоимости приобретения с учетом возможных расходов на доставку и монтаж. Если основное средство уже существует в учете, то его балансовая стоимость определяется исходя из предыдущих проводок и возможных изменений в стоимости актива.

3. Отражение в проводках

Для отражения факта обнаружения основного средства в проводках следует выполнить следующие действия:

- Дебет счета «Основные средства» — увеличение балансовой стоимости основного средства.

- Кредит счета «Доходы от использования основных средств» (или другого соответствующего счета) — учет прироста стоимости актива.

- При необходимости можно создать дополнительные проводки для учета возможных расходов на доставку, монтаж или другие расходы, связанные с обнаружением основного средства.

4. Обновление карточки основного средства

Непосредственно после отражения факта обнаружения основного средства в проводках необходимо обновить карточку основного средства. В карточке следует указать новую балансовую стоимость, детали об обнаружении основного средства и любую дополнительную информацию, которая может быть полезной для дальнейшего учета и управления активом.

Отражение факта обнаружения основного средства в проводках является важным этапом бухгалтерского учета и позволяет корректно отразить изменения в стоимости и статусе актива. Следуя вышеуказанным шагам и выполняя соответствующие проводки, можно обеспечить точность и надежность бухгалтерской отчетности и учета основных средств.

Шаг 1 – Обнаружить проблему

Перед тем как приступить к принятию основных средств к учету в вашем предприятии, необходимо обнаружить проблему, которая требует этого действия. Возможные причины для проведения учета основных средств могут быть различными:

- Вы изначально не включили эти средства в учетную систему, и теперь хотите исправить эту ситуацию;

- Вы хотите осуществить инвентаризацию и пересмотреть состояние ваших основных средств;

- Вы обнаружили потерю или повреждение какого-либо из ваших основных средств и хотите установить причину произошедшего;

- Вы хотите улучшить управление и контроль над основными средствами и системой учета.

Каждая из этих причин требует определенных действий и подходов для решения проблемы. Важно понять, какая именно проблема стоит перед вами, чтобы определить необходимые шаги и реализовать их эффективно.

Шаг 6 – ликвидация основного средства

При ликвидации основного средства необходимо следовать определенной процедуре, чтобы правильно оформить все документы и избежать возможных юридических проблем. В данном разделе приведены основные шаги по ликвидации основного средства.

1. Оценка основного средства

Предварительно основное средство должно быть оценено, чтобы определить его стоимость на момент ликвидации. Для этого можно обратиться к квалифицированному оценщику.

2. Принятие решения о ликвидации

Решение о ликвидации основного средства принимает орган управления организации или руководитель.

3. Оформление протокола

Необходимо составить протокол о ликвидации основного средства, в котором указать основание для ликвидации, дату принятия решения и стоимость основного средства.

4. Удаление из учетной системы

Основное средство должно быть удалено из учетной системы организации. Для этого в бухгалтерии уточняются правила ликвидации и проводится соответствующая запись в учетной системе.

5. Реализация или списание основного средства

После удаления из учета основное средство может быть продано или списано. При продаже необходимо составить договор купли-продажи и передать основное средство новому владельцу. При списании основного средства, оно может быть отправлено на утилизацию или продано по номинальной стоимости.

6. Составление акта о списании или реализации

Необходимо составить акт о списании или реализации основного средства, в котором указать дату и способ ликвидации, а также источник получения средств (при реализации).

7. Подготовка отчетности

По результатам ликвидации основного средства необходимо составить отчетность, которая включает в себя акт о списании или реализации, протокол о ликвидации и другие документы, связанные с ликвидацией.

8. Закрытие учетной записи

После окончания процедуры ликвидации основного средства, его учетная запись должна быть закрыта.

Следуя вышеуказанным шагам, можно грамотно и правильно провести ликвидацию основного средства, соблюдая требования законодательства.

Способ начисления амортизации

Способ начисления амортизации в соответствии с положениями Бухгалтерского учета:

1. Линейный метод.

Линейный метод является наиболее простым и распространенным способом начисления амортизации. По этому методу амортизация начисляется ежегодно на постоянной величине. Формула для расчета амортизации по линейному методу:

А = (С — О) / Т,

где:

- А — сумма амортизации за год;

- С — первоначальная стоимость основного средства;

- О — остаточная стоимость основного средства;

- Т — срок службы основного средства в годах.

2. Уменьшаемый остаток.

Метод уменьшаемого остатка позволяет начислять большую долю амортизации в начальные годы эксплуатации основных средств и меньшую долю в последующие годы. Формула для расчета амортизации по уменьшаемому остатку:

А = (С — Сн) * К / Т,

где:

- Сн — остаточная стоимость основного средства в конце предыдущего периода;

- К — коэффициент ускорения;

- Т — срок службы основного средства в годах.

Способ начисления амортизации выбирается на основании срока службы основных средств, их специфики и правил бухгалтерского учета предприятия.

Шаг 3 – определение точки отсчета для уплаты налогов

1. Дата учета основных средств

В первую очередь следует обратить внимание на дату, когда основные средства были приняты к учету в организации. Это дата, которая указывается в специальном реестре учета основных средств.

2. Формирование амортизационной группы

Для каждого основного средства необходимо определить амортизационную группу, которая указывается в реестре учета. После определения амортизационной группы можно рассчитать срок службы основного средства и определить начало начисления амортизации.

3. Использование основных средств

Учет начинается не с момента принятия основных средств к учету, а с момента приведения их в эксплуатацию или использования. Это может быть, например, моментом запуска оборудования или начало использования здания.

4. Порядок учета в соответствии с Законодательством

Для учета основных средств необходимо руководствоваться Положением (стандартом) бухгалтерского учета 6 «Основные средства». В нем указаны подробные инструкции по учету и начислению амортизации.

5. Консультация специалистов

Если у вас возникли сложности с определением точки отсчета для уплаты налогов, всегда можно обратиться к специалистам в области бухгалтерии или налогового законодательства. Они помогут разобраться в вопросе и сориентировать вас по правильному пути.

Таким образом, определение момента начала уплаты налогов за принятые в эксплуатацию основные средства является важной задачей, которая требует внимательного изучения правил и рекомендаций, а также консультации специалистов.