В процессе пользования кредитом, некоторые заемщики могут столкнуться с задержкой или несвоевременной оплатой долга. В таких случаях, банк может начислить пеню за просрочку платежей. Приложенный пример показывает, как провести запись по начислению и учету пени по кредиту.

Штрафы, пени, неустойки по хозяйственным договорам

Штрафы

Штрафы — это финансовое взыскание, которое налагается на сторону, неисполнившую или нарушившую свои обязательства. Они направлены на компенсацию убытков, понесенных другой стороной из-за невыполнения договорных условий. Размер штрафа обычно предусмотрен в виде процентной ставки от стоимости договора или от суммы несоблюдения условий договора. Важно отметить, что размер штрафа должен быть обоснован и соразмерен нарушению.

Пени

Пени — это дополнительные ежедневные платежи, начисляемые на сумму задолженности за каждый день просрочки исполнения договорных обязательств. Они являются способом стимулирования стороны к выполнению своих обязательств в срок. Размер пени обычно составляет определенный процент от суммы задолженности и рассчитывается на основе количества дней просрочки.

Неустойки

Неустойки — это денежное возмещение, установленное в качестве компенсации за причиненный ущерб или упущенную выгоду в случае неисполнения или ненадлежащего исполнения договорных обязательств. Они имеют цель защиты интересов потерпевшей стороны и взыскиваются в случаях, когда штрафы и пени недостаточны для полной компенсации ущерба.

Один из способов регулирования штрафов, пеней и неустоек по хозяйственным договорам — это их предварительная оговорка в договоре. Это позволяет сторонам подтвердить свое согласие на такие финансовые обязательства и определить конкретные условия и размеры штрафов, пеней и неустоек. Также важно учесть, что в случае возникновения спора по договору, размеры и условия штрафов, пеней и неустоек могут быть изменены судебным решением, если сторона не докажет свою правоту.

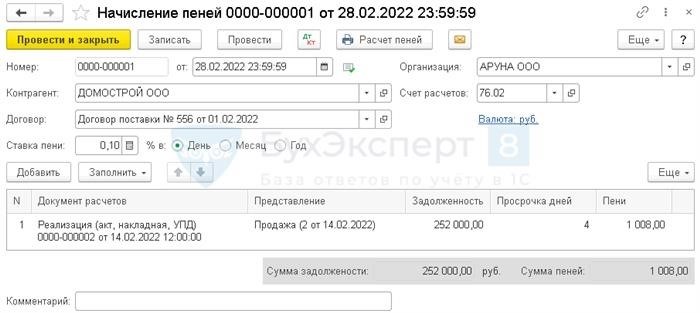

Учет пени по контракту в 1С 8.3

Учет пени по контракту в программе 1С 8.3 может быть осуществлен с помощью специальных функций и настроек, предоставляемых системой. Важно правильно настроить и провести проводки, чтобы достоверно отразить суммы пени в учете.

1. Создание специального счета для учета пени

Первым шагом необходимо создать специальный счет для учета пени. Это можно сделать в настройках плана счетов 1С 8.3. Счет пени может иметь отдельную группу или быть включен в состав счетов доходов и расходов в зависимости от особенностей ведения учета в организации.

2. Расчет и начисление пени

Для расчета и начисления пени необходимо определить процентную ставку и правила начисления пени. Эти данные могут быть указаны в контракте или регламентирующих документах организации. В программе 1С 8.3 можно настроить автоматическое начисление пени в соответствии с заданными параметрами.

3. Отражение пени в реестре документов

Для отражения пени в учете необходимо провести соответствующие проводки в реестре документов. Для этого можно использовать специальные формы в 1С 8.3, например, документ «Расчеты с подотчетными лицами» или «Расчеты с поставщиками и подрядчиками». В этих документах можно указать сумму пени и обоснование ее начисления.

4. Формирование отчетности о пени

В программе 1С 8.3 можно сформировать отчетность о пени, которая будет содержать информацию о начисленных и уплаченных суммах пени по контракту. Для этого можно использовать готовые отчеты или настроить индивидуальный отчет в соответствии с требованиями организации.

5. Ведение журнала учета пени

Важным этапом в учете пени по контракту в 1С 8.3 является ведение журнала учета. Это позволяет контролировать начисление и уплату пени, а также анализировать суммы пени по разным критериям. В 1С 8.3 можно вести журнал учета пени как самостоятельный документ или включить его в состав других документов.

| Дата | Номер договора | Контрагент | Сумма пени | Причина начисления |

|---|---|---|---|---|

| 01.01.2021 | Д-001 | ООО «Контрагент» | 1000 | Превышение срока оплаты |

| 15.02.2021 | Д-002 | ИП «Контрагент» | 500 | Несоблюдение условий договора |

Таким образом, учет пени по контракту в 1С 8.3 может быть осуществлен с помощью специальных функций и настроек системы, а также правильной настройки проводок и ведения соответствующей отчетности.

Отражение штрафных отчислений в учете продавца

1. Учет штрафов в расходы

Штрафы, уплаченные в связи с нарушением договорных обязательств, следует отнести на счет расходов. Для этого временно выделяются отдельные подсчеты для отражения штрафов.

2. Отражение штрафных отчислений в учетной политике

В учетной политике компании должны быть отражены все процедуры по учету штрафов, периодам и способам их начисления и списания. Учетная политика должна соответствовать требованиям законодательства и отражать все существенные аспекты учета штрафов.

3. Учет штрафов в бухгалтерском учете

Штрафные платежи отражаются на счете «Расчеты с поставщиками и подрядчиками». При проведении платежа сумма штрафа списывается с этого счета, а также отражается на соответствующих счетах учета расходов и НДС.

4. Сроки учета штрафов

В соответствии с бухгалтерскими правилами, штрафы должны быть отражены в учете в течение месяца, следующего за месяцем, в котором они были уплачены. Продавцу необходимо следить за своевременным отражением штрафных отчислений в учете, чтобы избежать нарушений и штрафов со стороны контролирующих органов.

5. Оценка влияния штрафов на финансовое состояние компании

Необходимо провести анализ влияния штрафных отчислений на финансовое состояние компании. Для этого следует учесть общую сумму штрафов за определенный период и сопоставить ее с выручкой. Это позволит определить, насколько значимыми являются штрафы и принять необходимые меры по их сокращению.

6. Ведение подробной документации

Все документы, связанные с начислением и уплатой штрафных платежей, должны быть хорошо оформлены и внимательно сохранены. Это поможет подтвердить факт платежа и обосновать его отражение в учете.

Налоговый учет страховых взносов

Назначение страховых взносов:

- Обеспечение социального страхования граждан.

- Формирование бюджетов фондов социального страхования.

- Регулирование социальных выплат и компенсаций.

Состав страховых взносов:

- Пенсионные взносы — направляются на формирование пенсионного фонда, который обеспечивает пенсионное обеспечение лицам, достигшим пенсионного возраста.

- Медицинские взносы — используются для финансирования медицинских программ, обеспечения медицинской помощи и развития здравоохранения.

- Социальные взносы — направляются на социальную защиту населения, включая выплаты пособий, материнских капиталов и других социальных выплат.

Налоговый учет страховых взносов включает следующие этапы:

- Расчет и начисление страховых взносов.

- Формирование платежных документов для уплаты взносов.

- Учет и контроль фактических платежей.

- Отражение страховых взносов в бухгалтерии организации.

Примеры учета страховых взносов в бухгалтерии:

| Наименование счета | Дебет | Кредит |

|---|---|---|

| Расчеты с бюджетом по налогам и сборам | Х | Х |

| Страховые взносы в пенсионный фонд | Х | |

| Страховые взносы в медицинский фонд | Х | |

| Страховые взносы в социальный фонд | Х |

Налоговый учет страховых взносов позволяет организациям правильно управлять своими финансовыми обязательствами в сфере социального страхования и обеспечить социальную защиту своих сотрудников.

Начисление страховых взносов: проводки, особенности

Процесс начисления страховых взносов

Процесс начисления страховых взносов включает несколько этапов:

- Определение основы начисления – это сумма страховой выплаты или страховой суммы, которая определяет размер страхового взноса.

- Расчет страхового тарифа – учитывается не только основа начисления, но и ряд других факторов, таких как риск страхового случая и возможные затраты на управление страховой организацией.

- Учет начисленных сумм – начисленные страховые взносы отражаются в бухгалтерском учете как дебет по соответствующему счету.

Проводки страховых взносов в бухгалтерии

Проводки по начислению страховых взносов выглядят следующим образом:

| Счет | Дебет | Кредит |

|---|---|---|

| *** | Начисление страховых взносов | *** |

Счета дебета и кредита зависят от конкретной ситуации и счетовой политики организации.

Особенности начисления страховых взносов

Особенности начисления страховых взносов могут включать:

- Различные виды страховых взносов (например, страховые премии, страховые сборы и другие);

- Различные сроки начисления (ежемесячно, ежеквартально, ежегодно);

- Различные основания начисления (например, размер страховой суммы или сумма ущерба).

Учет и начисление страховых взносов требуют внимания и точности, чтобы поддерживать финансовую устойчивость и соответствовать законодательству.

Порядок расчета неустойки по кредиту, ответственность, сроки погашения

Порядок расчета неустойки:

- Определение суммы основного долга по кредиту.

- Определение срока и нарушения условий договора.

- Определение размера неустойки по договору кредита.

- Расчет суммы неустойки на основе установленного процента и периода просрочки.

- Регистрация неустойки в порядке, установленном законодательством.

Ответственность за неисполнение обязательств:

Заемщик несет ответственность за неисполнение обязательств по кредитному договору. В случае нарушения условий договора, банк вправе начислить неустойку и требовать ее выплаты. Заемщик обязан осуществить погашение кредита в установленные сроки и суммы. В противном случае, банк вправе применить правовые меры, предусмотренные законодательством.

Сроки погашения и последствия просрочки:

Сроки погашения кредита определяются в договоре кредита. Заемщик обязан исполнять обязательства в указанные сроки. В случае просрочки, банк может начислять неустойку за каждый день просрочки, а также применять другие меры ответственности.

| Срок просрочки | Размер неустойки |

|---|---|

| До 30 дней | 0,1% от суммы просроченной задолженности за каждый день |

| От 30 до 60 дней | 0,2% от суммы просроченной задолженности за каждый день |

| Свыше 60 дней | 0,3% от суммы просроченной задолженности за каждый день |

В случае систематической просрочки погашения кредита либо неуплаты неустойки, банк может применить меры, предусмотренные законодательством, включая передачу дела в коллекторские агентства или обращение в суд.

Важно помнить, что своевременное погашение кредита и ответственное исполнение обязательств помогут избежать негативных последствий и сохранить свою кредитную историю в положительном состоянии.

Шаг 1: Как выглядит формула расчета пени по кредиту

Формула расчета пени по кредиту

Одной из самых распространенных формул для расчета пени по кредиту является формула, основанная на простых процентах:

Пеня = (Сумма задолженности × Процентная ставка × Количество дней задержки) / (100 × Количество дней в году)

В этой формуле:

- Сумма задолженности — сумма, которую заемщик не выплатил вовремя;

- Процентная ставка — процент, который устанавливает банк в качестве пени;

- Количество дней задержки — количество дней, на которое заемщик задержал выплату;

- Количество дней в году — количество дней, на которое исчисляется плата за пользование кредитом.

Пример расчета пени по кредиту

Давайте рассмотрим пример расчета пени по кредиту с помощью данной формулы. Предположим, что заемщик задолжал 100 000 рублей по кредиту с процентной ставкой 10% и задержал выплаты на 30 дней. Предположим, что в году 365 дней.

- Найдем пеню:

(100 000 × 10 × 30) / (100 × 365) = 821,92 рублей

Таким образом, заемщик должен заплатить 821,92 рублей в качестве пени за задержку выплаты кредита.

Важно отметить, что данная формула является лишь одним из возможных вариантов расчета пени по кредиту. В каждой конкретной ситуации следует обращаться к условиям договора и действующему законодательству для определения правильной формулы.

Отражение пени по договору

В случае нарушения условий договора, застройщик или заемщик могут быть обязаны уплатить пеню. Пени накладываются в целях компенсации убытков, понесенных другой стороной из-за задержки исполнения обязательств.

Правовое регулирование пени

Отражение пени по договору осуществляется в соответствии с гражданским законодательством Российской Федерации. Правила о пенях содержатся в Гражданском кодексе и в отдельных законодательных актах. В случае возникновения споров, суд может применить нормы гражданского права, установленные для урегулирования отношений по пени.

Способы учета пени

- Пени могут быть отражены в договоре как отдельный пункт с указанием ставки и порядка оплаты.

- Пени могут быть учтены в реестре задолженностей по договору, где указывается сумма основного долга, проценты и пени, а также сроки исполнения.

- Пени могут быть учтены отдельным документом-расчетом, который включает в себя ставку, период начисления и сумму долга, по которому рассчитывается пеня.

Отчетность по пени

Отражение пени по договору также предполагает правильное ведение отчетности. В бухгалтерском учете пени обычно отражаются как доходы. Организации обязаны вести отдельный учет пеней, который должен быть включен в бухгалтерскую отчетность.

Признание пени недействительной

В определенных случаях пеня, установленная по договору, может быть признана недействительной или снижена судом. Суд может принять решение о снижении суммы пени в случае отсутствия соразмерности с убытками, а также при нарушении требований закона или общих начал права.

| Особенности отражения пени: | Примеры |

|---|---|

| Отражение в договоре | Ставка пени составляет 0,1% от суммы задолженности за каждый день просрочки. |

| Учет в реестре задолженностей | Долг по займу составляет 100 000 рублей, пеня — 10 000 рублей, общая сумма задолженности — 110 000 рублей. |

| Расчетная ведомость | Задолженность включает сумму кредита 1 000 000 рублей, ставку пени 0,15% в день, период начисления — с 01.01.2022 по 31.03.2022, общая сумма пени — 45 000 рублей. |

Важно: В случае возникновения споров по пени, рекомендуется обратиться к юристу для консультации и защиты своих интересов.

Отражение штрафов Пенсионного Фонда

Ниже представлены основные аспекты, которые необходимо учесть при отражении штрафов Пенсионного Фонда:

1. Определение суммы штрафа

Сумма штрафа взимается согласно законодательству и может зависеть от характера нарушения. При определении суммы штрафа руководствуйтесь соответствующими нормативными актами и инструкциями Пенсионного Фонда.

2. Отражение штрафа в бухгалтерии

Штраф Пенсионного Фонда относится к расходам организации и должен быть отражен в соответствующем счете бухгалтерского учета. Как правило, штрафы Пенсионного Фонда отражаются на счете «Расчеты по налогам и сборам» или на отдельном субсчете этого счета.

3. Отчетность перед Пенсионным Фондом

При наложении штрафных санкций, организация обязана сообщить Пенсионному Фонду об этом. Для этого предусмотрена отчетность, которую необходимо заполнить и отправить в соответствующие органы. В отчете указываются подробности о нарушении, сумма штрафа и другая необходимая информация.

4. Контроль за исполнением обязанностей

Важно учесть, что штрафы Пенсионного Фонда могут быть наложены не только за нарушения, но и за неисполнение определенных обязанностей, например, за несвоевременную передачу информации либо неправильное отражение данных в отчетности. Поэтому рекомендуется установить в организации контрольные механизмы, для своевременного и корректного выполнения обязательств перед Пенсионным Фондом.

5. Возможность оспаривания штрафа

Если организация считает, что наложенный штраф Пенсионного Фонда неправомерен или несоответствует фактической ситуации, ей принадлежит право на оспаривание решения. В этом случае, организация должна обратиться в суд или подать административное обжалование в соответствующий орган.

Отражение штрафов Пенсионного Фонда требует комpetentности и внимания со стороны бухгалтера. Вся информация о нарушениях и наложенных штрафах должна быть документально оформлена и своевременно предоставлена Пенсионному Фонду. Контроль за исполнением обязанностей по передаче документов и оплате штрафов является важным аспектом учета и деятельности организации в целом.

Пени по НДС: правовые аспекты и порядок взыскания

Основы начисления пеней по НДС

В соответствии с законодательством, налогоплательщики обязаны правильно и своевременно уплачивать НДС. Если налогоплательщик нарушает сроки уплаты или допускает ошибки в расчетах, на него могут быть начислены пени. Сумма пени составляет 1/150 ставки рефинансирования Центрального Банка РФ за каждый день просрочки.

Порядок взыскания пеней по НДС

Взыскание пеней по НДС производится по решению налогового органа. При этом положительное решение об уплате пени предоставляется налогоплательщику на основании решения налоговых органов. В случае отсутствия такого решения от налоговых органов, налогоплательщик вправе обжаловать начисление пени в судебном порядке.

Процедура взыскания пеней по НДС проводится следующим образом:

- Налоговые органы направляют уведомление о начислении пени налогоплательщику.

- На основании данного уведомления, налогоплательщик осуществляет уплату пени на налоговый счет.

- Подтверждение факта уплаты пени предоставляется налогоплательщиком налоговым органам посредством представления платежного поручения.

Возможность обжалования начисления пеней по НДС

Налогоплательщики имеют право обжаловать начисление пеней по НДС в судебном порядке. Для этого налогоплательщик должен обратиться в арбитражный суд с исковым заявлением, в котором указать основания для снятия пени или ее снижение.

Итоги

Пени по НДС представляют собой дополнительные санкции налоговых органов за нарушение сроков уплаты и ошибки в расчетах. Для взыскания пени налоговые органы выдают решение, которое в последующем может быть обжаловано налогоплательщиком в судебном порядке.

Формула расчета пеней

При несвоевременном погашении кредита, банк вправе начислить пени. Они представляют собой дополнительную сумму, которую необходимо уплатить за просрочку платежа. Расчет пеней осуществляется в соответствии с определенной формулой, которая учитывает основную задолженность и установленную процентную ставку.

Формула расчета пеней:

- Пени = Основная задолженность * Процентная ставка * Количество дней просрочки / 365

Для расчета пеней необходимо знать основную задолженность — сумму, которую клиент не выплатил вовремя и процентную ставку, которая может быть фиксированной или переменной в зависимости от условий кредитного договора. Также требуется знать количество дней просрочки платежа. Обычно данная информация указывается в кредитном договоре или банк предоставляет клиенту детализацию задолженности.

Результатом расчета пеней будет сумма, которую необходимо уплатить сверх основной задолженности. Оплата пеней может быть произведена вместе с очередным платежом по кредиту или в отдельном порядке, в соответствии с требованиями банка.

Пример расчета пеней:

Допустим, у клиента имеется кредитная задолженность в размере 100 000 рублей. Процентная ставка по кредиту составляет 15% годовых, что равно 0,041% в день. Клиент просрочил платеж на 10 дней. Производим расчет пеней:

| Основная задолженность | Процентная ставка | Количество дней просрочки | Пени |

|---|---|---|---|

| 100 000 рублей | 0,041% | 10 дней | 41 рубль |

Таким образом, в данном случае клиент должен заплатить 41 рубль в качестве пеней за просрочку платежа по кредиту.

Значение пеней

Начисление пеней является стимулом для клиента выплачивать кредитные обязательства вовремя и снизить риски для банка. Кроме того, пени могут быть использованы банком как источник дополнительного дохода.

Важно помнить, что формула расчета пеней может варьироваться в зависимости от политики банка и условий кредитного договора. Перед оформлением кредита необходимо внимательно изучить документы и быть в курсе всех возможных финансовых обязательств в случае просрочки платежей.

Задайте свои вопросы по форме ниже

Если у вас возникли вопросы по поводу проводки пени по кредиту, мы готовы на них ответить. Заполните форму ниже, и наши юристы свяжутся с вами в ближайшее время.

Задайте вопросы

Отражение уплаты страховых взносов

1. Учет страховых взносов

Страховые взносы являются обязательными платежами для защиты имущества или обеспечения выплаты страховых возмещений. Они могут быть уплачены как физическими лицами, так и юридическими лицами.

Учет страховых взносов осуществляется по следующим принципам:

- Классификация страховых взносов. В зависимости от их назначения, страховые взносы могут быть отнесены к различным видам затрат, таким как страхование имущества, ответственности, жизни и здоровья.

- Общий учет страховых взносов. Стоимость страховых взносов отражается на балансе организации в виде обязательств по оплате страховых услуг. Эта сумма должна быть учтена в финансовом отчете и включена в затраты на страхование.

- Амортизация страховых взносов. Поскольку страховые взносы уплачиваются на определенный период, их стоимость должна быть амортизирована на протяжении этого периода. Для этого используется метод начисления амортизации.

2. Отражение уплаты страховых взносов в бухгалтерии

Для правильного отражения уплаты страховых взносов в бухгалтерии необходимо выполнить следующие шаги:

- Регистрация платежа. Уплата страховых взносов должна быть зарегистрирована в учетной системе организации. Для этого создается соответствующий документ, который содержит информацию о плательщике, сумме платежа и дате его осуществления.

- Проведение проводки. После регистрации платежа необходимо выполнить финансовые операции для отражения уплаты страховых взносов. Это осуществляется путем создания проводки, которая отражает изменение счетов и суммы платежа.

- Отражение в финансовом отчете. После проведения проводки уплата страховых взносов должна быть отражена в финансовом отчете. Это позволяет видеть общую сумму уплаченных страховых взносов и соответствующие затраты на страхование.

Пример проводки:

| Счет | Сумма | Описание |

|---|---|---|

| Страховые взносы | 5000 рублей | Уплата страховых взносов по договору №123 |

| Денежные средства | -5000 рублей | Списание средств на уплату страховых взносов |

Отражение уплаты страховых взносов позволяет учесть затраты на страхование и иметь достоверную информацию о финансовом состоянии организации. Этот процесс требует внимательности и правильного применения бухгалтерских правил.

Признание штрафа в учете потребителя

1. Разделение штрафа на прямые расходы и пени

При признании штрафа в учете потребителя, необходимо разделить его на две составляющие: прямые расходы и пени. Прямые расходы отражают сумму, которую потребитель должен заплатить в связи с нарушением условий договора, например, штраф за просрочку платежей. Пени же представляют собой сумму, начисляемую за каждый день просрочки.

2. Отражение прямых расходов в учете

Прямые расходы отражаются в учете потребителя как дебетовый расход по соответствующему счету. Например, если потребитель получил штраф за просрочку выплаты кредита, то этот штраф отражается на дебетовом счете «Расчеты с кредиторами» или «Расчеты с банками».

3. Отражение пени в учете

Пени за просрочку платежей отражаются в учете потребителя как дебетовый расход по отдельному счету «Пени за просрочку». Сумма пени начисляется в зависимости от количества дней просрочки и указывается в соответствующем поле в учетной программе.

4. Списание штрафа в учете

После учета прямых расходов и пени, штраф может быть списан из счета потребителя, если он был оплачен. Списание штрафа производится в кредит по соответствующему счету и отражается таким образом в учетной программе.

5. Учет пени в отчетности

Важным аспектом при учете пени в бухгалтерии потребителя является отражение этой суммы в отчетности. Пени обычно отражаются в отдельной строке отчета о финансовых результатах, что позволяет более наглядно видеть сумму начисленных пени и их влияние на финансовое состояние потребителя.

6. Запись суммы штрафа в учетной программе

При внесении платежей по кредиту, в учетной программе необходимо указывать не только основную сумму долга, но и дополнительные суммы, такие как штрафы и пени. Заполнение соответствующих полей позволяет точно отражать все платежи и поддерживать актуальное состояние кредита.

Уплата страховых взносов в 2026 году

В следующем году ожидается обновление страховых взносов, которые гражданам предстоит уплачивать. Новые правила и условия подразумевают изменения в системе страхования и вноса взносов на случай возникновения страхового случая. В этой статье мы рассмотрим основные моменты и детали, касающиеся уплаты страховых взносов в 2026 году.

Важные изменения в системе страхования

- Увеличение тарифов: Один из ключевых аспектов изменений — повышение тарифов на страховые взносы. В 2026 году гражданам придется уплачивать более высокую сумму за обеспечение страхового покрытия.

- Изменение основных условий: Кроме повышения тарифов, ожидается также изменение основных условий страхования. Это может затронуть размер страховой суммы, перечень страховых случаев и другие важные параметры.

- Внедрение новых страховых программ: В следующем году планируется введение новых страховых программ, которые будут предлагать дополнительные виды покрытия и услуги для клиентов.

- Цифровизация системы: Одним из ключевых направлений развития страховой отрасли в 2026 году будет цифровизация системы. Это позволит гражданам более удобно уплачивать страховые взносы и получать доступ к информации о своих полисах через онлайн-сервисы.

Сроки и специфика уплаты страховых взносов

Даты уплаты: В 2026 году сроки уплаты страховых взносов будут заранее определены и оговорены в законодательных актах. Гражданам необходимо учитывать эти сроки и внимательно следить за их собственным графиком платежей.

Способы оплаты: Для удобства граждан будут предоставлены различные способы оплаты страховых взносов: через банковские платежные системы, электронные кошельки и терминалы самообслуживания.

Важность своевременной уплаты страховых взносов

Следует отметить, что своевременная уплата страховых взносов имеет ключевое значение для обеспечения страховой защиты в случае возникновения страхового случая. Невыполнение обязательств по уплате взносов может привести к потере страхового покрытия и отказу в выплате возмещения.

Уплата страховых взносов в 2026 году представляет собой важный этап для каждого гражданина. Необходимо быть внимательным к новым правилам и условиям, своевременно выполнять свои обязательства перед страховой компанией. Таким образом, можно обеспечить свою собственную страховую защиту и быть уверенным в возможности получить компенсацию при наступлении страхового случая.

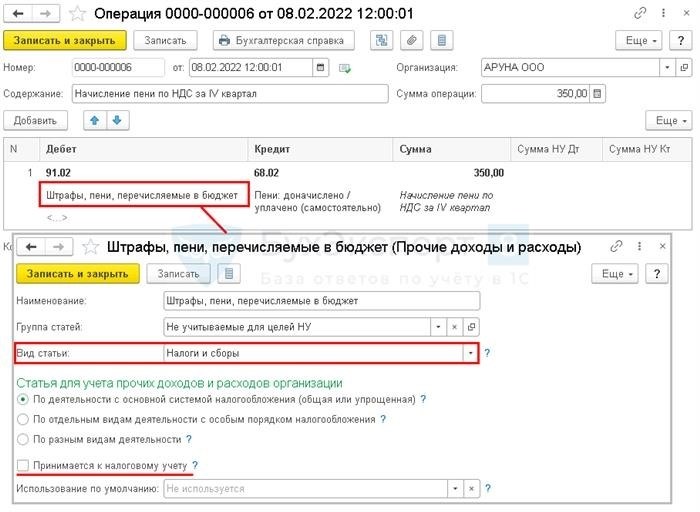

Проводки пени по налогам в программе 1С 8.3

В программе 1С 8.3 существует возможность проведения пени по налогам, которая позволяет автоматизировать регистрацию и учет пеней налогоплательщиков. Данный функционал позволяет эффективно управлять задолженностями по налогам и сократить ручную работу с расчетом и учетом пеней.

Пени по налогам в программе 1С 8.3: основные возможности

Программа 1С 8.3 предоставляет ряд возможностей для проведения пени по налогам, которые позволяют:

- Автоматизировать расчет пени на основе установленных законодательством ставок;

- Учесть различные факторы, влияющие на расчет пени, такие как сроки нарушения, размер задолженности и прочее;

- Генерировать отчеты по пени для дальнейшей передачи в налоговые органы;

- Отслеживать и контролировать задолженности по налогам и пени.

Проведение пени по налогам в программе 1С 8.3: подробности

Процесс проведения пени по налогам в программе 1С 8.3 включает следующие шаги:

- Установка и настройка налогового режима с учетом ставок пени и механизмов расчета;

- Зарегистрировать начисление пени на счете налогоплательщика:

| Дата проводки | Счет дебета | Счет кредита | Сумма | Основание проводки |

|---|---|---|---|---|

| 01.01.2022 | Счет 68 «Расчеты по налогам и сборам» | Счет 99 «Учетная запись пени по налогам» | 1000 руб. | Начисление пени за просрочку |

Таким образом, при проведении пени по налогам в программе 1С 8.3 создается специальный счет «Учетная запись пени по налогам» (счет 99), на который осуществляется начисление пени за просрочку по налоговой задолженности.

Отчетность по пени по налогам в программе 1С 8.3

В программе 1С 8.3 можно сформировать отчеты по пени по налогам, которые включают информацию о начисленных пени, сумме задолженности с учетом пени, дате проводки и основаниях проводки. Эти отчеты могут быть предоставлены в налоговые органы и использованы для контроля и обновления информации о задолженностях.

Использование функционала проведения пени по налогам в программе 1С 8.3 позволяет автоматизировать учет пеней налогоплательщиков, обеспечивает точность и надежность данных о задолженностях по налогам, а также повышает эффективность работы с налоговыми обязательствами.

Используем 99 счет: юридический аспект

Законодательные основы

99 счет является установленным финансовым инструментом для списания пени с заемщика. Он основан на действующих нормативных актах и требованиях к банковским операциям.

Процесс списания пени

Для проведения списания пени по кредиту с использованием 99 счета, необходимо выполнить следующие шаги:

- Определить сумму пени, которую нужно списать с заемщика.

- Зарегистрировать информацию о списании пени в соответствующих документах.

- Создать дебетовое поступление на 99 счет с указанием суммы пени.

- Провести операцию списания средств с 99 счета на основной счет заемщика.

Преимущества использования 99 счета

Использование 99 счета при списании пени по кредиту имеет несколько преимуществ:

- Юридическая грамотность: Использование установленного финансового инструмента позволяет соблюдать законодательство и предотвращать возможные нарушения.

- Прозрачность процесса: С использованием 99 счета можно легко отследить и контролировать списание пени, что повышает прозрачность и эффективность банковских операций.

- Удобство и точность: Использование 99 счета упрощает процесс списания пени, позволяет провести операцию точно и безошибочно.

Советы по использованию 99 счета

Для более эффективного использования 99 счета при проведении пени по кредиту, рекомендуется учитывать следующие советы:

- Обязательное указание информации: При создании дебетового поступления на 99 счет, необходимо указывать все необходимые детали и сведения, чтобы исключить возможность ошибок или проблем в дальнейшем.

- Учет правил и требований: Важно соблюдать законодательные нормы и требования банков, чтобы избежать возможных нарушений и штрафов.

- Организация контроля: Рекомендуется вести детальную отчетность и контролировать операции с использованием 99 счета для поддержания финансовой дисциплины и предотвращения возможных ошибок.

Использование 99 счета при проведении пени по кредиту обеспечивает юридическую грамотность и эффективность процесса. Соблюдение законодательных требований и рекомендаций по использованию данного счета позволит избежать ошибок и проблем в банковских операциях.

Шаг 4.2: Формула расчета пени и штрафов

В случае задержки по погашению кредита, начинают начисляться пени и штрафы. Формула расчета пени и штрафов в каждом банке может немного отличаться, однако общие принципы расчета можно описать следующим образом:

Шаг 1: Определение просроченной суммы

Первым шагом необходимо определить просроченную сумму, то есть сумму кредита, которую заемщик не смог погасить в оговоренные сроки.

Шаг 2: Определение ставки пени

Далее следует определить ставку пени, которая может быть указана в договоре кредита или регламенте банка. Обычно это процентная ставка, которая применяется к просроченной сумме за каждый день просрочки.

Шаг 3: Расчет дней просрочки

Далее необходимо посчитать количество дней просрочки, начиная с даты, указанной в договоре кредита как последний срок погашения.

Шаг 4: Расчет пени

Для расчета пени следует умножить просроченную сумму на ставку пени и на количество дней просрочки, а затем разделить на количество дней в году. Отсюда получаем сумму, которую необходимо уплатить в виде пени.

Шаг 5: Определение штрафа

Помимо пени, банк может взимать штраф за просрочку. Размер штрафа также может быть указан в договоре или регламенте банка. Чтобы определить сумму штрафа, следует умножить просроченную сумму на указанную ставку штрафа.

Шаг 6: Итоговая сумма к оплате

После расчета пени и штрафов, их сумма складывается с просроченной суммой и образует итоговую сумму к оплате.

Важно отметить, что формула расчета пени и штрафов может отличаться в зависимости от конкретной ситуации и внутренних правил банка. Поэтому рекомендуется обратиться к договору кредита или к специалистам банка для получения точной информации о расчете пени и штрафов.

Штрафы и пени по страховым взносам

В случае невыплаты страховых взносов, предусмотренных законодательством, предприятию грозит наложение штрафов и пеней. Такие меры применяются для обеспечения дисциплины и своевременности внесения страховых взносов.

Штрафы

Штрафы устанавливаются в случае нарушения сроков уплаты страховых взносов. Их размер может быть фиксированным или пропорциональным сумме неуплаченных взносов. Величина штрафа определяется законом и может различаться в зависимости от нарушений и типов страховых взносов.

Примеры штрафов:

- За просрочку платежа более 30 дней — 5% от суммы неуплаченных взносов;

- За просрочку платежа более 60 дней — 10% от суммы неуплаченных взносов;

- За просрочку платежа более 90 дней — 15% от суммы неуплаченных взносов.

Пени

Пени начисляются на неуплаченные вовремя страховые взносы и представляют собой процент от суммы неуплаченного взноса за каждый день просрочки. Они взимаются с целью компенсации страховой компании за задержку платежа и упущенную выгоду.

Примеры начисления пени:

- При задержке платежа от 1 до 30 дней — 0,1% от суммы неуплаченного взноса за каждый день просрочки;

- При задержке платежа от 31 до 60 дней — 0,15% от суммы неуплаченного взноса за каждый день просрочки;

- При задержке платежа более 60 дней — 0,2% от суммы неуплаченного взноса за каждый день просрочки.

Таким образом, невыплата страховых взносов может привести к значительным финансовым потерям в виде штрафов и пеней. Предприятиям следует строго соблюдать сроки внесения взносов, чтобы избежать негативных последствий.

Шаг 3: Калькулятор расчета процентов неустойки по договору

Калькулятор расчета процентов неустойки позволяет учесть основные параметры договора и быстро получить итоговую сумму пени. Ниже представлена возможная форма калькулятора:

Калькулятор расчета процентов неустойки

- Сумма основного долга: [введите сумму основного долга в рублях]

- Процентная ставка: [введите процентную ставку по договору]

- Период просрочки: [введите период просрочки в днях]

После заполнения всех полей калькулятора, нажмите на кнопку «Рассчитать». В результате вы получите сумму процентов неустойки, которую можно взыскать с должника.

Важно отметить, что калькулятор является лишь инструментом для ориентировочного расчета пени. В каждом конкретном случае следует обратиться к юристу для получения профессиональной консультации и точного расчета.

Как отразить пени по лизингу: проводки в 1С 8.3

При лизинговых операциях могут возникать случаи, когда лизингополучатель не вносит оплату в сроки, предусмотренные договором. В таких ситуациях возникают пени.

Для отражения пени по лизингу в программе 1С 8.3 необходимо выполнить следующие проводки:

1. Создайте счет пени.

Перейдите в раздел «Финансы» — «Счета» и создайте новый счет с указанием его номера и имени. Например, «Счет пени по лизингу».

2. Запишите начисленные пени.

Перейдите в раздел «Финансы» — «Журналы» — «Журнал проводок». Создайте новую проводку на основании договора лизинга, указав счет дебета «Дебиторская задолженность» и счет кредита «Счет пени по лизингу». Заполните соответствующие поля, указав сумму начисленных пени.

3. Запишите уплаченные пени.

Перейдите в раздел «Финансы» — «Журналы» — «Журнал проводок». Создайте новую проводку на основании платежа лизингополучателя, указав счет дебета «Счет пени по лизингу» и счет кредита «Расчетный счет». Заполните соответствующие поля, указав сумму уплаченных пени.

4. Учтите пени при формировании отчетов.

При формировании финансовых отчетов в программе 1С 8.3 учтите начисленные и уплаченные пени. Это позволит получить точную информацию о состоянии задолженности по лизинговым платежам.

Пример проводки пени по лизингу:

| Счет дебета | Счет кредита | Сумма |

|---|---|---|

| Дебиторская задолженность | Счет пени по лизингу | 1000 |

Корректное отражение пени по лизингу в программе 1С 8.3 поможет точно учесть задолженность и предоставить полную финансовую отчетность о состоянии лизинговых платежей.

Калькулятор пени по кредиту: как рассчитать неустойку

Как рассчитать пеню по кредиту: шаги

- Определите сумму просроченной задолженности (основной долг).

- Установите ставку пени, указанную в договоре кредита. Обратите внимание, что размер пени может быть фиксированной суммой в рублях или процентной ставкой, рассчитанной в день просрочки.

- Определите период просрочки – количество дней, в течение которых были неуплачены платежи по кредиту.

- Используйте формулу расчета пени:

Пеня = Сумма просроченной задолженности * Ставка пени * Период просрочки

Пример расчета пени по кредиту

Допустим, у вас есть кредит на сумму 1 000 000 рублей. Согласно договору, ставка пени составляет 0,1% в день. Вы просрочили платежи на 10 дней.

| Параметр | Значение |

|---|---|

| Сумма просроченной задолженности | 1 000 000 рублей |

| Ставка пени | 0,1% |

| Период просрочки | 10 дней |

Тогда расчет пени будет следующим:

Пеня = 1 000 000 * 0,1% * 10 = 10 000 рублей

Таким образом, сумма пени по кредиту составит 10 000 рублей.

Изучив данную информацию, вы сможете более точно оценить размер пени по своему кредиту и принять информированное решение о погашении задолженности.

Применяем 91 счет

Как работает 91 счет?

- При нарушении должником условий договора кредита, кредитор имеет право требовать выплаты пени в размере, предусмотренном договором.

- Для взыскания пени кредитор создает 91 счет, на который должник обязан перевести сумму неустойки.

- Основным преимуществом 91 счета является то, что он позволяет сохранить пени в безотзывном порядке, до истечения срока давности.

- Проведение операций по 91 счету требует согласия обеих сторон — кредитора и должника.

Преимущества применения 91 счета

Использование 91 счета при взыскании пени по кредиту предоставляет ряд преимуществ:

- Гарантированное сохранение пени на счете до истечения срока давности.

- Повышение эффективности процедуры взыскания пени.

- Снижение риска отказа в выплате неустойки со стороны должника.

Пример проводки пени по кредиту с использованием 91 счета

| № | Описание | Сумма, руб. |

|---|---|---|

| 1 | Создание 91 счета | 0 |

| 2 | Расчет пени по кредиту | 1000 |

| 3 | Осуществление платежа с 91 счета | -1000 |

Применение 91 счета является эффективным инструментом для взыскания пени по кредиту. Благодаря этому счету кредитор может сохранить сумму неустойки в безотзывном порядке до истечения срока давности. Это позволяет минимизировать риски связанные с отказом должника в выплате пени. В качестве примера проведки пени по кредиту, можно рассмотреть создание 91 счета, расчет суммы пени и осуществление платежа с этого счета.

Проводки по пени по кредиту

Основные проводки по пени

При начислении пени по кредиту, банк должен сделать следующие проводки:

- Дебет счета «Пени по кредиту» — сумма начисленных пени.

- Кредит счета «Дебиторская задолженность» — сумма неоплаченного кредита.

Проводки при списании пени

При списании пени по кредиту, банк должен сделать следующие проводки:

- Дебет счета «Дебиторская задолженность» — сумма списываемой пени.

- Кредит счета «Пени по кредиту» — сумма списываемой пени.

Пример проводки пени по кредиту

| Счет | Дебет | Кредит |

|---|---|---|

| Пени по кредиту | 1000 | |

| Дебиторская задолженность | 1000 |

Рассмотрим пример проводки

Предположим, что заемщик имеет задолженность по кредиту в размере 1000 рублей. Банк начисляет пени в размере 10% годовых, что составляет 100 рублей. Значит, сумма начисленных пени будет дебетована со счета «Пени по кредиту», а кредитована на счет «Дебиторская задолженность», увеличивая задолженность заемщика.