В 2026 году планируется включить балансовую переплату в доходы бюджета, что принесет дополнительные средства в государственную казну. Это даст возможность укрепить финансовую стабильность и провести необходимые социальные программы. Перечисление переплаты позволит государству эффективнее распределить средства и обеспечить населению лучшие условия жизни.

Перечисление платежей, обязанность по уплате которых установлена НК РФ (ЕНП)

Категории платежей, обязанность по уплате которых возлагается на предпринимателей

В соответствии с Налоговым кодексом Российской Федерации, предприниматели обязаны уплачивать следующие виды налогов, сборов и иных обязательных платежей:

- Единый налог на вмененный доход (ЕНВД) — налог, который уплачивается предпринимателями на основе установленных нормативов дохода без учета фактического дохода. Основные категории предпринимателей, уплачивающих ЕНВД, включают торговые предприятия, общественное питание и услуги сферы бытового обслуживания.

- Налог на прибыль — налог, который уплачивают организации на основе полученной прибыли. Налог на прибыль уплачивается предприятиями всех форм собственности, включая юридические лица и индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность на основе свидетельства о государственной регистрации.

- Транспортный налог — налог, который уплачивают владельцы автотранспортных средств. Размер налога зависит от таких факторов, как мощность двигателя, тип и возраст автомобиля.

- Земельный налог — налог, который уплачивают собственники земельных участков. Размер налога определяется на основе кадастровой стоимости земельного участка и установленных коэффициентов.

Перечисление платежей в бюджетную систему Российской Федерации

Уплата налогов и других обязательных платежей осуществляется предпринимателями посредством перечисления денежных средств в бюджетную систему Российской Федерации. Для этого необходимо внести соответствующую сумму на специальный счет, открытый в налоговом органе.

Операции по перечислению платежей в бюджетную систему Российской Федерации проводятся с использованием единой системы электронных платежей — ЕСЭП (Единая система электронных платежей). Это удобный и простой способ осуществления платежей, который позволяет предпринимателям сократить время на оформление и уплату налогов и других обязательных платежей.

| Вид налога | Налоговый орган | Реквизиты счета |

|---|---|---|

| Единый налог на вмененный доход (ЕНВД) | Межрайонная инспекция Федеральной налоговой службы | 30101810200000000607 |

| Налог на прибыль | Межрайонная инспекция Федеральной налоговой службы | 30101810200000000607 |

| Транспортный налог | Межрайонная инспекция Федеральной налоговой службы | 30101810200000000607 |

| Земельный налог | Межрайонная инспекция Федеральной налоговой службы | 30101810200000000607 |

Важность своевременного и правильного перечисления налогов и других обязательных платежей

Своевременное и правильное перечисление налогов и других обязательных платежей имеет большое значение для бюджетной системы Российской Федерации. Эти платежи являются источником доходов бюджета, на основе которых осуществляется финансирование социальных программ, развитие экономики и другие важные задачи государства.

Нарушение обязанности по уплате налогов и других обязательных платежей может повлечь за собой различные последствия, вплоть до привлечения к ответственности в соответствии с действующим законодательством. Поэтому предприниматели должны проявлять особую внимательность и ответственность при выполнении своих обязанностей по уплате налогов и других обязательных платежей.

Возможность исключения ошибок при заполнении платежек

1. Внимательно проверяйте корректность реквизитов

Перед заполнением платежки, важно убедиться, что все необходимые реквизиты указаны верно. Внимательно проверьте правильность указания банковских реквизитов, кодов и номеров счетов получателя и отправителя. Ошибки в реквизитах могут привести к неправильному переводу средств или возврату платежа.

2. Отслеживайте обновления в законодательстве

Правила заполнения платежек могут меняться со временем. Чтобы быть в курсе изменений, следует регулярно отслеживать обновления и корректировать свои действия в соответствии с новыми требованиями.

3. Используйте проверенные шаблоны платежек

Для упрощения процесса заполнения платежек можно использовать проверенные шаблоны, которые содержат все необходимые реквизиты и упрощают процесс заполнения. Важно выбирать шаблоны от надежных и проверенных источников, чтобы избежать возможных ошибок.

4. Внимательно заполняйте сумму платежа

Одной из наиболее распространенных ошибок при заполнении платежек является неправильное указание суммы платежа. Перед отправкой платежки обязательно проверьте правильность указания суммы и убедитесь, что она соответствует вашим намерениям. Ошибки в суммах платежей могут привести к дополнительным расходам или ограничениям в дальнейших операциях.

5. Заведите систему контроля

Для минимизации ошибок при заполнении платежек следует использовать систему контроля, которая позволит отслеживать и устранять возможные ошибки. Это может быть проверка внутренними сотрудниками или использование специализированных программных решений.

Исключение ошибок при заполнении платежек является важным и неотъемлемым этапом финансовых операций. Внимательность, аккуратность и использование проверенных шаблонов позволят избежать ошибок и обеспечить правильное выполнение финансовых операций.

Перечисление иных платежей, администрируемых налоговыми органами (за исключением ЕНП)

Перечисление иных платежей происходит на основании законодательства и приказов налоговых органов. Важно отметить, что налоговые органы осуществляют не только учет и контроль за суммами этих платежей, но и контролируют исполнение обязательств по их перечислению.

Иные платежи, администрируемые налоговыми органами:

- Платежи за пользование природными ресурсами и экологическими услугами;

- Платежи за использование объектов интеллектуальной собственности;

- Платежи за разрешение на розничную продажу алкогольной и табачной продукции;

- Платежи за размещение наружной рекламы;

- Платежи за оказание транспортных услуг;

- Платежи за недвижимость (кроме налога на имущество физических лиц);

- Платежи за лицензирование и сертификацию;

- Платежи за юридические услуги (нотариальные услуги, услуги адвокатов и т.д.).

Процедура перечисления иных платежей:

- Оплата платежей производится налогоплательщиками в соответствии с установленными сроками и порядком.

- Налоговые органы осуществляют контроль за своевременностью и правильностью оплаты платежей.

- После получения платежей, налоговые органы осуществляют проверку расчетов и исполнение обязательств по перечислению платежей в бюджет.

- Перечисление платежей производится на счет бюджета и налоговые органы ведут соответствующую отчетность по перечисленным суммам.

- В случае неправильного или неполного перечисления платежей, налоговые органы могут применять штрафные санкции и требовать исправления.

Роль и значения перечисления иных платежей в бюджет:

Перечисление иных платежей, администрируемых налоговыми органами, имеет большое значение для формирования доходов бюджета. Суммы этих платежей составляют значительную часть доходов и позволяют обеспечить финансирование различных программ и проектов, направленных на развитие экономики, социальную сферу, экологическую безопасность и другие приоритетные области.

| Платеж | Доля в доходах бюджета |

|---|---|

| Платежи за пользование природными ресурсами | 10% |

| Платежи за использование объектов интеллектуальной собственности | 5% |

| Платежи за разрешение на розничную продажу алкогольной и табачной продукции | 8% |

| Платежи за размещение наружной рекламы | 3% |

| Платежи за оказание транспортных услуг | 12% |

| Платежи за недвижимость | 15% |

| Платежи за лицензирование и сертификацию | 7% |

| Платежи за юридические услуги | 6% |

Перечисление иных платежей, администрируемых налоговыми органами, является важным механизмом обеспечения финансирования государственных нужд и развития страны. Контроль за правильностью перечисления и своевременностью оплаты позволяет налоговым органам эффективно управлять доходами бюджета и обеспечить его устойчивое функционирование.

Перечисление платежей, на основании которых формируют уведомление об исчисленных суммах

При формировании уведомления об исчисленных суммах по балансовой переплате в доход бюджета в 2026 году необходимо учесть следующие платежи:

1. Налоговые платежи

-

Налог на добавленную стоимость (НДС): сумма, которую плательщик НДС выплачивает в бюджет при реализации товаров, выполнении работ или оказании услуг. Исчисляется как процент от стоимости товаров/работ/услуг.

-

Налог на прибыль: сумма, которую плательщик налога на прибыль выплачивает в бюджет в соответствии с налоговым кодексом. Рассчитывается на основе прибыли организации и установленных ставок налога.

-

Налог на имущество: сумма, которую плательщик налога на имущество выплачивает в бюджет на основе налоговой базы, определенной для каждого вида имущества.

2. Сборы и пошлины

-

Таможенные пошлины: сумма, которую плательщик таможенных пошлин выплачивает в бюджет при ввозе товаров на территорию страны или их вывозе за пределы. Расчет осуществляется на основе таможенной стоимости товаров и установленных ставок пошлин.

-

Патентные сборы: сумма, которую плательщик патентных сборов выплачивает в бюджет за право использования патента на изобретение, полезную модель или промышленный образец.

-

Лицензионные платежи и отчисления: сумма, которую плательщик выплачивает в бюджет за лицензионные права, использование торговых марок или другие разрешения на использование интеллектуальной собственности.

3. Государственные сборы

-

Регистрационные сборы: сумма, которую плательщик регистрационных сборов выплачивает в бюджет за регистрацию прав на недвижимость, транспортные средства, предприятия и т.д.

-

Судебные сборы: сумма, которую плательщик судебных сборов выплачивает в бюджет при проведении судебных процедур, подаче исковых заявлений и т.д.

-

Экологические платежи: сумма, которую плательщик экологических платежей выплачивает в бюджет за использование природных ресурсов или за загрязнение окружающей среды.

Указанные платежи являются основой для формирования уведомления об исчисленных суммах, которое направляется плательщикам для уведомления о процессе перечисления балансовой переплаты в доход бюджета в 2026 году.

Перечисление платежа, не входящего в ЕНП

В случае необходимости перечисления платежа, который не входит в Единую налоговую платежную систему (ЕНП), следует учесть несколько важных моментов.

Ниже приведены шаги, которые следует выполнить для перечисления такого платежа:

- Определите основание для перечисления. Прежде чем начать процедуру перечисления платежа, необходимо убедиться в наличии правового основания для такого перечисления. Это может быть, например, действующий договор или решение суда.

- Определите способ перечисления. Далее необходимо выбрать наиболее удобный и доступный способ перечисления платежа. Возможными вариантами могут быть банковский перевод, платежный поручение, электронный платеж или иной способ, предусмотренный законодательством.

- Составьте платежное поручение или иной документ. Для перечисления платежа, не входящего в ЕНП, необходимо составить соответствующий документ. В нем следует указать все необходимые реквизиты получателя платежа, сумму и основание перечисления.

- Переведите сумму платежа на счет получателя. После составления документа следует перевести сумму платежа на счет получателя. Для этого необходимо воспользоваться выбранным способом перечисления и следовать указаниям, предоставленным банком или платежной системой.

- Сохраните подтверждение перевода. После осуществления платежа, рекомендуется сохранить подтверждение перевода в целях дальнейшей финансовой отчетности или для доказательства платежа в случае необходимости.

При перечислении платежа, не входящего в ЕНП, необходимо учесть вышеуказанные моменты, чтобы обеспечить правильное и своевременное осуществление платежа.

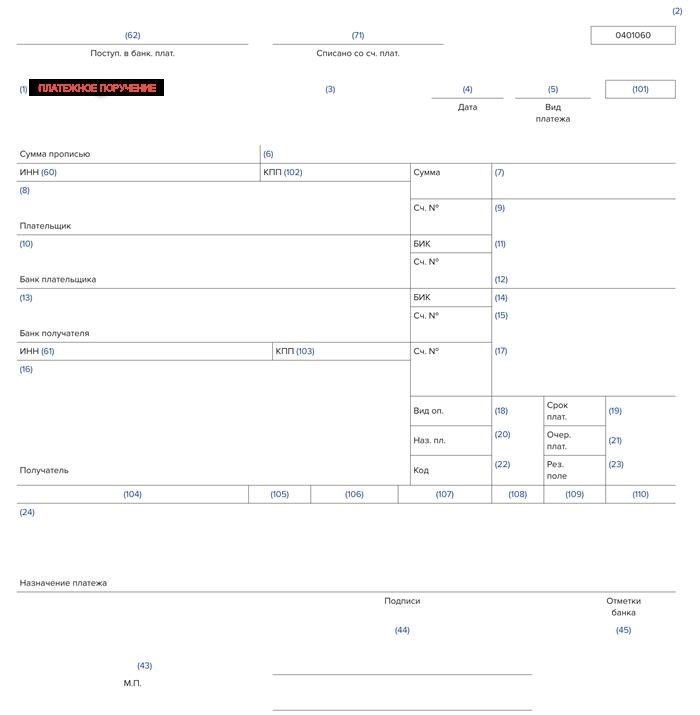

Нормативные документы для форм платежных документов

1. Формы платежных документов по бухгалтерии:

- Квитанция о приеме денежных средств

- Платежное поручение

- Счет-фактура

- Акт исполненных работ (оказанных услуг)

2. Особенности оформления платежных поручений:

При заполнении платежного поручения необходимо учитывать следующие требования:

- Указывается полное наименование организации-получателя платежа и ее ИНН

- В поле «Назначение платежа» указывается информация о цели платежа, включая коды бюджетной или налоговой классификации

- Обязательно указывается сумма платежа в рублях и копейках

- Подпись плательщика заверяется оттиском печати организации

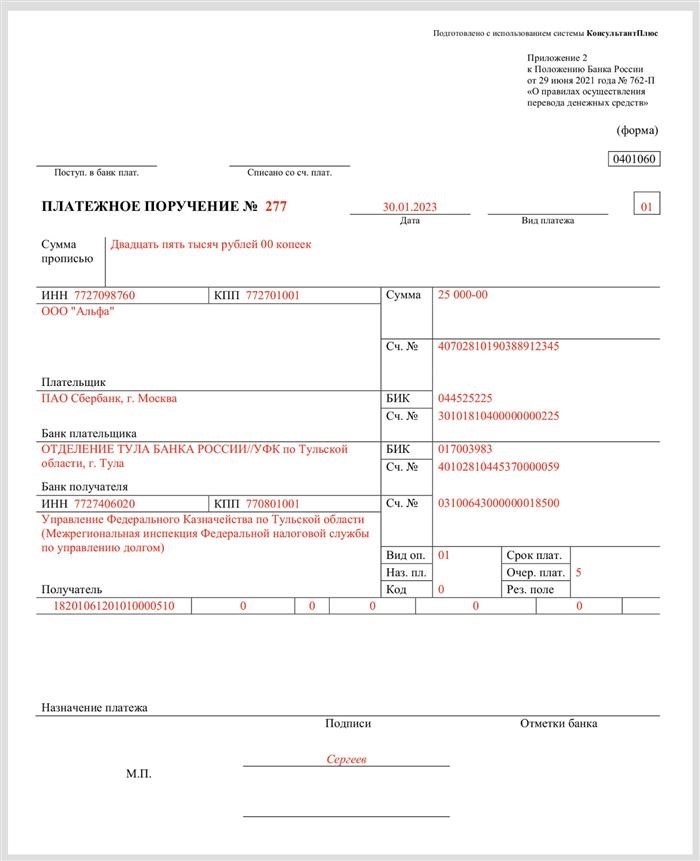

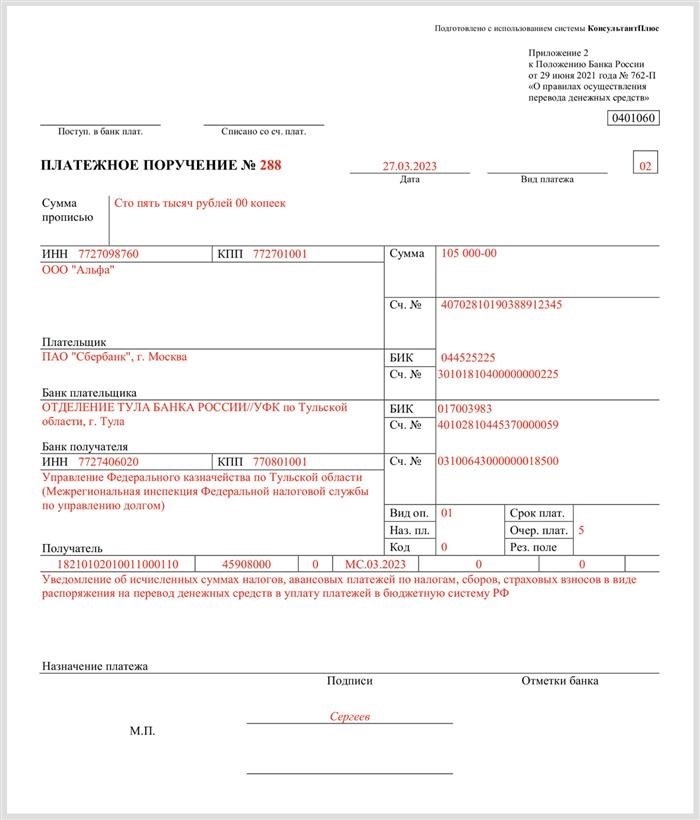

Пример заполнения платежного поручения:

3. Требования к оформлению счет-фактур:

При выписке счета-фактуры необходимо соблюдать следующие правила:

- Указывается полное наименование и адрес организации-отправителя счета-фактуры

- Указывается полное наименование и адрес организации-получателя счета-фактуры

- Включает детальную информацию о поставляемом товаре или оказываемой услуге, включая стоимость и количество

- Содержит сумму НДС и другие налоговые указания, если применимо

Примечание: При оформлении счета-фактуры требуется точное соблюдение указаний Государственного комитета по стандартизации оформления данного документа.

4. Оформление акта исполненных работ (оказанных услуг):

Оформление акта исполненных работ (оказанных услуг) основывается на следующих основных принципах:

- Указывается точная дата оказания услуги или исполнения работ

- Описывается выполненная работа или оказанная услуга с указанием их характеристик и объема

- Устанавливаются сроки и условия оплаты

- Подписи сторон подтверждают факт исполнения обязательств

Правильное оформление платежных документов в соответствии с нормативными документами обеспечивает корректность и законность финансовых операций и является гарантом надежности и прозрачности деятельности организации.

Решен главный вопрос – как заполнять платежку по ЕНП

Основные моменты заполнения платежки по ЕНП:

- Указание реквизитов плательщика и получателя средств.

- Установление суммы платежа.

- Выбор кода бюджетной классификации.

- Внесение комментариев и примечаний по платежу.

Ключевые реквизиты платежки:

| Реквизит | Описание |

| Номер ЕНП | Уникальный идентификатор платежки, который необходимо указать для идентификации платежа. |

| ИНН плательщика | ИНН физического или юридического лица, осуществляющего платеж. |

| ИНН получателя | ИНН бюджетного учреждения или организации, получающей средства. |

| Назначение платежа | Краткое описание цели платежа. |

| Сумма платежа | Размер финансовых средств, которые необходимо перечислить. |

При заполнении платежки по ЕНП необходимо следовать установленным правилам и не допускать ошибок. Отсутствие или неправильное указание какого-либо реквизита может привести к задержке или отказу в проведении платежа.

Теперь, когда главный вопрос о том, как заполнять платежку по ЕНП, решен, важно ознакомиться с новыми правилами и быть внимательным при ее заполнении. Не забывайте проверять корректность указанных данных и следовать инструкциям соответствующих организаций.

Новые правила заполнения реквизитов платежек

Для более точного и удобного заполнения реквизитов платежных документов, были внесены изменения в правила заполнения. Новые правила предусматривают указание следующих реквизитов:

1. Наименование получателя платежа

В данном поле необходимо указывать полное наименование организации или ФИО получателя платежа. Недопустимо использование сокращений или неполных наименований.

2. Идентификационный номер налогоплательщика (ИНН) получателя

Для идентификации получателя платежа необходимо указать его ИНН. Это обязательный реквизит, без которого платеж не может быть проведен.

3. Номер счета получателя платежа

В данном поле следует указать номер счета получателя платежа, на который будет производиться перевод денежных средств. Номер счета должен быть указан без ошибок.

4. Банк получателя платежа

Необходимо указать полное наименование банка, в котором открыт счет получателя платежа. Это поможет исключить ошибки при переводе денежных средств.

5. Корреспондентский счет банка получателя платежа

В поле «Корреспондентский счет банка получателя платежа» следует указать номер корреспондентского счета банка. Это реквизит, необходимый для проведения платежа.

6. БИК банка получателя платежа

Банковский идентификационный код (БИК) банка получателя платежа поможет определить точное местоположение и адрес банка, что важно при проведении платежных операций.

7. Сумма платежа

Новое правило также предусматривает четкое указание суммы платежа. Сумма должна быть указана в рублях и копейках с плавающей точкой. Недопустимы ошибки и опечатки в указании суммы.

8. Назначение платежа

При заполнении реквизитов необходимо указать назначение платежа. Назначение платежа отражает цель осуществления платежа и является важным реквизитом для его правильного исполнения.

Краткая история вопроса

Начало проблемы

Вопрос о перечислении балансовой переплаты в доход бюджета появился после выявления факта излишнего накопления денежных средств у государственных и муниципальных организаций. Это связано с неправильным распределением бюджетных средств и неэффективным использованием ресурсов. Проблема стала все более значимой и необходимо было найти решение.

Решение проблемы

В рамках разработки новых законодательных норм и правил было принято решение о перечислении балансовой переплаты в доход бюджета в 2026 году. Это позволит оптимизировать использование средств и активизировать экономическую деятельность государственных и муниципальных организаций.

Цель решения

Основной целью перечисления балансовой переплаты в доход бюджета является улучшение финансового состояния бюджетной системы и повышение эффективности использования бюджетных средств. Это позволит уменьшить излишнее накопление денежных средств и направить их на реализацию приоритетных программ и проектов.

| Преимущества | Недостатки |

|---|---|

| Улучшение финансового состояния бюджетной системы | Необходимость внесения изменений в законодательство |

| Повышение эффективности использования бюджетных средств | Возможное снижение финансирования некоторых программ |

| Направление средств на реализацию приоритетных проектов | Возможность возникновения конфликтов с государственными и муниципальными организациями |

Вопрос перечисления балансовой переплаты в доход бюджета является сложным и требует глубокого анализа и обсуждения. Решение этой проблемы позволит снизить излишнее накопление денежных средств и направить их на развитие страны и улучшение жизни граждан.

Если формируете платежку вместо уведомления

При формировании платежного документа вместо уведомления о балансовой переплате в доход бюджета в 2026 году, необходимо учесть следующие аспекты:

1. Правовая основа

Действующее законодательство Российской Федерации предусматривает возможность включения балансовой переплаты в доходы бюджета. Однако для этого необходимо соблюдать определенные правила и процедуры.

2. Компетентное заполнение платежки

При формировании платежного документа следует быть внимательными и точно указывать все необходимые данные. Это включает в себя код дохода, сумму переплаты, номер банковского счета бюджета и т.д. Неправильное заполнение может привести к отказу в зачете переплаты.

3. Своевременное представление документа

Важно учесть сроки представления платежного документа. Обычно он составляет 30 дней, но в некоторых случаях может быть иное. Если документ будет представлен после истечения установленного срока, балансовая переплата не будет зачтена в доход бюджета.

4. Контроль за состоянием заявки

После представления платежного документа рекомендуется вести контроль за состоянием заявки. Это позволит убедиться, что переплата была зачтена, а также в случае отказа — обжаловать решение в установленном порядке.

5. Консультация с юристом

Если у вас возникают сомнения или вопросы по поводу формирования платежной квитанции, рекомендуется обратиться за консультацией к юристу или специалисту в области налогового права. Это поможет избежать возможных ошибок и провести все необходимые действия в соответствии с законодательством.

Таким образом, при формировании платежного документа вместо уведомления о балансовой переплате в доход бюджета в 2026 году, необходимо соблюдать правовую основу, правильно заполнять документ, представлять его в срок, контролировать состояние заявки и в случае необходимости обратиться за консультацией к юристу. Только так можно обеспечить зачет балансовой переплаты в доход бюджета.

Новые коды

В рамках выполнения бюджетного закона на 2026 год, произведены изменения в налоговом кодексе, которые затрагивают балансовую переплату. Ниже приведены основные изменения, которые стоит обратить внимание:

1. Коды для указания балансовой переплаты

Введены новые коды для указания балансовой переплаты при погашении долгов или зачислении на счета бюджета. Теперь каждый тип операции имеет свой уникальный код, что облегчает учет и обработку данных.

| Код | Описание |

|---|---|

| 001 | Балансовая переплата при погашении налогового долга |

| 002 | Балансовая переплата при зачислении на счета бюджета |

2. Порядок указания новых кодов

Новые коды для указания балансовой переплаты должны указываться в соответствующих документах при совершении операций с бюджетными средствами. Это поможет точно определить цель и характер операции.

3. Учет балансовой переплаты в бюджете

В связи с введением новых кодов, осуществляется более точный учет балансовой переплаты в бюджете. Это позволяет более четко определить источники дохода и осуществить их правильное распределение.

- Учет балансовой переплаты позволяет снизить возможность финансовых ошибок

- Точный учет дает возможность более эффективно использовать бюджетные ресурсы

- Новые коды облегчают обработку данных и документооборот

- Операции с балансовой переплатой становятся более прозрачными и понятными

Введение новых кодов для указания балансовой переплаты является важным шагом в развитии налоговой системы и обеспечивает более эффективное управление бюджетными средствами.